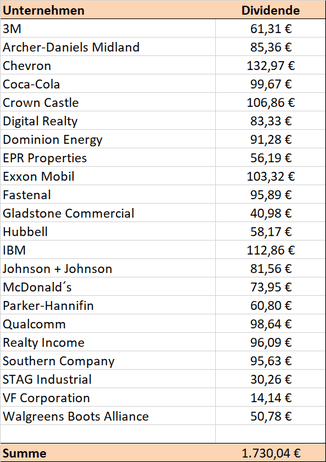

Die Zahlungen kamen von:

Depotentwicklung

Die Depotentwicklung ist für mich nicht sonderlich wichtig, zumal sie durch die ständigen Zukäufe noch verfälscht wird. Weiterhin kommt es darauf an, wann ich in mein Depot schaue und welcher Börsenplatz von OnVista zur Kursversorgung herangezogen wird. Man kann aber dennoch eine allgemeine Entwicklung ablesen und letztendlich kommt es auf ein paar Euro nicht an.

Veränderungen 2024

01.01.2024

2024: Bisher keine Käufe oder Verkäufe

Was war sonst noch?

Im März habe ich einen Teil meiner Dividenden in eine Woche Urlaub auf Mallorca investiert. Der Resturlaub aus 2023 musste weg und bei dem Wetter daheim rumsitzen wollte ich auch nicht.

Die Hoffnung, dass ich im März mit den Dividendenerhöhungen wieder ins Plus komme, hat sich gehörig zerschlagen. Die Kürzung von Walgreens Boots Allianz tut der Statistik richtig weh.

Ich überlege, im April einiges am Depot umzubauen. Ich bin mir noch nicht ganz schlüssig, aber Walgreens und VF Corp. werde ich rausschmeißen. Ich habe da noch einige Ideen, aber da muss ich erst etwas rechnen.

Walter Köhlenberg hat auf seiner Webseite eine eigene Studie vorgestellt, wie viele Aktien denn nun in ein Depot sollten. Den Artikel findet ihr hier.

Allen Fohe Ostern und dicke Dividenden.

Kommentar schreiben

Anton (Freitag, 29 März 2024 16:38)

Danke Alexander für den Monatsbericht.

Die Div.Erhöhung bei Fastenal von $0,04 entspricht ca. 10%. Die 2,63% dürften sich auf die Erhöhung zur Sonderdividende aus Dezemeber beziehen.

swapy (Freitag, 29 März 2024 16:45)

Hallo Alex, bin seit Corona ein stiller Leser deines Blogges und dankbar für die Inhalte und die Inspirationen. An dieser Stelle mein Glückwunsch nachträglich zum Erreichen deines Ziels - genieß deine „definierte Dividendenrente“ und halte uns weiter auf dem Laufenden. Frohe Ostern!

blindes Huhn (Freitag, 29 März 2024 16:59)

Servus Alex,

danke für den Link zu der "Studie". Wenn ich die Studie richtig interpretiere, dann könnte man als aktiver Stockpicker mit ~10-20 Aktien und mit ~10h / Monat den Markt schlagen? Was müssen dann die institutionellen Investoren dann mit 150-170h/Monat schaffen?

Ah stimmt, da kommen dann solche Aussagen:

https://gerd-kommer.de/fragwuerdigkeit-von-einzelaktieninvestments/

https://www.spglobal.com/spdji/en/documents/spiva/spiva-us-year-end-2021.pdf

https://www.justetf.com/de/news/geldanlage/der-beweis-aktive-manager-schlagen-den-markt-nicht.html

Schwierig schwierig ^^ Wäre doch cool wenn wir einfach so alle Buffets oder Lynchs wären ^^

Chris (Freitag, 29 März 2024 19:18)

Hi Alexander,

schöne Ostern und ein paar erholsame Tage!

Walgreens trifft mich auch mit der Reduktion, allerdings kann das auch ein schlauer Schritt der Unternehmensführung sein, um so langfristig wieder auf Kurs zu kommen. Bisher habe ich mich zum Halten entschieden und falls die nächsten Quartalszahlen erfolgreich verlaufen, könnte ich mir auch ein aufstocken vorstellen.

Viele Grüße

Chris

Michael (Samstag, 30 März 2024 08:38)

Hallo Alexander, wieso fehlt in deinem linken Tabellenscreenshot mit der Übersicht über alle Aktien bei Southern Company die Dividende?

Roberto (Samstag, 30 März 2024 13:35)

mittlerweile habe ich 137 Einzelaktien im Depot und keinen einzigen ETF. Und auch das funktioniert. In den letzten 15 Jahren konnte ich mit meiner Strategie den S&P 500 14 Mal schlagen. Eine gute Outperformance hat meiner Meinung nach nichts mit der Anzahl der Aktien zu tun sondern vielmehr damit, wie intensiv man sich mit der Thematik Unternehmenskennzahlen und Zukunftsperspektiven beschäftigt. Natürlich gehört auch etwas Glück dazu, dass man einige Dauerläufer frühzeitig analysiert und deren Potenzial erkennt. Bei mir sind das Microsoft, Apple, LAM Research, KLA-Tencor, Broadcom, Nvidia, ASML, Fastenal, Parker-Hannifin, SAP, Siemens, Linde, PepsiCo, Williams-Sonoma und viele weitere, welche ich größtenteils seit fast 30 Jahren halte und nie ein Stück verkauft habe.

Horst (Samstag, 30 März 2024 13:44)

Hallo Roberto,

Glückwunsch, Du bist mein Osterheld!

Schlemmer (Samstag, 30 März 2024 17:49)

# Roberto

Da hast du ja wirklich fast jede Überflieger-Dividendenaktie im Depot, und das größtenteils seit 30 Jahren. Chapeau. Bist du nur Multi-Millionär oder schon Milliardär?

Tjaja (Sonntag, 31 März 2024 09:17)

Wie eigentlich immer in D, da kommt gleich wieder der DEUTSCHE NEID raus.

Ich bin da voll amerikanisch eingestellt und freue mich mit Bernado und gönne ihm sein Erfolg, denn schließlich ist SEIN Erfolg auch SELBST verdient.

Die die neidisch sind, zeigen mit ihrem Verhalten eigentlich nur, dass sie Luschen sind.

Thomas (Sonntag, 31 März 2024 09:38)

Hallo Alexander,

Du hast ja trotz den Kürzungen bei Wallgreens und V.F. Dein Ziel weit mehr als erreicht (ursprünglich waren es glaube ich 1.000 Euro netto im Monat).

Man kann sich halt bei Aktien nie ganz sicher sein was die Dividende angeht, auch wenn sie sehr lange steigern. Das ist mir vor Jahren bei General Electric so gegangen. Die Dividende ist bis auf eine Mini-Ausschüttung fast gestrichen worden und der Kurs brutal um über 50% abgestürzt. Heute bin ich froh sie behalten zu haben und bin wieder im Plus. Sie haben sich neu aufgestellt und einige Unternehmensteile ausgegliedert.

Vielleicht bekommen Wallgreens und V.F. auch wieder die Kurve.

Bei V.F. Bin ich auch investiert. Ich werde sie behalten. Ein Verkauf und dann eine Neuinvestition mit dem dann frei werdenden Geld würde sowieso keine signifikante Dividende einbringen.

Frohe Ostern allen

Bernardo (Sonntag, 31 März 2024 10:24)

@Tjaja #9: Du meintest sicher den Roberto (#6) und nicht mich (Bernardo) :-)

Tjaja (Sonntag, 31 März 2024 10:39)

@Bernado,

ja, da hast Du teilweise Recht. Ich meinte im Posting Roberto und hatte Dich dabei in Gedanken, weil ich über Dich genauso positiv denke. War aber eine altersmäße Verwechslung. Sorry.

Schlemmer (Sonntag, 31 März 2024 11:00)

Ich habe seinerzeit Amazon auf dem historischen Tiefstand eingesammelt. Gleiches ist mir dann sowohl bei Monster Beverage, American Tower, Philip Morris und Tesla gelungen.

Hoffentlich wird niemand neidisch, der das liest …

Schlemmer (Sonntag, 31 März 2024 11:05)

Beinahe hätte ich’s vergessen. Ich bin auch seit der ersten Stunde beim Bitcoin dabei. Ob ihr‘s glaubt oder nicht

Bernardo (Sonntag, 31 März 2024 11:21)

@Tjaja: Echt jetzt? Oh, vielen Dank :-)

Aber von Robertos Depot-Größe und vor allem Aktien-Haltedauer bin ich noch weit entfernt. Mein Investitions-Ansatz ist zugegebenermaßen auch etwas anders als Robertos. Mich interessieren die Strategien anderer Investoren immer brennend. Man sucht nämlich stets nach neuen Ideen, um dadurch selbst noch besser zu werden. Deshalb auch von meiner Seite: Vielen Dank, Roberto! Immer wieder interessant, zu lesen, wie andere investieren.

Ja, Anfeindungen gibt´s hier leider öfter. Insbesondere dann, wenn man konkrete Zahlen nennt.

Kajak (Sonntag, 31 März 2024 12:31)

# 15 u.a.

Wo genau stehen nochmal welche konkreten Zahlen? Die Frage ist ernst gemeint, denn auf die Schnelle finde ich nichts, bin aber echt interessiert.

Grüße und ein schönes Osterfest.

Bernardo (Sonntag, 31 März 2024 13:35)

@Kajak: Für mich waren 137 Einzelaktien, fast 30 Jahre Haltedauer ohne Verkauf, 14mal in den letzten 15 Jahren den S&P 500 geschlagen schon ziemlich konkrete Zahlen. OK, die Größen der jeweiligen Einzel-Investments fehlen, aber wenn man das nur mal rein hypothetisch mit jeweils 5k Invest pro Position rechnet und sich dann auch noch die genannten Titel ansieht, dann kann man durchaus auf einen 7stelligen Depotwert kommen.

Das Problem mit der Nennung konkreter Zahlen haben aber auch viele Finanzblogger. Nur wenige sind so ehrlich wie Alexander. Die Neiddebatte lässt grüßen. Umgekehrt gilt aber auch: Die „Möchtegern-Finanzblogger“ nennen ihre Zahlen lieber auch nicht, weil dann ja herauskäme, wie erfolglos und winzig Depots in Wirklichkeit sind (falls sie überhaupt über ein Depot verfügen).

Schlemmer (Sonntag, 31 März 2024 13:58)

Schlüssige Argumentation, Bernardo

Wenn jemand anonym im Internet ein paar Hyflyer-Aktien auflistet, die sich in den letzten Jahren zum Teil vertausendfacht haben, und dann behauptet, diese alle oder die meisten seit 30 Jahren im Depot zu haben, dann ist das natürlich absolut glaubwürdig. Wer das bezweifelt, hat selbstverständlich einfach ein Neidproblem. Wie gesagt, eine schlüssige Argumentationskette.

Wenn es anonym im Internet behauptet wird, ist es auf jeden Fall glaubwürdiger, als wenn es ein Influencer sagt.

Claudio (Sonntag, 31 März 2024 14:04)

Gratulation an Roberto, die Eier muss man erstmal haben, mit seinen Aktien durch dick und dünn zu gehen, ich hatte das Nie, leider, denn der Spruch buy and hold hat über lange Sicht halt doch seine Berechtigung! Er nennt hier nur seine Erfolgsgeschichten, ein Stück weit verständlich, interessant in dem Zusammenhang wären da auch mal ein paar Nieten, die es bestimmt auch gab, z.B. Platz 137!?

Frohe Ostern allen hier

Horsti (Sonntag, 31 März 2024 14:19)

Ist doch vollkomen egal, wie viel Nieten man im Depot hat, wenn man sein Kapital (angeblich) mit Apple, Nvidia, Broadcom, um nur einige zu nennen hat, vertausendfacht hat ...

Bernardo (Sonntag, 31 März 2024 14:33)

@Schlemmer: Ja, wenn man es so sieht, hast Du natürlich völlig recht. Tut mir Leid, wenn ich falsch lag und hier einem Märchenerzähler auf den Leim gegangen sein sollte. Ich gehe hier halt immer von ehrlichen Menschen aus und es hat sich alles auch ziemlich authentisch angehört. Wenn das natürlich alles nur geschönter Humbug war, dann frage ich mich, was es demjenigen bringen sollte, hier so etwas von sich zu geben. Das erschließt sich mir gar nicht.

Bei den 30 Jahren Haltedauer, ohne jemals etwas verkauft zu haben, habe ich aber auch innerlich etwas gezuckt. Sowas habe ich nie durchgehalten. Meine längste Haltedauer waren 14 Jahre. Und das auch nur, um dieser Verlust-Position, die nur noch als Mahnmal einer Fehlentscheidung in meinem Depot fungierte, den finalen Gnadenschuß zu geben.

LoserLars (Sonntag, 31 März 2024 19:15)

Wenn ich die Studie richtig verstehe, geht es doch um den trade-off zwischen Aufwand und Performance. 137 Aktien werde ich idR. nicht in 10h pro Monat verfolgen können. Es gibt ja auch erfolgreiche Unternehmen, die von der Bildfläche verschwinden oder an die Erfolge vergangener Zeit nicht mehr anknüpfen können. Warum sollte man die halten und nicht das Geld sichern und in neue chancenreichere Investments stecken?

Nokia ist so ein Unternehmen, Apple tut sich auch schwer, Umsatz und Gewinn zu steigern (Markt ist endlich, wieviel iPhones braucht ein Mensch?), Tesla etc. da wäre es vielleicht vernünftiger auszusteigen. Buy and Hold - gerade im Tech-Bereich ist schwierig. Wenn man da den Hype (e.g. AI/KI) verpasst, dann schmiert man ab, siehe Intel.

137 Aktien ist wohl mehr etwas für Enthusiasten. Ist dann auch eher Streubüchse als Sniper.

Kajak (Sonntag, 31 März 2024 19:22)

# 17 Bernardo

Mit meiner Frage in # 16 meinte ich, welche konkreten Zahlen wohl Neid aufkommen lassen könnten. Die verbreitete Zahl von 137 Einzelaktien wohl kaum, was sollte daran neidisch machen? Auch eine Haltedauer von fast 30 Jahren ist nach meinem Verständnis kein Grund für Neid. Wenn man rechtzeitig an der Börse anfängt, ist das doch für jedermann machbar. Dafür braucht es zwar Geduld aber ansonsten keine besonderen Spezialfähigkeiten auf die man neidvoll blicken kann.

In den letzten 15 Jahren 14mal den S&P 500 zu schlagen ist allerdings eine schon unglaublich gute Leistung, daran gibt es nichts zu rütteln. Das schafft in dieser Nachhaltigkeit so gut wie kein Profi mit allen zur Verfügung stehenden Researchmöglichkeiten.

LoserLars (Sonntag, 31 März 2024 19:26)

Ansonsten kann es doch jeder halten wie er will. Der eine hat vielleicht Glück der andere eher nicht. Es gibt ja auch Leute die den Jackpot im Lotto gewinnen, obwohl die Chance geringer ist, als durch einen Blitz erschlagen zu werden.

Schön für Roberto, wenn er vor 30 Jahren alles richtig gemacht hat. Aber was nützt die Geschichte? Nichts, weil man müßte heute die Trends von Morgen erahnen.

Insofern, jeder soll das tun, was für ihn im Wohlfühlbereich liegt.

LoserLars (Sonntag, 31 März 2024 19:31)

#23

Profis haben Vorteile und Nachteile gegenüber Privatinvestoren, insofern ist dieser Vergleich nicht zulässig. Gerade Privatanleger können in nicht liquide Aktien, also am Anfang investieren, das können Profis im großen Stil nicht. Auch Smallcaps sind problematisch für Fonds.

Bernardo (Sonntag, 31 März 2024 20:05)

@Kajak: Ja, das ist vielleicht alles nicht so offensichtlich. Wenn man die drei genannten Zahlen aber im Zusammenhang sieht und ein wenig rumrechnet, kommt man vielleicht zu dem Schluss, den ich zog. Ich finde durchaus, dass sich 137 Einzelaktien beeindruckend anhören vor dem Hintergrund, dass es so rüber kam, als ob es sich dabei fast ausschließlich um „Volltreffer“ handelt. Und 30 Jahre Haltedauer, was bzgl. der immensen Wertentwicklung mit so manch einem dieser 137 Volltreffer geschah, ebenso. Das 14malige Schlagen des S&P 500 unterstreicht das dann alles noch mal.

Aber Du hast schon Recht. Es war nicht ganz so konkret, als wenn stattdessen einfach mal Zahlen in der Art eines Depot-Gesamtwerts, die Höhe der jährlichen Dividenden-Erträge und die durchschnittliche jährliche Performanz genannt worden wären.

Kajak (Sonntag, 31 März 2024 21:53)

# 25

Sorry, aber bezüglich der behaupteten Unzulässigkeit eines Vergleiches der Performance von Privatinvestoren mit derjenigen von professionellen Anbietern von Aktienanlagen kann ich so nicht folgen. Im hier vorliegende Fall von Roberto geht es nach seinem eigenen Vortrag um die letzten 15 Jahre der behaupteten fast ständigen Outperformance des S&P 500, um keinen längeren Zeitraum. Ob Aktienwerte seit 30 Jahren oder länger gehalten werden ist für diesen Sachverhalt irrelevant. Die namentlich weiter oben genannten 14 Aktienwerte zumindest waren in dem Zeitraum der letzten 15 Jahre überwiegend keine nicht liquiden Aktien oder unbekannte Größen. Die Profis jedenfalls kannten die vermutlich alle und sie waren für sie sicher auch investierbar. Was die übrigen 123 Einzelwerte betrifft und welche Rolle diese bei der Outperformance des S&P 500 spielten ist nicht bekannt.

Überflieger (Montag, 01 April 2024 02:36)

Hallo Bernardo,

denk dir nichts wegen den paar Skeptikern!

Ich habe seit mittlerweile 25 Jahren alle Aktien, die mittlere Ten- oder Mehr-Bagger sind im Depot. Bitcoin natürlich auch seit der ersten Stunde zu 0,03 € das Stück. Alle dumm, die das nicht antizipieren konnten. Aber gut, dass es uns gibt.

Bernardo (Montag, 01 April 2024 07:20)

Oh, noch so ein Glüxxpilz! Herzlichen Glückwunsch, Überflieger! ;-)

@all (Montag, 01 April 2024 09:36)

Was sagt ihr zur Abspaltung des Eis-Geschäfts von Unilever?

Alexander (Montag, 01 April 2024 12:22)

Moin zusammen

#1 Anton

Ich habe irrtümlich die Sonderdividende im Dezember bereits als reguläre Dividenenerhöhung gerechnet und den Fehler nicht korrigiert. Da waren es 12 Cent. Damit ich die Erhöhung nicht doppelt berücksichtige, habe ich nur die 4 Cent im März gerechnet. Damit ist das halbwegs geheilt ;) Deine Anmerkung ist allerdings korrekt.

#5 Michael

Danke für den Hinweis! Irgendwie ist mir die Diviende von SO komplett abhanden gekommen und fehlt bei allen Grafiken. Diese werde ich entsprechend ausbessern. Die einzige Erklärung, die ich habe ist, dass mir die Abrechnung bei den ganzen Stornierungen und Gutschschriften der REITs untergegangen ist. Ich will jetzt nicht behaupten, dass ich schlampig gearbeitet habe^^

#10 Thomas

Richtig ursprünglich waren es 1.000 € netto im Monat. Ich hatte auch Werte, die deutlich verloren und sich dann wieder erholten. Allerdings ändert sich bei mir langsam die Sichtweise, da ich in immer kürzeren Zeiträumen planen muss. Das Alter rückt immer mehr in den Vordergrund und ich habe keine Lebenszeit mehr 20 Jahre oder länger zu warten. Ich muss nun anfangen, die Ausschüttungen zu verbessern, da ich in der Verbrauchsphase angekommen bin.

@all

Bitte ein bisschen Zurückhaltung, nicht dass die Diskussion noch etwas in die Tiefe abgleitet ;)

Ich kenne tatsächlich privat zwei Anleger, die ihre Aktien nie verkaufen und einige Titel seit mehr als 30 Jahren im Depot haben.

Schönen Feiertag noch!

Roberto (Montag, 01 April 2024 19:39)

1990 habe ich mit dem Investieren begonnen, anfangs in Fremdwährungen (US-Dollar und AUS-Dollar) und mit Inhaber-Schuldverschreibungen. 1996 habe ich alles liquidiert und begonnen in Aktien umzuschichten. Meine ersten 10 Werte waren SAP, Siemens, Daimler, BMW, Deutsche Bank, Microsoft, Hewlett Packard, Dell Computer, AOL und Yahoo mit je 10.000 DM Investitionssumme. Bis 2000 hatte ich 47 Unternehmensbeteiligungen im Depot und dafür die Börsenbeben 1997 (Japan-Krise) und 1998 (Russland-Krise) zum Einstieg genutzt. Apple, LAM Research, Applied Materials, KLA-Tencor, ASML, Fastenal, Linde, PepsiCo, Johnson & Johnson, Procter & Gamble, Texas Instruments, Qualcomm, Chevron ... waren hinzugekommen. Mit dem Platzen der Dotcom-Blase 2000 bis 2003 (Schockerlebnis) hat sich mein Investitionsverhalten geändert. Es kam faktisch zum Stillstand und erst 2013 habe ich wieder begonnen, Aktien einzusammeln. Die für mich schwierigste Börsenphase war die Abwärtsspirale und die Seitwärtsbewegung von 2000 bis 2012. Aber ich habe in dieser Zeit keine einzige Aktie verkauft. Psychologisch haben hierbei die Dividendenzahlungen extrem geholfen (zum Beispiel bei Microsoft ab 2003). Später kamen Werte wie A.O. Smith, Cummins, Taiwan Semiconductor, Nvidia, Oracle, Broadcom, Hershey, ADP, Keurig Dr Pepper (alle 2016), Amgen, Gilead Sciences, AbbVie, Allianz, Münchner Rück, Rheinmetall, Lockheed Martin, Mondelez, General Dynamics, Honeywell, Northrop Grumman, Coca Cola, Parker-Hannifin, Snap-On, Iron Mountain (alle im Corona-Crash 2020) hinzu. 17 Unternehmensbeteiligungen wurden mir über die Jahre über Spin-Offs eingebucht, waren also keine bewussten eigenen Kaufentscheidungen. Die meisten Spin-Offs haben sich gut entwickelt und fast alle zahlen eine Dividende. Alleine bei Hewlett Packard gab es 3 Abspaltungen: Agilent Technology, Keysight Technologies und Hewlett Packard Enterprise. Und nein: Ich habe nicht alle Highflyer der letzten Jahrzehnte im Depot: Alphabet, Amazon, Facebook, Netflix, Tesla, Salesforce, Eli Lilly, Novo Nordisk und andere sind mir entgangen. Hier habe ich das Potenzial nicht rechtzeitig erkannt oder die Aktien waren mir fast immer zu teuer oder aber sie zahlen und zahlten keine Dividende. Nach 28 Jahren sind 8 Werte in meinem Depot im roten Bereich. Bei einigen Werten davon ist die Haltedauer mit 4 Jahren deutlich kürzer (Hasbro und Stanley Black & Decker). Schlechtester Performer ist die Deutsche Bank, welche ich seit 1996 mitgeschleift habe. Aber selbst hier gibt es einen Lichtschweif am Horizont und inklusive Dividenden ist das Minus nur noch minimal. Ich selbst weiß es zu schätzen wenn jemand mit seiner Hände Arbeit und klugem Investitionsverhalten im Leben etwas erreicht hat. Da bin ich mental mehr US-Amerikaner als Deutscher. Neid und Mißgunst als typische deutsche Tugenden liegen mir fern.

Noch einen schönen und geruhsamen Ostermontag

Bombi (Montag, 01 April 2024 20:22)

Was echt mal interessant wäre ist deine jährliche Performance. +44 % in dieser langen Zeit ist doch echt nicht viel. OK, Dividenden kommen hinzu. Glaube eine Totalrendite inkl. aller Einzahlungen, Dividenden und Sonstigem würde ziemlich ernüchternd ausfallen im Vergleich zu einer Investition in beispielsweise einem msci world... Oder? LG

Leon Weißhammer (Dienstag, 02 April 2024 06:41)

Hallo Alexander,

auch ich bedanke mich ganz herzlich für den Blog, den ich schon länger still mitlese. Tolle Erhöhungen und das ganz von alleine. Das ist doch das Ziel.

Ich hätte eine Frage. Ich versuche für mich die Dividenden auch monatlich zu erfassen und bei der regulären dividende von z.B Ares capital, deren offizielles payment date letzten Monat zwar der 29.3 war, das aber ein Feiertag war kommt manchmal noch in dem Monat wo sie offiziell ihr payment date hat und manchmal erst am Anfang des folgenden Monats (ich erwarte sie heute bei meinem Broker). Bei der qiartärlichen Sonderdividende von main street capital verhält es sich ähnlich. Hier wollte ich Dich fragen wie du das bei dir machst um eine gewisse Konsistenz auch im Vorjahresvergleich zu ermöglichen. Würdest du die dann auch noch in den März zählen?

Danke Dir und viele Grüße

Leon

G. (Dienstag, 02 April 2024 09:24)

Moin Alex,

Dein Depot klatscht Hiob doch mal lässig einen vorn Koffer ... :)

Glückwunsch zu den TROTZ der Ärgernisse netten Einnahmen...

Zu Walter hastenichtgesehen und vor allem "Analysten" : Wenn das die gannnz großen Mackers wären, würden die ihr EIGENES Kapital ....... :-)

Ich erfreue mich AUCH an meinen KLEINSTinvestmenst an Position 75 meines Depots : meine "Lieblingsheuschrecke Mutares" steht bei 75%plus und hat grade wieder drollige Divis verkündet ....

Für die größeren Posten sind ETFs nervenschonender........da vermeidet man Bayer, VF, Walgreens (an meinem kurzzeitinvestment letzterer beiden bist übrigens DU schuld :-))

Aber wie gesagt : man kann "überall" was für SICH mitnehmen, die "Fehler" macht man ganz allein. Btw. ich hab übrigens TROTZ Deines Debakels den GlobalX Divi (Nachfolger) mit ner kleineren Position (zweistellige Renditen verführen doch ein klitzekleinwenig) . Der hat grade erstmalig (!) die monatlichr Ausschüttung ERHÖHT ...schaunmermal...

Zu der Neiddiskussion : ich halte Roberto und Bernado sowieso für gute Jungs und gönne denen jeden Cent. Im übrigen laufen HIER nach wie vor nur sehr wenige Spackos rum. Und das ist gut so.

Btw. wieso kriegst DU die Coca Cola Divi im März ? Kennste da jemand ? :-)))

Bernardo (Dienstag, 02 April 2024 13:42)

@G: Was habt Ihr denn nur dauernd mit mir? :-)

Ich hab (diesmal) doch gar nix gemacht und wollte hier eigentlich nur weiter still mitlesen, bis Tjaja mich plötzlich aus dem Hut gezogen hat und ich Roberto zur Seite springen musste.

Ja, ich denke, ich bin ein guter Kerl und (wie hier so manche meinen) vielleicht auch etwas gutgläubig, weil ich bei anderen von der gleichen Ehrlichkeit ausgehe wie ich sie auch selbst an den Tag lege.

Und Roberto kommt für mich nach wie vor absolut authentisch rüber. Die knapp 30 Jahre Haltedauer bewundere ich nach wie vor. Ich hatte dazu nie die Geduld. Wie gesagt, bei mir hat es nur für ein 14jähriges Verlust-Mahnmal (CoBa) gereicht, das ich vor etwa 2-3 Jahren dann endlich beerdigte. Und darauf muss wirklich niemand neidisch sein.

G. (Dienstag, 02 April 2024 14:04)

#33 lies Dir mal "seinen" Plan , Ziel, Philosophie durch...das hilft und entspannt :-)

# Bernado : ist doch alles gut :-) und kreeiissch ...CoBa ist nicht nur DEIN "Mahnmal" , sondern eigentlich MEINS (Altlasten + 5-6 Schrottposten vom "neuen Markt") ...ich hab zwar bloß 100 St davon, aber die waren zu Spitzenzeiten 90% im Minus, aktuell nur noch schlappe 17 und die "performen" doch jetzt ganz ordentlich :-)))

G. (Dienstag, 02 April 2024 14:11)

btw. "große Jungs mit Ahnung" hätten CoBa 2020 für 3,50 nachgekauft .... mehr als verdreifacht und zweistellige Divi sachichma, ne ? :-)

Ich habe nämlich auch keine Ahnung ...macht aber nix, bin trotzdem ganz zufrieden...

Bernardo (Dienstag, 02 April 2024 14:48)

Ja, CoBa war bei mir mit Abstand das größte Desaster. Alles andere waren dagegen Peanuts. Ich habe mit CoBa über 96% verloren und das wäre auch nicht viel besser geworden, wenn ich erst heute verkauft hätte. Alle Kurse vor 2008 wurden bis heute nie mehr erreicht. Erholung ausgeschlossen. Patient tot.

Das kommt davon, wenn man sich keine Invest-Obergrenze setzt und permanent frisches Geld nachschießt, weil man nicht erkennen will, dass eine weltweite Banken-Krise gerade am Hochkochen ist. Aber jeder braucht so ein Mahnmal, damit man nicht übermütig wird. Das passierte mir danach nie mehr und ich hoffe, das bleibt auch so.

G. (Dienstag, 02 April 2024 14:59)

alles richtig :-)

deshalb auch Höhergewichtung von ETF im Alter........

ich habe 7-8 "hohe" Einzelposten, die weh tun WÜRDEN...einer davon oberhalb meiner eigenen Schmerzgrenze...hat sich so ergeben....

nach dem Casino "neuer Markt" bin ich aber erst 2020 wieder eingestiegen und finde sone gemischte Alex/ETF Strategie ganz nett.

Bernardo (Dienstag, 02 April 2024 15:30)

Obwohl ich bereits über 35 Jahre "dabei" bin, bin ich damals nicht ins Casino "Neuer Markt" gegangen. Dieser Kelch ging zum Glück an mir vorüber. Das war mir damals alles irgendwie zu verrückt und ich hatte mich deshalb auch nur mit den "normalen" Aktien aus der seinerzeit sogenannten „Old Economy“ beschäftigt. Ich hatte noch nicht mal Dt. Telekom-Aktien über die damaligen Auktionen gekauft, weil ich seinerzeit beruflich in einem Projekt meiner Firma mit der Telekom zu tun hatte und dabei ziemlich angefressen war, weil die Telekom in diesem Projekt nur Mist baute. Ich dachte mir damals, dass ich in so einen Chaos-Laden niemals investieren will.

Stattdessen bin ich dann 2007/2008 mit der - wie ich bis dahin immer dachte - „normalen CoBa“ auf die Nase geflogen. Wer dachte damals denn auch, dass sowas mal passieren kann?

Alexander (Dienstag, 02 April 2024 20:59)

Moin zusammen

#33 Bombi

Die 44% Prozent sind nur eine Momentaufnahme. Inzwischen sind einige Dividenden an die Haushaltskasse gegangen und die für eine tatsächliche Performance müsste man das mit jeder Einzahlung und Dividenden berechnen. Viel zu aufwändig.

Einen groben Vergleich habe ich in den beiden Blogbeiträgen gemacht:

https://www.rente-mit-dividende.de/2020/10/18/msci-world-vs-dividendendepot/

https://www.rente-mit-dividende.de/2021/12/31/monats%C3%BCbersicht-dezember-2021/

So schlecht fahre ich nicht mit meinem Depot. Ich wiederhole mich ja gerne, von Buchgewinnen kann ich mir nichts zu essen kaufen, von Dividenden schon. Ich verfolge einen einkommensorientierten Ansatz und keinen Depotwert X Ansatz.

#34 Leon

Bisher hatte ich es so gemacht, dass ich versucht habe, die Dividenden immer im gleichen Monat zu erfassen. Sollte mal ein Feiertag dazwischen funken, dann habe ich das manchmal einen Tag vor oder nachher eingetragen. Eben wegen der Vergleichbarkeit. Seit dem ich kein neues Kapital mehr nachschieße, erfasse ich die Dividenden so, wie sie kommen. Da kann auch schon mal eine Coca-Cola zu Ostern in den März rutschen (#35 G. ^^).

Grüße

G. (Mittwoch, 03 April 2024 12:31)

#Bernado

das war damals daytrading casino royal....+/-30% am tach nix Besonderes....hamwa büschen verzockt :-) da wurde auch sone 3mann software-spellunke höher bewertet als Mercedes.....obwohl.....Bill ist ja auch inner Garage angefangen :-)

wenn Du bei CoBa natürlich 3stellig gekauft hast, ziehe ich mein persönliches Mahnmal zurück ....bin ja (bei relativ bescheidenem Invest) schon fast im Plus

Zu guter Kerl : ich muß mir auch immer selbst auffe Schulter klopfen, wenn das mal wieder kein Anderer macht :-)

#Alex : ja nee isklar :-)

Bernardo (Mittwoch, 03 April 2024 18:25)

#G. : Ja, um mal bei Mercedes und Garage zu bleiben:

Ich hätte mir von dem mit CoBa versenkten Geld eine neue E-Klasse kaufen können. Oder sonst was. Völlig egal. Alles außer CoBa wäre sinnvoller gewesen. Aber hinterher ist man immer schlauer. Jeder muss irgendwann mal Lehrgeld zahlen - und ich war halt (wie so viele) in der Bankenkrise dran. Shit happens... ;-)

mrtott.blogspot.com (Donnerstag, 04 April 2024 11:04)

Hallo Alex,

Glückwunsch zu deinem ziemlich einkommensstarken Monat. Mein März war auch ganz ordentlich - zumindest für meine Verhältnisse.

Für das aktuelle Jahr sieht dein "Dividendenbooster" leider noch ziemlich mau aus, aber da dürften sicherlich weitere Erhöhungen folgen. Es zeigt jedoch, dass ein passives Einkommen eben nur bedingt realisierbar ist, da man eben doch seine Investitionen regelmäßig überprüfen muss. Der zeitliche Aufwand ist jedoch überschaubar.

Wir planen auch demnächst eine Woche Malle ein. Unser Ziel ist eine Rundreise, um die schöne Insel zu erkunden - Ballermann brauchen wir nicht ;)

Viel Erfolg beim weiteren Investieren

&

beste Grüße,

MrTott

Cap (Donnerstag, 04 April 2024 17:50)

Wie immer vielen Dank an den Alex für das monatlich Update. Endlich hast du dich entschieden im Depot etwas aufräumen. Finde ich gut�

Weiß jemand aus Erfahrung welcher Topf bei Aktiengewinnen zuerst genommen wird? Der Freistellungsauftrag (noch nicht ausgeschöpft) oder der Verlusttopf?

Couponschneider (Donnerstag, 04 April 2024 18:57)

@Cap

Zuerst ist der Verlusttopf an der Reihe.

Cap (Donnerstag, 04 April 2024 19:28)

Danke Couponschneider:)

Rudolf (Samstag, 06 April 2024 18:57)

Ob man Überflieger-Aktien nun seit 30 Jahren oder genau genommen eigentlich doch erst seit 2016 im Depot hat, macht auch wirklich kaum einen Unterschied. Was sind schon 100.000% Kursgewinne …

Alexander (Sonntag, 07 April 2024 16:20)

Hallo MrTott,

wir einen sehr günstigen Leihwagen, gerade mal 18 € für die Woche. War ein alter Fiesta, brauchte aber nur 5 Liter Diesel auf 100km^^. Wir haben uns auch die Insel angeschaut und rd. 1.000km runtergefahren. Am Ballermann waren wir nicht, habe ich wohl was verpasst^^

Schönen Urlaub

Alexander

Bernd (Sonntag, 07 April 2024 17:40)

Ihr seid sowas von stumpf!

Pan (Montag, 08 April 2024 15:59)

Es ist nicht ganz so schlimm, wie vor einigen Monaten, aber leider sind hier doch immer wieder Leute unterwegs, die nur Kommentare ablassen ohne inhaltlichen Nutzen, aber sei es drum...

Also zurueck zum Thema Iseid euch wahrscheinlich im Klaren darüber, dass reine Divi-Strategien auf lange Zeiträume gesehen evtl. Performance- Nachteile gegenüber Thesaurierern oder Wachstumstiteln haben und habt euch bewusst Divi-Titel zur Motivation ausgesucht. Ich mach das auch so.

Zur Titelauswahl würde ich empfehlen zB auch auf die Dave Fish CCC Liste zurück zu greifen (Sucht mal nach der Challengers, Contenders, Champions Liste). Er ist leider schon verstorben aber die Liste wird von anderen DG-Investoren weiter gepflegt. Ich würde mir daraus mehrere US Aktien kaufen und vielleicht 2-3 aus Deutschland von Unternehmen die ihr kennst. Bezüglich der Titelauswahl könnt ihr auch mal nach der "Chowder rule" zB bei Seeking Alpha schauen (bessere Tipps als hier). Insgesamt würd ich nicht zu lange zögern und suchen sondern einfach loslegen, wenn ihr einen günstigen Broker habt.

Habt ihr noch andere Gips zur Suche nach Aktien außerhalb desMainstreams?

Alexander (Montag, 08 April 2024 18:38)

Die Liste von Dave Fish habe unter Excel-Tabelle US-Aktien in der Sidebar rechts verlinkt. Kann man sich das Suchen sparen ;)

PanCopy (Montag, 08 April 2024 20:52)

@Alexander

Das ist nur der Troll der immer wieder den alten Beitrag reinkopiert.

Schade, dass 1 oder 2 Holzköpfe das ganze Forum kaputt machen.

blindes Huhn (Montag, 08 April 2024 21:43)

Ich finde es lustig dass ihr euch immer wieder triggern lasst von denen. Kann man doch überlesen.

Aktien kaufen und Aktien schütten aus. Mehr brauchen wir nicht

Pat (Dienstag, 09 April 2024 09:09)

@Pan

Schau mal das Video von DividendInvestingTom bis zum Ende an, wer die Nase vorne hat. ETF oder Wachstum oder Dividendenstrategie.

https://www.youtube.com/watch?v=3cYcouitvE4

Alexander (Dienstag, 09 April 2024 19:06)

So, bissl aufgeräumt....

Pan (Dienstag, 09 April 2024 22:23)

@Pat

Das kann man nicht so vergleichen, bzw. das hat er sich ziemlich einfach gemacht. Das ist so ähnlich, wie wenn man Äpfel mit Birnen vergleichen will. Am Ende gewinnt immer der Holzkopf�

Pat (Mittwoch, 10 April 2024 07:02)

@Pan

Okay, noch ein gutes Beispiel, wieviel Dividenden im Jahr Helmut Jonen (Waikiki5800) verdient hat. Du Wachstum, ich Cashflow, alles gut.

Klaus (Mittwoch, 10 April 2024 08:49)

Guten Tag in die Runde,

hat jemand Informationen, warum die Gladstone Capital Aktie, US3765351008, 797937, seit einigen Tagen nicht mehr handelbar ist und nicht mehr angezeigt wird?

Auf der Homepage steht ein announcement betr. Aktiensplit, aber müsste dann die alte Aktie mit o.g. Nr. nicht handelbar sein?

Bernardo (Mittwoch, 10 April 2024 09:18)

Hallo Klaus,

ja es gab einen Reverse-Split zum 05.04.24. Gestern gab´s bei mir auf SB+ die Einbuchung der neuen GLAD mit nun US3765358789, A407FM .

Die alte GLAD wurde dementsprechend ausgebucht und war auch seit 05.04.24 nicht mehr handelbar.

Gruß, Bernardo

Klaus (Mittwoch, 10 April 2024 19:59)

Hallo Bernardo,

vielen Dank für deine Info. In der Zwischenzeit habe ich den orginal Bericht auf der Gladstone homepage in englisch gefunden und nachvollziehen können.

Ich gebe zu, so richtig verstehe ich allerdings die Werte nicht trotz Split 1:2.

Muss sich evtl. in den nächsten Tagen noch in meinem Depot mit den Buchungen erledigen.....

Bernardo (Mittwoch, 10 April 2024 20:44)

Hallo Klaus,

ja, nur Geduld. Bis die neuen GLAD-Aktien wieder "richtig" in DE handelbar sein werden, vergehen bestimmt noch ein paar Tage.

Zoe (Donnerstag, 11 April 2024 21:28)

Ja.ADM hatte gerockt wen man dabei war. Globe Life liegt jetzt schon tiefer als die Jungs von Fuzzy Pander erwartet haben.Was sagt ihr

Spinatfreak (Freitag, 12 April 2024 10:09)

Solventum, die Abspaltung von 3M ist jetzt im Depot.

Was macht Ihr damit. ? Halten, Nachkaufen, Verkaufen.

Ich tendiere zum Halten und warte die Entwicklung in den nächsten 6-9 Monaten ab.

Die Gesundheitsbranche hat sich ja relativ gut entwickelt.

(s. GE-Healtcare, Siemens HEALTHINEERS, CARL ZEISS MEDITEC, etc.).

Ev. leg ich mir sogar GE-H. + Siemens H. noch dazu ins Depot. ?!?

Viele Grüße

xyz (Freitag, 12 April 2024 11:41)

#62: GLAD ist bei Scalable (gettex) heute wieder handelbar. Gleich mit einem satten Plus. So kanns weitergehen.

Bernardo (Freitag, 12 April 2024 14:50)

@xyz: Anzahl Aktien halbiert, Kurs verdoppelt, Dividende verdoppelt, wieder handelbar in DE: Alles in Butter :-)

Alexander (Freitag, 12 April 2024 16:55)

Ich behalte Solventum erst mal, wenn sich die Dividende gut entwickelt, könnte ich mir vorstellen auch aufzustocken.

... und aufräumen ...

G. (Samstag, 13 April 2024 12:17)

Moin, # mich 35 :-)

der GlobalXSchneeball tralala ist bei mir auch auch Geschichte....die Kritiker haben Recht....bin aber quasi verlustfrei raus...insofern.......

LoserLars (Samstag, 13 April 2024 22:30)

Solventum:

Schulden hoch, PFAS!

3M selber will aussteigen!

LoserLars (Samstag, 13 April 2024 22:53)

aus PFAS und aus Solventum

Heiko (Sonntag, 14 April 2024 09:51)

ob es morgen kaufkurse gibt? freu mich schon auf den nächsten monatsbericht von alex und frage mich, wie er sein depot umgestellt hat bzw umstellen wird?

Klaus (Dienstag, 16 April 2024 09:10)

Hallo nochmal,

die Aktie ist jetzt wieder handelbar und steht bei +\- € 19,00 heute.

Die Cobank hat mir in der Zwischenzeit die Aktien mit der u.a. Nr. ins Depot gebucht, allerdings Kurs halbiert bei ca. € 9,00.

Die Kundenhotline kennt natürlich nur Standard Sprüche.

Wie sieht das bei euch aus?

Gladstone Capital:

WKN A407FM, US3765358789

Eichhörnchen (Mittwoch, 17 April 2024 19:26)

Hallo Alexander,

eine vielleicht etwas anmassende Bitte: Könntest Du bei Deinen Statistiken ein Diagramm ablegen, dem man die Summe der Investitionen zum Ende eines jeden Jahres entnehmen kann? Dann kann man einen Bezug zwischen „Sparbeiträgen“ - also der Investitionssumme - und den Ausschüttungen im jeweiligen Jahr herstellen. Ich fände das sehr interessant, quasi als Benchmark.

VG

Eichhörnchen

Alexadner (Donnerstag, 18 April 2024 18:42)

Hallo Eichhörnchen,

nur damit ich es richtig verstehe. Das investierte Kapital in eine Spalte und die Jahresdividende in eine zweite Spalte. Die Differenz der Investitionssumme zwischen den zwei Jahren ist dann die Neuanlage. Falls du mein gespartes Kapital wissen möchtest und die Dividenden, die stehen im Bereich Statistiken.

Wahrscheinlich stehe ich gerade auf der Leitung.

Gruß Alexander

Eichhörnchen (Donnerstag, 18 April 2024 21:32)

Hallo Alexander, ja, so hatte ich mir das gedacht. Eine Spalte mit dem investierten Kapital und eine Spalte mit der Jahresdividende. Dann kann man das Verhältnis zwischen investiertem Kapital und Jahresdividende nachvollziehen.

Ich finde das interessant, weil man daraus hochrechnen kann, wie sich das über die Jahre entwickelt.

VG

Eichhörnchen

42sucht21 (Freitag, 19 April 2024 12:27)

@Eichhörnchen

Meinen Sie eine Tabelle aus den Daten, die man auf Alexes Statistik- und Planseite findet?

Grob sieht das für mich so aus:

(Falls Alex keine Zeit hat so eine Tabelle zu erstellen...)

Start Investiert kummuliert Dividende netto in dem Jahr erhalten

6.2014 44767 67€

2015 69000 1213€

2016 120000 1095€

2017 165000 3665€

2018 207000 5609€

2019 284000 8208€

2020 328000 10300€

2021 391000 11558€

2022 440000 15963€

2023 500000 18016€

Ich hoffe, die Formatierung der drei Spalten blieb erhalten.

Mir fehlen da zwar mit den Statisken irgendwo 5k investiertes Kapital :-) das eine % scheint mir aber als Rauschen nicht relevant. Der Einfachheit halber habe ich die kummulierten 18k aus den Verkäufen platt auf die letzten 7 Jahre aufgeteilt und jeweils 1/7 hinzuaddiert zur Investitionsumme und insgesamt ganz großzügig gerundet. Aber grob sollte das so OK sein vermute ich.

Alexander (Freitag, 19 April 2024 16:24)

@42sucht21

Danke für die Arbeit :)

Die Zahlen sind im Dezemberbericht eines jeden Jahres zu finden. Falls das Wetter so schlecht bleibt, könnte ich das genauer nachschauen. Meine Verkäufe sind überschaubar und dürften da eine untergeordnete Rolle spielen.

Grüße

Klaus (Freitag, 19 April 2024 16:26)

Hallo in die Runde,

jetzt ist der Kurs endlich korrekt angegeben nach dem Aktiensplit Gladstone Capital:

WKN A407FM, US3765358789.

Eichhörnchen (Freitag, 19 April 2024 18:39)

Danke für die Info! Das meinte ich!

Sehr gut!

VG

Eichhörnchen

Jonny (Samstag, 20 April 2024 09:30)

Es scheint als ob Alex einige Positionen verkauft hat. Darunter findet sich V.F Corp, Walgreens und Wiliams Sonoma. Im Bereich Statistik sind die jeweiligen Gewinne und Verluste bereits aufgeführt. Ich bin sehr über seine Gründe gespannt.

Caddy (Samstag, 20 April 2024 12:01)

Vermutlich hat er mit den realisierten Verlusten (Walgreen, VF) auch Gewinne (Sonoma) mitgenommen...

Alexander (Samstag, 20 April 2024 12:05)

Ich schreibe im nächsten Monatsabschluss ausführlich dazu.

Im Prinzip hat Caddy recht, geht auch etwas um die Steuer....

Thomas (Samstag, 20 April 2024 16:04)

obwohl ich nur noch selten hier vorbeischaue (weil das Niveau einiger Diskutanten wirklich manchmal unterirdisch ist)

bin ich gespannt, ob Alexander neue Titel reingenommen hat und mit welcher Begründung

oder nur vorhandene weiter ausgebaut hat. Oder die Verkäufe nur zum Ausgeben genutzt hat. Extremes Buy + Hold kann ich gut nachvollziehen, aber die Verkäufe von Walgreens und VF Corp waren ja schon lange überfällig. Die haben ja förmlich um Rausschmiss gebettelt..

Alexander Röth (Mittwoch, 24 April 2024 19:33)

Ich lese gerne hier mit !

... und freue mich das der Blog hier irgendwie doch weiter lebt...

nur mal so ;)

Caddy (Mittwoch, 24 April 2024 19:42)

Auch wenn du, Alexander, in die eher passive Phase eingetreten bist, finde ich deinen Blog immer noch sehr inspirativ. Danke dafür.

21sucht42 (Donnerstag, 25 April 2024 00:09)

Blog ist sehr lustig,aber hilft keinem Anleger weiter.

Infos sind nur Standardwerk!

Aleks (Donnerstag, 25 April 2024 01:33)

Hi,

warum kaufst du keine BDC`? z.B MAIN STREET CAP oder SIXTH STR SPEC LEND die zahlen auch gute Dividende.

@Aleks (Donnerstag, 25 April 2024 11:11)

Ganz einfach: Alexander ist noch nicht bereit für das "starke Zeug" ;-)

Nein, mal ehrlich, er geht nach der eher "klassischen" Dividendenstrategie vor. Das heißt, er wählt Werte aus, die eine "moderate" Rendite haben, aber dafür eine ansehnliche jährliche Dividendensteigerung hinlegen. Wenn diese Werte nicht aus der Reihe tanzen (wie VFC, WBA, usw.), dann hat er nach mehr oder weniger vielen Jahren sowohl einen netten Kursgewinn als auch eine halbwegs gut entwickelte Dividendenrendite bezogen auf den Einstiegswert.

Bei diesem Vorgehen ist also vor allem ein langer Atem gefragt und die Monster-Rendite kommt erst (wenn überhaupt) nach mitunter leider sehr vielen Jahren. Wenn man das schnelle und möglichst „große“ Geld braucht, muss man anders vorgehen und Werte kaufen wie von Dir angefragt (MAIN, TSLX, usw.)

xyz (Donnerstag, 25 April 2024 13:39)

Solventum (SOLV) ist seit heute bei Scalable handelbar (gettex).

Cap (Donnerstag, 25 April 2024 15:29)

@xyz

Habe ich sofort verkauft. Waren eh nicht viele.

Alexander (Donnerstag, 25 April 2024 17:24)

@Aleks #88

Ich arbeite an mir und schaue mich aktuell nach High Yieler um ;)

blindes Huhn (Donnerstag, 25 April 2024 19:58)

Welche Titel schweben dir vor Alexander?

Cap (Donnerstag, 25 April 2024 23:05)

Naja ist ja nicht so, dass Alexander keine High Yielder im Depot hat...da kommen doch einige zusammen. Und einige sind es zum Teil durch die Erhöhungen geworden. Aber BDCs fehlen tatsächlich noch

Spinatfreak (Freitag, 26 April 2024 01:08)

Ein paar High Yield‘er hab ich auch:. z.B.

Blackrock Corporate High Yield, WKN: A0MJ13, meine aktuelle Nettorendite 7,43%

REAVES UTILITY INCOME, WKN: A0YCXM, meine aktuelle Nettorendite 6,46%

Golub Capital (BDC), WKN: A1CXEA, meine aktuelle Nettorendite 7,73%

etc.

Cap (Freitag, 26 April 2024 11:09)

Finde Prologis derzeit ganz interessant und überlege zu kaufen. Hat jemand diese im Depot?

Klaus (Freitag, 26 April 2024 11:14)

Hallo in die Runde der High Yield Profis,

nicht böse gemeint, mir viel gerade keine treffende Ansprache der Zielgruppe ein.

Mich würde eure Meinung zu Prospect Capital interessieren=US74348T1025.

Ich habe die Atkie schon länger im Depot und bin mit der Ausschüttung zufrieden.

Höhe + monatliche Ausschüttung waren meine Beweggründe.

Der Kurs hat sich leider in den letzten zwei Jahren nach unten entwickelt :(

Ich frage mich halt, ob Nachkauf sinnvoll ist-

Danke für eure Meinung.

Ddorfer (Freitag, 26 April 2024 12:37)

Hallo Klaus,

Hab da ne Vorschlag für dich:

Du gibst MIR das Geld!

Ich zahle dir das gleiche an Dividende, was PSEC dir zahlt PLUS nen jährlichen Bonus. Höhe dessen in Abhängig vom Gesamtbetrag.

Die Rückzahlung des Anlagebetrages erfolgt analog zur Entwicklung des Aktienkurses.

Wie viel magst investieren ?

Beste Grüße

Alexander (Freitag, 26 April 2024 18:38)

@blindes Huhn

Es sollen schon High Yielder sein, aber ich hatte noch nicht die Muße, mir Gedanken zu machen. Einige Titel kann man wegen der EU nicht mehr kaufen und Onvista ist da eh sehr eingeschränkt. BDC´s were ich auch in Betracht ziehen.

blindes Huhn (Freitag, 26 April 2024 19:37)

@Alexander

ich hab nur zu developed world und EM folgendes:

WisdomTree Europe SmallCap Dividend A12HUU

VanEck Morningstar Developed Markets Dividend Leaders A2JAHJ

Wp Carey A1J5SB

Realty Income 899744

Main Street Capital A0X8Y3

die haben aber zusammen nur 8% vom portfolio ^^ bin ja noch in der ansparphase, noch bisserl steuern sparen XD

aber am ganzen depot machen diese werte den meisten spass .....

Ddorfer (Freitag, 26 April 2024 20:09)

Mahlzeit,

Beim Thema Spassaktien hab ich da auch immer gleich CSWC im Sinn.

Dividendenhöhe sowie Dividenden- und Kursentwicklung passen bisher.

Beste Grüße

Laserlars (Freitag, 26 April 2024 20:21)

Hi Klaus

Ich bin seit etwa 8 Jahren in Prospect Capital investiert. Aktuell zwar 6% bzw 200 € im minus aber in dieser Zeit etwa 1300 € Dividenden eingenommen. Es gibt schlimmeres �

Grüsse, Laserlars

Ddorfer (Samstag, 27 April 2024 08:57)

Moin Lars,

Wäre es nicht n guter Zeitpunkt, die Trümmerriege aus dem Depot zu entfernen?

Außer Opportunitätskosten ist dir ja durch den guten/glücklichen Einstiegszeitpunkt noch kein Leid widerfahren.

Kaffee

Glüxxpilzz (Samstag, 27 April 2024 16:08)

Das wird ja doch noch ein bissl witzig hier. Lieber Risiko mit hoher Rendite oder Sicherheit mit mickriger Rendite? Das muss halt jeder mit sich selbst vereinbaren. Ich denke, ich bin im Lager der risikobewussten Investoren, da ich ebenfalls Prospect im Depot habe und auch weiter halten bzw. sogar zukaufen werde, solange die Dividende nicht gekürzt wird. Meine Prospect-Position ist nämlich erst zu 75% voll.

Ddorfer (Samstag, 27 April 2024 16:42)

Mahlzeit,

also bei den mir vorliegenden Daten der letzten gut 10 Jahre sieht es wie folgt aus:

- Kurs knapp halbiert

- Dividende in 2 Schritten fast halbiert

- Dividende noch nie erhöht.

In dieser Zeit hat sich n MSCI World gut verdoppelt. Bei deutlich geringerem Risiko?!

Übersehe ich da irgendwas oder ist PSEC eben eine dieser Klitschen, mit denen kein/kaum Geld zu verdienen ist.

Dies trifft wohl auf rund 70% aller Aktien zu.

Gespannte Grüße

Glüxxpilzz (Samstag, 27 April 2024 18:00)

Das ist eben ein typischer Hochdividenden-Wert. Der Kurs macht seit 10 Jahren eine Seitwärtsbewegung zwischen 8€ und 4€ und die Dividendenrendite ist (trotz Kürzung) dennoch hoch. Die Rendite kommt also fast ausschließlich über die Dividenden und nicht über den Kursgewinn. Deshalb: Kaufen wenn´s billig ist und dann nur noch die Dividenden kassieren.

Ddorfer (Sonntag, 28 April 2024 08:24)

Ja Moin,

Bin wohl schon zu alt für solch ein „seitwärts“ �

Früher:

- war Volker zu blöd zum Rechnen. Heute leidet Marc Malte an Dyskalkulie.

- Birgit fett. Heute ist Lara Sophie gravitativ herausgefordert.

- ging es auch der Wirtschaft nicht gut wenn die Zahlen schlecht waren.

Andere Zeiten - passt scho.

Um auf die Frage zurück zu kommen, ob PSEC ein sinnvoller Nachkauf ist: Aus meiner Sicht NEIN.

Warum soll ich Geld inne Bude/Geschäftsmodell stecken, welche noch NIE in der Lage war, die Dividende zu erhöhen und diese in € letzten 15 Jahren (ältere Daten hab ich nicht) 2 mal kürzen musste?

Da gibt es genug andere/bessere Buden.

Kaffee

So am Rande: Darf ja nicht zum sehr moppern…. Hatte die Truppe auch mal. Daaaaamals �

Glüxxpilzz (Sonntag, 28 April 2024 11:01)

Moin, Ddorfer!

Wusste ich´s doch, dass es hier nochmal zum Monatsende witzig wird… ;-)

Keine Bange, ich bin auch nicht mehr der Jüngste. Das „Seitwärts“ ist nun mal leider der Preis, den man zahlen muss, wenn man SOFORT zweitstellige Renditen p.a. bar auf die Kralle haben will ohne erstmal 20 Jahre auf diese Rendite warten zu müssen. Das ist für mich der einzige Grund, einen High-Yielder zu kaufen. Eine Wertsteigerung ist (wenn überhaupt) nur in engem Rahmen innerhalb der Seitwärtsbewegung möglich. Beim Einstieg sollte man diese Seitwärtsbewegung also auch im Blick haben und möglichst nicht „ganz oben“ mit dem Positionsaufbau beginnen.

Aber PSEC ist auch nicht gerade ein Vorzeige-High-Yielder. Auf Divvydiary kannst Du bis ins Jahr 2004 zurückschauen. Bevor die im Jahr 2010 auf Monatszahler umstellten, sahen sie besser aus. In den Jahren 2013-2015 hatten sie sogar mal die Dividende um 0,01$ erhöht, aber dann ging´s abwärts. Seit 2019 sind sie jedoch unverändert. Ich selbst bin erst danach eingestiegen. Von daher bin ich also noch optimistisch, obwohl ich mir schon damals bei meiner Kauf-Entscheidung rot markiert in meinem Excel notierte, dass das Ding „mit Vorsicht zu genießen“ ist. Ganz so blind bin ich also auch nicht. :-D

Es gibt wirklich bessere High-Yielder als PSEC wie z.B. HRZN, PFLT, TSLX, AVK, HYT, GOF, CCD, GSBD, STWD, usw.

Schönen Sonntag!

Klaus (Sonntag, 28 April 2024 11:06)

Hallo Glüxxpilzz,

bin ganz deiner Meinung "Das wird ja doch noch ein bissl witzig hier. Lieber Risiko mit hoher Rendite oder Sicherheit mit mickriger Rendite? ".

@Ddorfer

Aus den von dir beschriebenen Gründen zögere ich eben betr. Nackauf Prospect Capital.

Trotz Dividende ist mir der Kursverlust dann doch zu hoch denke ich.

@Spinatfreak

Zu der von dir erwähnten Aktie kann man bei Onvista, Finanzen, etc. nicht wirklich viel Information finden.

Würde mich sehr interessieren, Ausschüttung Quartal oder monatlich?

Blackrock Corporate High Yield, WKN: A0MJ13, meine aktuelle Nettorendite 7,43%

Glüxxpilzz (Sonntag, 28 April 2024)

Korrektur: Die Dividende von PSEC ist seit Ende 2017 unverändert. Macht aber auch keinen großen Unterschied...

blindes Huhn (Sonntag, 28 April 2024 13:22)

servus,

@Glüxxpilzz: ich bin mal deine liste durchgegangen. die einzigen aktien die auf den ersten blick interessant sind wären für mich:

Starwood Property Trust Inc (August 2009-heute; +22% // inkl +350%)

Sixth Street Specialty Lending Inc (April 2014-heute: +35% // inkl Div: +220%)

Warum sind die interessant? weil die beim max Zeitraum in google finance keine kursverluste haben. sprich die dividende killt nicht mehr eigenes geld.

die anderen haben in der laufzeit mein geld gefressen.. teilweise bis zu -50% kurs verlust....

Couponschneider (Sonntag, 28 April 2024 13:41)

Ich erinnere daran, dass es bei der Aktienanlage tatsächlich nur einen Gradmesser für die Wertentwicklung des angelegten Geldes gibt und das ist die Gesamtrendite aus Kursentwicklung und Dividendenzuflüssen.

Das Auseinanderdividieren von diesen beiden Elementen ist bei Licht betrachtet so etwas wie eine Schubladenbetrachtung, die zu verzerrter Wahrnehmung führen kann. Hohe Dividendenzuflüsse gibt es auf Strecke gesehen eben nicht quasi obendrauf oder als Zugabe, sondern sie gehen überwiegend einher mit unterdurchschnittlicher Kursentwicklung.

Glüxxpilzz (Sonntag, 28 April 2024 14:17)

Servus blindes Huhn!

Ja, das ist in Ordnung, denn sagte bereits: High-Yielder machen nicht mit Kursgewinnen ihre Rendite, sondern mit Dividenden. Nur darum geht´s. Wenn Dir Kursgewinne aber wichtig sind, dann sind diese Papiere einfach nichts für Dich. Wie bereits weiter oben ebenfalls von mir gesagt, muss das jeder mit sich selbst vereinbaren.

Bei STWD und TSLX hast Du gezeigt, dass beide neben ihren hohen Gewinnen durch Dividenden auch zusätzlich eine moderate Wertsteigerung seit ihrem IPO hinlegen konnten. Ja, das ist ganz nett als Sahnehäubchen obendrauf, für mich aber eher nebensächlich. Den maximalen Zeitraum mit einem gedachten Einmal-Invest zum IPO berücksichtige ich bei High-Yieldern nämlich überhaupt nicht. High-Yielder kaufe ich erst im Rahmen eines vorsichtigen, sich stets verbilligenden Positionsaufbaus, nachdem sie sich bereits mehrere Jahre (idealerweise >10 Jahre) am Markt „seitwärts eingependelt“ haben und eine möglichst konstant hohe Dividende zahlen. Ich würde nie bei einem High-Yielder-IPO meine ganze Kohle auf einen Schlag in so ein Papier investieren. Da könnte ich auch gleich ins Casino gehen.

Ich habe aber auch „ganz normale“ Dividenden-Papiere im Depot. Ein Depot nur aus High-Yieldern aufzubauen, wäre selbst mir zu heiß.

blindes Huhn (Sonntag, 28 April 2024)

naja ich hab meine Gedanken eher in diese Richtung:

Wenn der Kurs einer Aktie fällt (nach meinem Kauf), dann wird sie immer weniger bewertet vom Markt. Kommt noch Dividende on Top, dann fällt der Kurs noch schneller (Ex-Dividenden-Tag). Wenn ich es auf die Spitze treibe, dann kann man schon fast sagen, dass ich mit meinem initialen Investment meine Dividenden zahle, auf die ich noch Steuern zahlen muss. Dann ist es schön und gut dass ich 10% Rendite habe aber diese 10% sind ja weg und somit mein direkter Buchverlust. in Worst Case bedeutet es dass die Aktie gegen 0 läuft und ich zwar die Dividenden kriege, dafür aber teuer mit meinem eigenen Geld zahle (+ Steuern, somit weniger als eingesetzt).

jetzt kann man nur hoffen dass bei 10% Div-Rendite das Unternehmen 10 Jahre zahlt, damit beim total Verlust zumindest über die Dividende nach Steuern ncoh eine schwarze 0 Steht .....

wo ist mein Denkfehler?

Ddorfer (Sonntag, 28 April 2024 17:57)

Mahlzeit Blingen,

würde es nicht als Fehler bezeichnen. Ggf. gewichtest du einige Aspekte unglücklich.

Bezogen auf den gesamten Aktienmarkt:

- mit den meisten Aktien verdienen die Anleger in der Tat kein/nie Geld.

- es werden auch keine Firmen an die Börse gebracht, damit DU daran/damit dann Geld verdienst.

Zu deiner speziellen Dividendenfrage:

- wenn es für dich gut läuft verdient die Firma genug Geld auch die Dividenden zu finanzieren. Das schaffen prozentual ganz schön unschön wenige Firmen. Wie viele Dividendenkönige gibt es ?

- wenn du mal was zu lachen haben magst ( oder halt fürs Internet typischer: Beschimpft/beleidigt werden magst), dann lass dir mal den „Dividenden-Ex-Tag“ erklären.

Frohes schaffen!

Glüxxpilzz (Montag, 29 April 2024 00:40)

@Blindes Huhn: Ddorfer hats gut erklärt. Ich empfehle Dir, weiterhin als Kursgewinn-Investor unterwegs zu sein. (Hohe) Dividenden sind offensichtlich nichts für dich... ;-)

blindes Huhn (Montag, 29 April 2024 05:26)

Was gewichte ich falsch? Tendenziell stimmst du mir zu @ddorfer?

@Glüxxpilzz wo ist deiner Ansicht nach mein Fehler?

Glüxxpilzz (Montag, 29 April 2024 14:02)

@Blindes Huhn: Du gehst in Deiner Annahme davon aus, dass Hochdividenden-Titel generell alle Dividenden-Zahlungen komplett aus der Substanz und nicht aus den Gewinnen tätigen. Natürlich gibt´s Titel, die das so machen, aber das kann man erkennen und möglichst die Finger davonlassen. Ddorfer hat bereits davor gewarnt.

Zu den sonstigen Vor-/Nachteilen bzgl. Ausschüttung versus Thesaurierung wurde hier schon genug gesagt. Ich bin nun mal ein Freund von Ausschüttungen gemäß dem Motto „nur Bares ist Wahres“. Kursgewinne sind zwar auch ganz nett, aber mir geht´s primär um einen stetigen Geldstrom aus Dividenden und Ausschüttungen. Wenn ich also ein Papier habe, das im Laufe von 10 Jahren zwar kaum/etwas Wertzuwachs/Wertverlust hat, mir aber ohne Unterbrechung 10% YOC bar auf die Hand gibt, dann ist das für mich OK. Und wenn solche Titel mal eine Schwächephase haben, dann muss man ruhig bleiben und dabei auch die Chance für eine Verbilligung erkennen. Aber wenn man bei jedem Ausschlag sofort in Panik verfällt, dann sollte man es wirklich bleiben lassen und sich lieber ein paar breit streuende ETFs ins Depot legen. Dann schläft man besser. Ist völlig in Ordnung und absolut ertragreich. Gibt ja genug Statistiken darüber.

Spinatfreak (Montag, 29 April 2024 15:02)

@Klaus, #109

BlackRock Corporate High Yield Fund, Inc A0MJ13

Es handelt sich um einen Monatszahler. Den Verlauf der Dividende (seit 2003) kann man am besten bei Divvydiary einsehen. Den Verlauf des Aktienkurses schaue ich mir immer bei Yahoo Finance (seit 2003) an.

https://divvydiary.com/de/blackrock-corporate-high-yield-fund-aktie-US09255P1075

https://finance.yahoo.com/quote/HYT?.tsrc=fin-srch

Viele Grüße

Smartix (Montag, 29 April 2024 15:12)

@Spinatfreak #119

Leider bei Scalable nicht erhältlich.

Smartix (Montag, 29 April 2024 15:14)

Sorry, falsche Info eingeholt. Doch erhältlich.

Glüxxpilzz (Montag, 29 April 2024 15:29)

#119: Siehst Du, @blindes Huhn: Genau solche Werte meinte ich. Hatte ich sogar in #108 erwähnt unter dem Kürzel HYT. Das Ding pendelt seit 2010 stets zwischen 6€ und 11€ und wirft eine durchschnittliche Dividende von irgendwas zwischen 9% und 10% ab. Leider nur in USA handelbar, aber das kann mein Broker zum Glück.

blindes Huhn (Montag, 29 April 2024 17:40)

Ich glaube ich bin etwas missverstanden worden. Ich ziehe Cash auch vor aber nur solange mein Buchwert nicht sinkt. Sprich der Kurs muss jedes Jahr mindestens den Dividenden Abschlag ausgleichen. Bei einem 7-xx% top Performance

Wenn aber die Dividende nur 0,1-6,9% ist und der Kurs gerade so zum Ausgleich reicht ist es gesamt Rendite technisch schlecht. Im Grundgesetz stehen ja die 7%p.a. gesamt Rendite

Ddorfer (Montag, 29 April 2024 18:07)

Mahlzeit,

bin ich hier wohl der Einzige, der mit dem „Dividendenabschlag“ praktisch gesehen so rein gar nichts anfangen kann?

Aus meiner Erfahrung raus ranken sich um diesen Begriff die wichtigsten/dollsten Erklärungen und nach der spätestens dritten Nachfrage wird’s unsachlich, weil die Antworten/Argumente ausgehen.

Überfragte Grüße

Glüxxpilzz (Montag, 29 April 2024 18:33)

Mahlzeit,

das geht mir auch so, DDorfer. Der Dividendenabschlag juckt mich nicht. Ganz im Gegenteil: Oft nutze ich ihn sogar zum verbilligenden Nachkauf. Solange ein Wert keinen Voll-Crash hinlegt oder die Dividende herb gekürzt oder sogar gestrichen wird, ist alles im grünen Bereich.

Schönen Abend...

blindes Huhn (Montag, 29 April 2024 18:50)

Was versteht ihr unter Dividenden Abschlag / ex Dividenden Tag?

Hier wird der Kurs minus bezahlter Dividende weiter geführt?

Ddorfer (Montag, 29 April 2024 18:54)

Mahlzeit Pilz,

ich hänge da kognitiv noch mindestens eine Stufe vorher schon fest.

Mir hat noch niemand schlüssig erklären können, was dieser Dividendenabschlag halbwegs exakt sein soll.

Glaube mittlerweile, dass dies ein typischer Begriff der Finanzindustrie ist. Die müssen ja alles so kompliziert wie möglich darstellen und die eigene Notwendigkeit/Existenz zu rechtfertigen.

Überfragte Grüße

Glüxxpilzz (Montag, 29 April 2024 19:03)

Unter Dividendenabschlag verstehe ich das, was man immer im Radio hört:

"blablabla ... heute wird der Kurs der BASF-Aktie ex Dividende gehandelt."

Ddorfer (Montag, 29 April 2024 20:02)

Nabend Pilz,

Das ist für mich der technische Teil. Wer die Aktie heut noch hat, bekommt die nächste Dividende.

Mir geht es da um den „ADividendenabschlag“

Beste Grüße

blindes Huhn (Montag, 29 April 2024 20:45)

OK ich versteh es nicht .

Es ist ja Fakt dass der Kurs um die Dividende fällt.

Ja so manche meinen das durch das nachkaufen der Abschlag wieder ausgeglichen wird aber hätten sie auch gekauft wenn keine Dividende gezahlt wird? Dann würde der Kurs noch höher steigen

Ddorfer (Montag, 29 April 2024 20:49)

Hmmm…

also ich kann dir nicht erklären, warum der Kurs um die Dividende fallen sollte.

Prost

Glüxxpilzz (Montag, 29 April 2024 21:33)

Hm, das ist irgendein bilanzbuchhalterisches Ding mit Aktienrecht, Aktiva/Passiva, G+V, usw.

Andererseits: Der Kurs einer Aktie bildet sich ja durch Angebot und Nachfrage. Und wenn Mister Market eine Aktie toll findet, dann steigt der Kurs, egal, ob vor ein paar Tagen Ex-Tag war, oder nicht. Deswegen bleibe ich auch locker, wenn mal wieder Ex-Tag ist. Bei Monatszahlern sowieso, weil man das dort gar nicht großartig bemerkt.

blindes Huhn (Dienstag, 30 April 2024 06:32)

Ich glaube ich habe die Ironie bei ddorfer nicht erkannt

Ddorfer (Dienstag, 30 April 2024 08:26)

Moin Blingen,

so ungern ich dich enttäusche: Da is nix mit Ironie.

Wenn du mal einen kennen lernst, der mir den Dividendenabschlag erklären/begründen kann, so kannst den gern hier her schicken!

Gespannte Grüße

Ddorfer^3 (Dienstag, 30 April 2024 08:58)

@Ddorfer

Dividendenabschlag kann ich auch nicht erklären. Den gibt es ja nicht, denn Dividenden sind magische Geldgeschenke, die in der Bilanz oder Unternehmensbewertung nicht auftauchen sondern sich lediglich auf Verrechnungskonto einiger weniger Weisen materialisieren.

Den Dividendenaufschlag kann ich aber erklären. Denn manchmal tauchen Dividenden doch auf in der Unternehmensbewertung. Dann allerdings ausschließlich in Form eines steigenden Aktienkurses - wenn die Dividende erhöht und mehr Geld verschenkt und aus dem Unternehmen abgezogen wird.

Vielleicht weil es damit nicht länger vom Management verschwendet werden kann oder vielleicht auch wegen der Weisen (siehe oben: 'magische Geldgeschenke').

Tjaja (Dienstag, 30 April 2024 09:08)

@Ddorfer: und ich dachte, wie Du hier immer agierst, dass Du ein Allwissender bist.

Der Dividendenabschlag ist der Preis einer Aktie, der sich am Ex-Tag um die Dividenzahlung verringert.

Zum Verständnis: z.B. Preis der Aktie am Tag vor dem Ex-Tag: 30. Dividende am Ex-Tag: 2.

Preis der Aktie am Ex-Tag: 28.

Und diese 28 gibt es nach diesem Beispiel am Ex-Tag. Eine Sekunde später kann der Preis auch schon wieder ganz woanders stehen. Und zwar in der Art, dass Du den Abschlag gar nicht mitbekommst. Bei einigen Aktien bekommt man den Abschlag richtig mit, bei anderen wiederum auch gar nicht.

Caddy (Dienstag, 30 April 2024 10:40)

Ich finde den Einwurf vom DDorfer philosophisch aber durchaus berechtigt. Warum sollte der Kurs der gehandelten Aktien am Ex-Tag an den Handelsplätzen fallen ?

Das kann er doch nur wenn die Nachfrage sinkt. Aber wir haben ja gerade erst gelernt, dass viele nach Ex-Dividende zukaufen. Eigentlich müsste er steigen.

Der Dividendenabschlag (Ex-Dividende) scheint (in der Tat) ein Kunstgebilde zu sein.

Bulle und Bär (Dienstag, 30 April 2024 11:25)

@ Caddy

Den von dir genannten Akteur mit philosophischen Überlegungen in Verbindung zu bringen ist für mein Empfinden großes Kino und richtig lustig, mein Kompliment dazu. ;-)

Aber zur Sache: woher stammt denn die Erkenntnis, dass viele nach Ex-Dividende zukaufen? Gibt es dazu etwas objektiv Belastbares oder nur die Bemerkung aus # 125? Vielleicht ist in Summe gesehen ja auch das Gegenteil der Fall und viele steigen nach Vereinnahmung der Dividende aus.

Harlem (Dienstag, 30 April 2024 12:16)

Da gibt es jetzt einen Fall USU Software. Die wollen im Laufe des Jahres von der Börse und haben dazu auch ein erstes Angebot vorgelegt, bei dem der Kurs aktuell verharrt. Nun ist in gut zwei Monaten ExDividenden-Tag. Bin gespannt wie sich der Kurs danach gestaltet, schnippt er sofort wieder auf den Angebotspreis oder verharrt er erstmal beim Abschlagspreis oder verändert sich gar nicht.

Ddorfer (Dienstag, 30 April 2024 13:33)

Hui…. Kaum kommt der allwissende Philosoph vom Strand, gibts auch schon Antworten. Flugs den Sand aus der Kimme gepuhlt und die on den Kibbelingen fettigen Finger gewaschen und mal schauen.

# 135 Liest sich komplizierter als es aussieht. Außerdem ist der Grund nicht die Ursache, sondern die Wirkung. Also ignorieren.

# 136 Da geht es mit den Fragen los:

- WER verringert denn den Preis um die Dividendenzahlung?

- Wenn der Mittelabfluss von 2 nen Aktienkurs um 2 senkt, dann gibt es ja nen direkt proportionalen Bezug zwischen Kassenstand und Marktkapitalisierung. Das wiederum kann nicht ich nicht glauben. Glaubst Du das ?

- Wieso „gibt es diese 28“ am Extag? Wer sagt das? Dachte immer, dass sich der Preis dort bildet, woAngebot und Nachfrage den größten Umsatz ergeben. Warum sollte ich ne Aktie nicht heute für 30 verticken wenn ich morgen - also nach versteuerter Dividende - nur noch 28 dafür bekomme? Also: Warum biete ich die morgen früh für 28 an?

- wenn man einen Effekt so garnicht mitbekommen kann…. Gibt es denn dann? Und wieso kann man den nicht mitbekommen? Und bei welchen Aktien bekommt man den denn wie stark mit ?

# 137 Besten Dank für die Blumen. Egal, ob angemessen oder nicht ��

# 138 Musst halt noch an deinem Empfinden arbeiten.

# 139 Steht doch in 136. „Wenn der Hahn kräht auf dem Mist…“

Nu n Heinecken.

Locker Armin…. Is Bleifrei �

Glüxxpilzz (Dienstag, 30 April 2024 13:44)

@#138: Bei mir ist der Nachkauf an Ex-Tagen nur meinem persönlichen „manuellen Aktiensparplan“ geschuldet und hat nichts damit zu tun, dass ich bewusst nur an Ex-Tagen kaufe.

Ich lege vor der ersten Investition in eine neue Aktie immer fest, zu welchen Kursen ich jeweils genau eine weitere Tranche verbilligend nachkaufe (z.B. 20€, 19€, 18€, 17€, usw.). Für die als nächstes anstehenden Tranchen erteile ich "unbegrenzt" laufende Limit-Kauforders, so dass der automatische Nachkauf bei sinkenden Kursen für mich fast ohne weiteres Zutun erfolgt. Nur deshalb kann es bei mir durchaus mal vorkommen, dass so eine Limit-Kauforder aufgrund eines Ex-Tags ausgeführt wird.

Prost Ddorfer!

CumExProfi (Dienstag, 30 April 2024 14:23)

Selten so viel Unfug gelesen. Eine Order wird am Ex-Tag gelöscht. Wenn man ohne Dividende kaufen will muß eine neue Order nach ExDiv. eingegeben werden. Am Tag vor ExDiv gehört mir der Wert der Aktie mit Dividende, am Ex-Tag gehört mir immer noch beides nur eben getrennt. Bei CumEx-Profis mag das ja anders sein ;-).

Glüxxpilzz (Dienstag, 30 April 2024 14:36)

Ja, CumExProfi, die wird gelöscht. Deswegen muss ich offene Orders ja auch immer am Ex-Tag nachziehen. Deswegen hatte ich ja auch "unbegrenzt" in Hochkommas in #141 geschrieben. Soviel Interpretations-Fähigkeit beim Lesen setze ich hier schon voraus... ;-)

LoserLars (Dienstag, 30 April 2024 16:11)

3M kürzt die Dividende auf max. 40% vom free cash flow.

Der nächste König wech!

Bulle und Bär (Dienstag, 30 April 2024 17:46)

# 140

Mit Beitrag # 138 bist du nicht angesprochen oder bist du auch Caddy? Vielleicht steckte der Sand vom Strand ja noch an anderer Stelle als dort, wo du es die Community in # 140 wissen lässt.

Ratz (Dienstag, 30 April 2024 20:25)

Also ich habe es noch nicht verstanden!?

Wer reduziert am ex-Tag den Aktienkurs?

Das Unternehmen selbst ? Wohl eher nicht.

Die Depotbank ? Wohl auch nicht.

Bleibt doch nur noch die Börse(n) selbst. Aber warum greifen die Börsen „manipulativ“ in den Aktienkurs ein ? Das machen die (wer ist „die“ eigentlich) doch nicht jedesmal, wenn ein Unternehmen irgendeinen anderen Geldabfluss hat (z.B. eine hohe Spende), oder doch ?

Ich dachte auch, Angebot und Nachfrage regeln den Kurs �

Es grüßt der Ratz

Alexander (Dienstag, 30 April 2024 21:02)

Keine Ahnung, ob das hier alles Klamauk oder wirklich kein Verständnis vorhanden ist.

Ex-Tag

Tag, ab dem Wertpapiere "ex", d. h. ohne ein bestimmtes Recht, z. B. auf Dividende, Bezugsrecht oder Berichtigungsaktien (Kapitalberichtigung), gehandelt werden.

Der Ex-Tag bei deutschen Aktien ist häufig ein Tag nach der Hauptversammlung, bei der die Dividende festgelegt worden ist. Es beginnt die Ausschüttung der Dividende, die dann aus dem Börsenkurs herausgerechnet wird. Anleger, die bis einen Tag vor dem Ex-Tag den Anteil erworben haben, bekommen die Dividende ausgeschüttet, wenn die Bank die Buchung noch am Kauftag abgeschlossen hat.

Notiert ein Unternehmen bei 20 € und schüttet 2 € aus, dann wird am nächsten Tag der Kurs von der Börse mit 18 € (ex Dividende) zur Eröffnung festgelegt. Die darauf erfolgende Kursfeststellung richtet sich nach dem Orderbuch. Sieht man schön bei Freenet zum Beispiel. Oder Münchner Rück, hat am 26.04 15 € ausgeschüttet. Schaut euch mal den 5-Tages-Chart an. Sieht richtig gut aus.

LoserLars (Dienstag, 30 April 2024 21:26)

Falls man auf die Idee kommen sollte, mit Optionsscheinen oder Zertifikaten den Dividendenabschlag zu kompensieren, wird man feststellen, dass dies nicht funktioniert, da sich der innere Wert des Optionsscheins/Zertifikats um den „Wert“ der Dividende verringert. Bei den US-Aktien ist das ganze Thema durch die quartalsweise Auszahlung der Dividenden unkritischer, da die Kurse sich nicht so drastisch reduzieren.

Durch die Dividendenzahlung verringert sich der Unternehmenswert, daher der Abschlag.

In D e.g. DAX handelt es sich um einen Performance Index (d.h. Dividendenzahlungen sind eingerechnet) in USA hat man Kursindizes, i.e. die Dividenden sind im Kurs der Indizes (DJ, S&P 500, DJ) nicht berücksichtigt, daher kann man die Indizes in D nicht mit den US Indizes vergleichen. Quasi ist der DAX Index thesaurierend und die US Indizes ausschüttend berechnet.

https://www.boerse.de/indizes/wissen/Dax-Kursindex-und-Dax-Performance-Index-das-ist-der-Unterschied

LoserLars (Dienstag, 30 April 2024 21:28)

1 x DJ sollte NASDAQ heißen.

LoserLars (Dienstag, 30 April 2024 23:20)

Dividendenkönigsterben:

Leggett & Platt reduziert die Dividende um 0,41 US$ auf 0,05 US$ für Q2/2024.

LoserLars (Mittwoch, 01 Mai 2024 01:36)

Erste Schätzungen sagen Dividende von 3M wird nur noch bei ca. 0,60 US$

40% vom free cash flow (800 Mio US$) -> ca. 320 Mio. US$ Anzahl Aktien 553 Mio. Stück.

-> ca. 0,58 US$/Quartal ~ Kürzung ca. 61,6% bezogen auf aktuell 1,51 US$/Quartal.

Ddorfer (Mittwoch, 01 Mai 2024 09:14)

#147

Moin Alex,

sorry, aber ich stehe da immer noch auf dem Schlauch.

Es geht nicht in meine Murmel, dass ne Börse irgendeinen Kurs selber berechnet und ausruft. Der Kurs entsteht doch da, wo Angebot und Nachfrage den größten Umsatz ergeben?,

Beispiel auf Basis deiner Zahlen:

Nu schließt die Börse…. Sagen wir Stuttgart… bei Glatt 20. soweit so gut.

Dann passiert irgendwas komisches/schlimmes und der Kurs unserer Aktie geht in …. Sagen wir New York oder eben sonstwo, wo noch gehandelt wird…. Auf 10 runter.

Und nu sagt die Börse S am folgenden morgen: Kurs ist… 20 - 2 = 18.

Das wird nicht lustig ?!

Also ich kann mir das so nicht vorstellen.

These:

- keine Börse berechnet irgendwas eigenständig ren oder raus

- der Preis bildet sich wie immer durch Angebot und Nachfrage

- zur Erklärung eines möglichen Kursabschlages in den Medien nach dem Extag hat man eben den Begriff Dividendenabschlag eingeführt/kreiert.

Was sagst da dazu?

Kaffee

Klaus (Mittwoch, 01 Mai 2024 10:07)

@LoserLars

Danke für die konkrete Info betr. 3M Dividende.

Ich würde die gerne verkaufen, allerdings realisiere ich dann Verlust aufgrund Einstandskurs + Aktiensplit ca. 24%.

Vielleicht steigt der 3M Kurs ja wieder…

Cap (Mittwoch, 01 Mai 2024)

@LoserLars

Wirklich erschreckend die ganzen Kürzungen. Wie gesagt, es wird immer schwerer Dividendenaktien für die Ewigkeit zu finden. Deswegen leider zukünftig bei mir nur noch Etfs. Ist leider bei den Ausschüttungen und Steigerungen auch nicht ideal, aber besser als so heftige Kürzungen.

Alexander (Mittwoch, 01 Mai 2024 10:24)

Moin Ddorfer,

was ist die Börse? Es sind Unternehmen, die einen Marktplatz für den Handel von Aktien zur Verfügung stellen. Für diese Dienstleistung verlangen sie Geld. Wie immer und überall gibt es Regeln und Gesetze. Eine Festlegung ist, dass kein Geld aus dem nichts entstehen darf (außer bei Banken, aber das ist ein anderes Thema).

Angenommen du besitzt eine Aktie á 20 €, wird die Dividende von 2 € ausgeschüttet und es würde kein Abschlag vorgenommen, dann hättest du plötzlich 22 € Vermögen. Es ist wie aus dem nichts um 10 % gestiegen. Das ist letztlich nicht korrekt. Also wird der Kurswert der Aktie auf 18 € reduziert + 2 € Bargeld = 20 € Vermögen. Passt.

Der Preis bildet sich natürlich nach Angebot und Nachfrage, eben da, wo der meiste Umsatz entsteht. Wäre zur Eröffnung der Börse das Orderbuch leer, weil es sich z. B. um ein kleines Unternehmen handelt, würden besagte 18 € als Kurs stehen, bis ein neuer Kurs gebildet wurde.

Ist eine umsatzstarke Aktie vorhanden, ist der Schlusskurs minus Dividende der neue Ausgangspunkt. Auf diesen setzt dann der neue Kurs auf, der durch Angebot und Nachfrage gilt. Ist auch gut daran zu erkennen, wie die Entwicklung angegeben wird.

Der Eröffnungskurs muss also nicht zwangsläufig dem Schlusskurs minus Dividende entsprechen.

Nehmen wir unsere 20 € Aktie, diese wird ex-Dividende mit 18 € gehandelt und durch die Nachfrage steigt der Kurs auf 19 €, dann wird aber zum Vortag ein Minus von 5 % angegeben, obwohl der Kurs gestiegen ist. Dein Vermögen hat sich auch entsprechend geändert. 19 € Kurswert + 2 € Dividende = 21 €.

Es berechnet jede Börse etwas rein oder raus, in dem Fall des Dividendenabschlags ist das so in den Regeln festgelegt. Die müssen das so machen und wird an allen Börsen der Welt so gemacht. Kann man auf jeder Homepage der einzelnen Marktplätze (Börsen) nachlesen.

Kaffee

LoserLars (Mittwoch, 01 Mai 2024 10:56)

https://www.boerse.de/historische-kurse/Deutsche-Telekom-Aktie/DE0005557508

Deutsche Telekom tägliche Kurse

Datum Erster Hoch Tief Schluss

11.04.2024 21,76 21,98 21,14 21,28

10.04.2024 22,25 22,69 22,23 22,53

10.4.2024 Schlußkurs 22,53 €

11.4.2024 Erster Kurs 21,76 €

Differenz 0,77 € = Dividende

Der Schlußkurs am 11.4.2024 lag sogar 1,25€ tiefer.

LoserLars (Mittwoch, 01 Mai 2024 11:00)

@#155

Wobei die 2€ Dividende nach Steuern dann nur noch < 1,5€ sind!

Ddorfer (Mittwoch, 01 Mai 2024 11:02)

Moin Alex,

Den Tipp mit der Homepage einer Börse hättest mir auch schon vor 7 Jahren geben können.

Hätte mir viel Puhlerei erspart �

Die Stuttgarter behandeln sowas unter Preishinweis und Notiz.

Wieder was gelernt �

Ddorfer (Mittwoch, 01 Mai 2024 11:19)

So am Rande:

Während ich hier wohlverdient am Strand in Holland vor mich hin puhle lungert ihr da in D sinnlos auf Kosten des Arbeitgebers zu Hause rum.

Skandal ;-)

Viel Spaß!

Bert (Mittwoch, 01 Mai 2024 12:26)

danke, ein Prost auf den Sozialstaat.

VG

Alexander (Mittwoch, 01 Mai 2024 12:30)

@#157

nicht jeder zahlt Steuern ;)

LoserLars (Mittwoch, 01 Mai 2024 14:20)

@#161

doch jeder zahlt Steuern ;-)

Zumindest MWSt :-)