Sparquote und Cash

Diesen Monat habe ich 3.000 € gespart, die Dividendeneinnahmen lagen bei 1.640 € netto.

Die Investitionen beliefen sich auf 12.346 €. Für weitere Käufe stehen mir 10.000 € zur Verfügung.

Dividenden

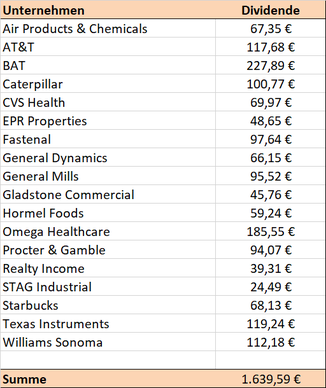

Ich erhielt Dividendenzahlungen mit einer Summe von 1.639,59 € netto.

Im Vergleich zum August 2022 ( 1.394,86 €) ist das eine Steigerung um 244,73 € oder 17,55 %.

Die Dividendeneinnahmen 2023 liegen bei 11.861,52 €.

Die Zahlungen kamen von:

Aktienkäufe

Ich habe 5 Käufe durchgeführt und die Investitionssumme steigt auf 478.891,48 €.

Depotentwicklung

Die Depotentwicklung ist für mich nicht sonderlich wichtig, zumal sie durch die ständigen Zukäufe noch verfälscht wird. Weiterhin kommt es darauf an, wann ich in mein Depot schaue und welcher Börsenplatz von OnVista zur Kursversorgung herangezogen wird. Man kann aber dennoch eine allgemeine Entwicklung ablesen und letztendlich kommt es auf ein paar Euro nicht an.

Was war sonst noch?

Dividenden

Diesen Monat habe ich wieder einmal einen neuen Rekord an Dividendeneinnahmen erzielt, obwohl die Dividenden von Patterson und dem ETF fehlen. Die Nachkäufe vom August sollten mich langsam an die 1.500 € netto (im Durchschnitt) bringen und damit kann ich ganz gut leben. Als ich vor einigen Jahren mit der Dividendenstrategie anfing, war mein Ziel 1.000 € im Monat netto. Ob ich das jemals erreichen würde? Nun, inzwischen wurde ich eines Besseren belehrt und habe meine Erwartungen bei weitem übertroffen. Das nächste und letzte Ziel, 500.000 Euro zu investieren, werde ich problemlos dieses Jahr erreichen. Ehrlich gesagt, bin ich ganz froh, dass dann wieder ein Projekt abgeschlossen ist ;)

Umfrage

Berufsbedingt bekomme ich des öftern Anfragen von Studierenden, an Umfragen teilzunehmen, die im Rahmen eines Forschungsprojekts verschiedenste Auswertungen zum Immobilienmarkt zum Inhalt haben. Natürlich helfe ich da immer gerne, da ich während meiner Studienzeit immer froh war, wenn ich bei meinen Semesterarbeiten Hilfe bekam.

Diese Woche erhielt ich erstmals die Anfrage, ob ich auf meinem Blog einen Link zu einer Studie "Kapitalanleger für Forschungsstudie gesucht" stellen könnte. Das Ganze nimmt etwa 15 Minuten in Anspruch und erfolgt vollkommen anonym. Vielleicht haben einige von euch Lust, bei der Studie mitzumachen. Einfach auf den Button klicken und los geht es:

Monatsübersicht Okober 2023

Die Monatsübersicht im Oktober erscheint ein paar Tage später, da ich über den Monatswechsel unterwegs bin und nicht rechtzeitig liefern kann. Ich werde die Kommentarfunktion nicht abschalten. Sollte es jedoch wieder zu solchen "Exzessen" wie in den letzten drei Monaten kommen, werde ich den Blog einstellen. Im Forum kann jeder einen Thread in der "Plauderecke" erstellen und dann kräftig aufeinander eingehackt werden. Es kann nicht sein, dass sich hier auf dem Blog einige meinen austoben zu müssen und die Leser vergraulen. An manchen Tagen habe ich schon keine Ambitionen mehr, meine Mails nachzuschauen. Also benehmt euch!

Kommentar schreiben

Thomas (Samstag, 02 September 2023 15:02)

Hallo Alexander, mal wieder eine beeindruckende Dividendenentwicklung.

Das ist für viele Menschen immerhin schon ein Monatsgehalt.

Ich hoffe das Du den Blog weiterführst und das Du Dich nicht wieder gezwungen fühlst die Kommentarfunktion zu sperren.

Ich hole mir hier immer gerne Anregungen für mein eigenes Depot, auch wenn ich erst bei ca. 50% Deiner Dividendenerträge bin.

Außerdem ist es immer Motivation zu sehen, dass die Dividendenstrategie funktioniert.

Was sagst Du aktuell zu 3M und zu den Reits (da gibt's m.M.n. derzeit gute Kaufgelegenheiten, z.B. Realty Income, W.P. Carey, National Retail Properties)?

Viele Grüße

Thomas

Eichhörnchen (Samstag, 02 September 2023 15:23)

Hallo Alexander,

Sehr gute Ausbeute für die investierten rund 477.000 EUR. Ich bin gespannt welche Ausschüttungen ich vereinnahmen kann, wenn ich diese Marke nehme. Ich vermute es wird eher etwas weniger sein.

VG

Eichhörnchen

Ratz (Samstag, 02 September 2023 16:08)

Dividenden Eins-Zwei-Drei,

was ist da denn schon dabei.

Auch das Ziel mit glatter Tausend,

wurde erreicht am Ende sausend.

Glückwunsch zu dem guten Plan,

hilft er hier auch Frau und Mann.

"Inspirierend" les ich oft,

gibt´s auch manchmal Forum Zoff !

Vielen Dank für Zeit und Rat,

hilft er oft bei unserer Tat.

Bleib gesund und uns erhalten,

du musst ja unseren Kindergarten verwalten.

Lieber Alexander, immer wieder eine Freude an deinem Erfolg teilzuhaben.

Es grüßt der Ratz

Julian (Samstag, 02 September 2023 22:02)

Hi Alex, starker Monat.

Altria hat auch schon Erhöhung der Dividende bekannt gegeben, denke da geht noch einiges in deinem Depot in nächster Zeit wo sich die Einnahmen quasi "von selbst" erhöhen :)

Die Umfrage werde ich gleich mal mitmachen, man hilft ja gern^^

Den Blog zu schließen wäre wirklich schade, ich hoffe dass sich gewisse Personen da langsam am Riemen reißen!

Gruß, Julian

HighRoller (Samstag, 02 September 2023 22:16)

#3 Es ist zwar Samstag, aber um 16 Uhr schon betrunken sein...?

HighRoller (Samstag, 02 September 2023 22:43)

#5 ist NICHT von mir!

21sucht42 (Sonntag, 03 September 2023 00:00)

Hallo,

gutes Ergebnis,

aber Gedicht vom "Ratz" ist wirklich grausam.

Roberto (Sonntag, 03 September 2023 01:16)

vergangene Woche verläßlich wie ein Uhrwerk die Dividendenerhöhungen von Skyworks Solutions (9,6 Prozent), Altria (4,3 Prozent), LAM Research (15,9 Prozent) und Taiwan Semiconductor (9,1 Prozent). Bin schon gespannt auf Microsoft, Texas Instruments, Starbucks, Lockheed Martin und Honeywell, die in Kürze folgen werden.

Ratz (Sonntag, 03 September 2023 08:02)

Jetzt seid doch nicht so streng zu mir. Im Überschwang meiner guten Laune wollte ich meiner eingeschränkten Kreativität Ausdruck verleihen. Habs verstanden, ich lass es zukünftig lieber sein :-)

Euch allen ein schönes Wochenende.

Chris (Sonntag, 03 September 2023 14:11)

Herzlichen Glückwunsch, Alexander!

Toller Betrag und kontinuierlich steigend...einfach motivierend für alle, was so möglich ist. Man benötigt nur die notwendig Zeit, Geduld und das entsprechende Kapital Monat für Monat, um dabei zu bleiben.

Viele Grüße und einen schöne September,

Chris

Value (Sonntag, 03 September 2023 18:15)

Hallo Alexander, bei Dir lese ich seit Jahren mit und freu mich „eigentlich“ jeden Monatsanfang auf Deinen neuen Beitrag. Tolle Leistung die vermutlich viele junge Investoren inspirieren, bin gespannt wie es bei Dir weiter geht wenn Du alle Punkte die Du Dir vorgenommen hast, abgehakt sind.

Warum „eigentlich“ ? Ja mich nerven die Reibereien und die teilweise unqualifizierten Kommentare sowie die unterschwelligen Angriffe, hier zunehmend, ich hoffe das wird wieder besser.

Dir alles gute und von den anderen würde ich mir mehr Besonnenheit und weniger Aggressivität wünschen.

TUMIRNIX (Sonntag, 03 September 2023 19:16)

Hallo Alexander,

Ich habe mich hier auch noch nie zu Wort gemeldet, immer nur begeistert mitgelesen. Hauptsächlich durch Deinen Blog habe ich vor ca. fünf Jahren damit angefangen, etwas Geld in Aktien zu investieren. Vielen Dank, daß Du mich quasi auf den rechten Weg gebracht hast. :-)

Bei Deiner erneuten Investition in Walgreens habe ich allerdings ein bissl Bedenken. Ich halte da auch schon lange einige Aktien, welche sich aber inzwischen 50% unter Wasser befinden. Der Kurs geht ja immer nur abwärts. Wie ist denn Deine Einschätzung zu dem Unternehmen?

Außerdem würde mich mal interessieren, was eigentlich aus Deiner Parkplatz-Investition geworden ist? Ich fand das damals recht interessant, weiß aber gar nicht, ob sich das für Dich rentiert hat?

Beste Grüße aus Thüringen

Blau & Weiß (Montag, 04 September 2023 09:00)

Nach den Geschehnissen hier im Blog, bei denen auch ich zur Zielscheibe von pöbelnden Angriffen geworden bin, wahrscheinlich weil ich hier und da selbsternannten Meinungsführern widersprochen habe, war's das für mich. Ich fürchte, dass Alexanders Blog inzwischen unter Nutzung von Tarnidentitäten und Identitätsdiebstahl weitgehend unterwandert ist.

Im letzten Monat würde es nach meinem Geschmack zum Schluss von dieser Seite aus geradezu widerlich.

Sehr schade.

Abschließende Grüße aus dem Revier an (fast) alle

Blau & Weiß

Caddy (Montag, 04 September 2023 10:17)

@Tumirnix (12)

Ich gehe bei Walgreen stark von einer Dividenenkürzung aus. Die Zahlen 1,96€ im Jahr -> 1,7 Milliarden werden ausgeschüttet. An Gewinn haben sie im ersten HJ gerade mal 820 Millionen gemacht. Schaue ich mir die belden letzten Quartale des Vorjahres an dann schaut das grausam aus. Das heisst die Dividende wird entweder gekürzt oder aus der Substanz bezahlt. Beides wird m.E. gerade eingepreist.

Bei einer Halbierung der Dividende bist du aber immer noch mit gut 4% im Rennen was ich jetzt nicht so schlecht finde.

Walgreen ist soweit ich gelesen habe gerade im Umbruch von einer reinen Drogerie zu einem Gesundheitsdienstleister. Das kostet sicher, wird sich langfristig aber auszahlen da dieses Geschäft vom grossen A.... sicherlich nicht so leicht angegriffen werden kann.

Oliver (Montag, 04 September 2023 11:09)

Hallo Alexander,

Du machst gerade den Endspurt, wie es aussieht bei deinen Investitionen. Naja, wenn Du Ende des Jahres fertig bist, wird sich wohl auch der Blog erledigen. Du hat dann alles erreicht, was Du dir vorgenommen hast.

Investitionen in AT&T und Walgreens? Ich habe AT&T vor 2 Jahren verkauft, die Performance war trotz der hohen Dividende einfach nur schlecht und irgendwie war keine Besserung in Sicht. Dann die Kürzung, das war einfach zu viel für mich.

Walgreens habe ich zwar auch, aber ich finde das Unternehmen zunehmend problematisch. Der Ertrag bricht immer mehr ein und sie stehen auf meiner Beobachtungsliste. Würde mich nicht wundern, wenn die Dividende nicht gehalten wird.

Was dein Depot betrifft, ist doch alles im grünen Bereich. Ab nächstes Jahr nur noch Dividenden kassieren und ausgeben. Wenn das nicht gut ist, weiß ich es auch nicht. Glückwunsch.

Viele Grüße

Oliver

Alexander (Montag, 04 September 2023 11:53)

Hallo Thomas,

REITs reagieren oft sensibel auf Zinserhöhungen, deswegen müssen sie nicht schlecht sein. Ich denke, jetzt ist eine gute Gelegenheit hier einzusteigen. Bei 3M hege ich die Hoffnung, dass es jetzt wieder aufwärts geht, sollte der Vergleich wegen den Ohrstöpseln halten. Das Unternehmen hat eine sehr lange Geschichte, daher sehe ich keine Gefahr. Übel wäre wohl eine Dividendenkürzung. Da muss ich überlegen, was ich dann mache.

Hallo TUMIRNIX,

bei Walgreens hoffe ich einfach, dass sie ihre Hausaufgaben machen und sich langfristig wieder etwas erholen. Ist ja keine kleine Klitsche. Solange die Dividenden regelmäßig fließen, halte ich die Füße still (wie bei 3M).

Der Parkplatz läuft :) Er ist komplett an ein Unternehmen vermietet und die Miete über einen Indexvertrag abgesichert. Die erste Mieterhöhung ging geräuschlos über die Bühne. Nach Unkosten und Steuern bleiben etwa 600 € netto im Monat übrig. Der Aufwand ist überschaubar, etwa 2 Stunden im Jahr :) Jackpott! Da ich den fast zu 100% mit 0,6 % finanziert habe, mag ich mir die Eigenkapitalrendite gar nicht ausrechnen^^

Hallo Oliver,

das mit dem Blog wird sich zeigen. Kommt auf die nächste Zeit etwas an. AT&T dürfte die Dividende halten und bringt ein hübsches Sümmchen. Würde ich die jetzt verkaufen, bräuchte ich eine Alternative, die genau so viel bringt. An Walgreens, 3M und die anderen Kandidaten sieht man, dass man nie immer richtig liegt. Irgendwann muss da vielleicht die Reißleine ziehen und mir einen neuen Titel kaufen. Durch die Dividenden, die Steuerersparnis bei künftigen Verkäufen mit Gewinn, bleibt dann der Gesamtverlust erträglich. Unterm Strich läuft es jedenfalls ganz gut :)

Danke allen und viele Grüße

Alexander

LoserLars (Montag, 04 September 2023 13:08)

1.9.2023 in der press release zum Abgang der CEO:

The Company expects full-year 2023 adjusted EPS to be at or near the low end of its previously stated range. The Company will discuss 2024 guidance at its next regularly scheduled quarterly earnings call.

27.6.2023 press release earnings Q3 2023:

Fiscal 2023 outlook and preliminary fiscal 2024 commentary

Revising full-year adjusted EPS guidance to $4.00 to $4.05 from $4.45 to $4.65, to reflect consumer and category conditions, lower COVID-19 contribution, and a more cautious macroeconomic forward view

Damit wird für 2023 mit 4US$ EPS gerechnet, das sollte ja reichen, um die Dividende zu bezahlen. Einsparprogramm von 4,1 Mrd. US$. Es waren aber dieses Jahr Abschreibungen wegen des Opioid Themas fällig.

Auch bei 3M scheint es sich ja zu bereinigen, es liegt ein Vergleich auf dem Tisch 40% unter den Erwartungen, das wird schon wieder.

LoserLars (Montag, 04 September 2023 13:09)

@Alexander

Als Alternative zu AT&T böte sich Verizon an.

Richard (Montag, 04 September 2023 13:50)

Ich finde sowohl Verizon als auch AT&T im Moment äußerst interessant. Die Argumentation, ein Unternehmen zu verkaufen, weil der Kurs in der letzten Zeit gesunken ist, werde ich nie verstehen (zumal sich beide Titel anscheinend gerade erholen). Aber mit dieser Geiz-ist-Geil- oder Schnäpchenjäger-Mentalität liegt man natürlich auch manchmal daneben.

Aus meiner Sicht hat der Markt wieder mal stark übertrieben (Die Gründe sind bekannt: vor allem hohe Verschuldung bei hohen Zinsen, finanzielle Risiken wegen giftiger Bleikabel; die aus meiner Sicht eher unbegründete Angst, in Zukunft würde nur noch alles über Satelliten laufen etc.)

LoserLars (Montag, 04 September 2023 14:20)

@Richard

Verizon hat für mich auf der Haben-Seite:

Zugehörigkeit Dow Jones

Noch keine Senkung der Dividende nötig gewesen

Keine Ausflüge in artfremde Bereiche, wie AT&T mit Warner

Stabileres Management, keine so dominanten hausgemachten Probleme

Bleikabelthema (falls denn wirklich relevant) bei Verizon nicht so dominant wie bei AT&T

Zuletzt gab es bei AT&T Probleme mit dem FCF

LoserLars (Montag, 04 September 2023 14:24)

zu der Befürchtung alles geht über Satelliten: Unfug, da stimme ich zu. Die benötigte Bandbreite wird man nur über Satelliten nicht abdecken können. Der Himmel ist auch schon recht voll. Aus meiner Sicht wird man über Satelliten die white spots abdecken können, die heute existieren, aber mehr für emergency calls/SMS weniger für broadband Anwendungen.

Mahnuel (Montag, 04 September 2023 17:16)

Hallo zusammen,

ja, eine wirklich reife Leistung. Nur die wiederholten AT&T-Käufe verstehe ich überhaupt nicht im Sinne von Alexanders postulierter Strategie. Die Aktie hast du vor der Divi-Kürzung gekauft und jetzt wieder, bei diesen Schulden. Kann man schon machen, passt aber nicht zur Dividendensteigerungs-Strategie. Alternativen? KDDI, American Tower, weiß nicht.

Auch Walgreens ist mir schleierhaft, sieht wie AT&T nach value trap aus. Lieber mehr von CVS Health, die sind beim Umbau schon viel weiter und (wieder) profitabel.

Das sind halt zwei Haare in der Suppe, was die Gesamtleistung nicht schmälert. Und: ich kanns nicht besser als Alexander, mir fallen nur diese kleinen Ungereimtheiten auf.

Vielen Dank für den Blog.

Gruß Mahnuel

Det (Montag, 04 September 2023 18:41)

Hallo Alexander

Die Dynamik deiner Dividendeneinnahmen ist wirklich sehr beachtlich. Ich habe in diesem Jahr leider mit einigen Kürzungen und Streichungen "kämpfen" müssen und nur noch wenig neues Kapital einbringen können.

Wenn dein Blog eingestellt wird werde ich ihn sehr vermissen. Ich liebe deine Direktheit und Konsequenz. Dein Monatsrückblick gehört einfach zu meiner liebgewonnenen regelmäßigen Lektüre...

Liebe Grüße aus Essen

Det

Andreas (Montag, 04 September 2023 19:30)

Hallo Alexander,

ein sehr gutes Ergebnis hast du wieder erreicht. Es ist für mich immer wieder ermutigend, deinen Monatsbericht zu lesen. Ein konsequentes Festhalten an der Strategie kann zum Erfolg führen, wie man an deinen Monatsberichten gut nachvollziehen kann. Ich hoffe, dass sich zukünftig allen Kommentatoren ein gewisses Maß an Anstand bewahren, damit die Ausfälle der Vergangenheit angehören. Ich bin immer sehr an den Ausführungen von Alexander interessiert und würde es sehr bedauern, wenn Blog und Homepage komplett eingestellt werden. Ich möchte Alex ermutigen auch in Zukunft mit den monatlichen Berichten weiterzumachen. Ich bekomme wertvolle Informationen, die ich nicht missen möchte. Nun noch eine Frage. Ich habe einige AGNC-Aktien. Schon seid einiger Zeit geht es nur aber nur abwärts. Die Dividendenrendite stimmt noch, aber der Buchverlust stimmt mich nachdenklich. Wie seht ihr diese Aktie? Hat jemand damit Erfahrung? Ich würde mich über Rückmeldungen freuen.

Viele Grüße Andreas

Richard (Montag, 04 September 2023 19:52)

Wenn ein Unternehmen seine Dividende nach der Abspaltung eines cashflowstarken Geschäftsbereichs kürzt, ist das nur allzu verständlich. Die Dividendenrendite von At&T liegt aktuell über dem historischen Durchschnitt und ist vom Cashflow gedeckt, insofern kann ich den Kauf nachvollziehen. Bei der aktuell recht hohen Dividendenrendite wird man mit Reinvestition der Dividenden hier vermutlich schneller auf eine persönliche Dividendenrendite von über 10% kommen als mit den zu erwartenden und hoffentlich auch stattfindenden Dividendensteigerungen bei American Tower. Ich bin selbst bisher in American Tower und Crown Castle investiert und habe bei beiden nachgelegt. Dennoch sehe ich wie gesagt aktuell gute Gründe für einen Kauf von AT&T

Mahnuel (Montag, 04 September 2023 21:39)

AT&T stand vor ca. 20 Jahren kursmäßig doppelt so hoch wie heute. Damals gekauft ergibt sich eine Gesamtrendite (Kursverlust und Dividendenzahlungen) von 2,6% / Jahr, absolut unterdurchschnittlich. Der Kurs ist tiefer als jemals zuvor. Das sind Fakten. Wie man sich daraus eine tolle zukünftige Gesamtrendite, bzw. eine Divi-Rendite von über 10% schönrechnen kann, ist mir schleierhaft. Natürlich kann das eintreten, ist aber bei AT&T viel unwahrscheinlicher als bei sehr viielen anderen Aktien. Ich persönlich sehe überhaupt keinen guten Grund AT&T zu kaufen. Nur meine Einschätzung.

Grüße Mahnuel

mrtott.blogspot.com (Montag, 04 September 2023 23:02)

Hallo Alexander,

Glückwunsch zu deinem neuem Rekord! Solche großen Steigerungen auf dem hohen Niveau sind immer wieder beachtlich. Wenn du dann noch die 500k knackst, kannst du wohl einigermaßen beruhigt in die Dividendenrente wechseln ;)

Hoffentlich benehmen sich deine kommentierenden Leser nun wieder etwas. Grundsätzlich sollten wir finanziell interessierten Leute doch eher rational und entspannt bleiben, wenn wir miteinander diskutieren. Meinungsverschiedenheiten sind legitim, nur sollte man seine Erziehung dabei nicht vergessen.

In diesem Sinne wünsche ich euch viel Erfolg beim weiteren Investieren und Diskutieren.

Viele Grüße,

MrTott (Chris)

Jonas (Dienstag, 05 September 2023 08:05)

Hallo Alexander,

vielleicht ist dein Aufruf im Blog zukünftig die gesehenen Exzesesse zu untlassen erfolgreich. Ich würde das sehr begrüßen. Auch der oft Gesehene "Identitätsdiebstahl" ist einfach lächerlich und sollte hoffentlich der Vergangenheit angehören.

Da du dein Projekt nun in absehbarer Zeit abgeschlossen hast, wie du schreibst, wünsche ich dir ordentlich Ideen um die Früchte deiner Anlagen einzusetzen. Das macht Spaß, ich mache das jetzt seit mehreren Jahren und beobachte die Börsenentwicklungen mit deutlich mehr Abstand als früher. Un ehrlich zu sein, es gibt, zumindest für mich, auch deutlich schönere Beschäftigungen im Leben.

In diesem Sinne und beste Grüße

Jonas

Richard (Dienstag, 05 September 2023 08:07)

#Mahnuel

Nicht dass ich bezweifeln würde, dass deine Rechnung korrekt ist. Das kann schon ungefähr stimmen. Mich würde aber dennoch interessieren, wie du die Rendite ausgerechnet hast und ob du etwaige Zuflüsse durch Abspaltungen berücksichtigt hast. Mit oder ohne Reinvestition der Dividenden etc.

Außerdem will ich noch darauf hinweisen, dass die Performance in der Vergangenheit nicht viel über die zukünftige Wertentwicklung aussagt. Gerade wegen der zurzeit extrem günstigen Bewerbung könnte die Performance in Zukunft gut ausfallen. Selbst bei Unternehmen wie Microsoft gab es Durststrecken, die sich über mehr als zehn Jahre erstreckten. Zweifellos gibt es noch bessere Beispiele. Und nein, eine Entwicklung, wie sie später bei Microsoft folgte, erwarte ich hier nicht. Die Zukunft kennt keiner und deren unterschiedliche Einschätzung ermöglicht erst den Handel und Renditen.

Viele Grüße

Richard (Dienstag, 05 September 2023 09:05)

Übrigens stand AT&T laut Yahoo vor 20 Jahren eher bei 18 oder 19 Dollar (heute bei 14,65), also keineswegs doppelt so hoch wie Mahnuel schrieb. Davor wurde die Aktie mal im Zuge der Dot.com-Blase in die Höhe katapultiert und später – kurz vor der Finanzkrise – ging es noch mal kräftig nach oben, bevor dann der Absturz folgte. Alles eine Frage des Timings. Wer am 7. August 2023 investiert hat, liegt aktuell 8% im Plus. Solche rückwärtigen Betrachtungen sind also wenig aussagekräftig. Wer immer mit der vergangen Performance argumentiert und genau dann investiert, wenn die Aktie mal gut performt hat, hätte eine miserable Wertentwicklung erzielt. Wer dagegen nach übertriebenen Abverkäufen investierte, kann sich über eine gute Performance freuen.

Cap (Dienstag, 05 September 2023 12:04)

Ich für mich muss sagen, dass es seit Anfang 2022 für mich sehr schwierig geworden ist, Einzelaktien noch zu vertrauen, was die Dividende angeht. Zu oft schwanken jetzt sogar schon Aristokraten und sogar Könige... Habe derzeit nur noch 10 Einzelpositionen im Depot und investiere derzeit nur in Div-Etfs. Vielleicht schaffe ich ja nochmal 15 oder 20 Einzelwerte, aber dann reicht es auch.

Zu oft wurde man jetzt schon von "sicheren Dingern" enttäuscht.

Ich habe auch keine Lust noch Jahre auf den möglichen Turnaround zu warten, wenn es doch so viel einfacher und ruhiger mit Etf´s geht.

LG

Mahnuel (Dienstag, 05 September 2023 12:27)

# Richard

Ich habe den Aktienfinder bemüht, dort kann man in der kostenlosen Variante auch AT&T betrachten. Habe im Reiter 20 Jahre eingestellt und dann eine Performance-Berechnung gemacht, mit den zwei roten Punkten, die man setzt und unten rechts im Kästchen dann albliest. So kam ich drauf.

Mit dem was du schreibst hast du Recht. Vergangenheit ist nicht Zukunft. Für mich ist AT&T sowas wie ein Turnaround-Kandidat und damit eher spekulativ, zumal die Verschuldung viel zu hoch ist. Und wer weiß schon wann sie den nächsten Bock schießen. Bei KDDI oder American Tower sind mir jedenfalls keine Böcke bekannt. 3M ist für mich auch ein turnaround, jedoch mit viel weniger Risiko (Schulden, Produktportfolio) und nicht direkt durch schwerwiegende Management-Fehler ins Straucheln geraten. Da überlege ich gerade den (Wieder-)Einstieg.

Vielleicht senkt AT&T die Divi erneut, weil sie sonst die Schulden nicht bedienen oder zurückführen können? So eine Abwärtsspirale scheint der Markt jedenfalls für möglich zu halten, sonst wäre der Kurs nicht so tief und nur damit die Divi-Rendite so hoch.

Für mich kommt halt kein Hoch-Dividenden-Zahler ins Depot, dessen Kurs vorher jahrelang so runter ging. Das passiert bei 3M eher nicht. Grenzwertig ist für mich BAT. Hohe Divi, sauhohe Gewinne durch brutale Margen, überschaubare Schuldensituation, keine schweren Management-Fehler, wenn auch etwas herausfordernde Zukunft.

Kann ja jeder machen wie er will, mein Punkt ist eher, dass Alexander AT&T sogar übergewichtet hat, entgegen seines Anspruchs auf steigende Dividenden zu achten. Das ist halt nicht konsequent.

Gruß

Alexander (Dienstag, 05 September 2023 18:07)

Erstmal Danke allen :) Geht doch!

#Mahnuel

Warum habe ich AT&T übergewichtet?

Ich habe alle Aktien über 10k und den Rest auf 500k Gesamtinvestition kann ich entweder in ein zwei neue Werte stecken und bestehende aufstocken. Ich habe mich dazu entschlossen, aktuell keine neuen Werte zu nehmen. Ich werde das verbleibende Investitionskapital über einzelne Werte verteilen. Sind dann halt 12k drinnen.

Das mit den Dividendensteigerungen ist so eine Sache. Bei AT&T habe ich zu etwa 9% nachgekauft. Bei meinem Alter kann ich nicht mehr 20 Jahre warten, bis eine andere Aktie auf die gleiche Rendite kommt. Ich sehe AT&T nicht so arg schlecht. Ich gehe davon aus, dass die Dividende auf ein Niveau gekürzt wurde, was langfristig zu halten ist. Durch den Verkauf der Medienabteilung konzentriert man sich wieder mehr auf das Kerngeschäft. Das Datenvolumen wir weiter zunehmen (autonomes Fahren, Industrie 4.0 usw.), d. h. diese Dienstleistung wird die nächsten Jahre gebraucht. Selbst wenn der Kurs vor sich hindümpelt und die Dividende nicht steigt, habe ich 9% auf das neu investierte Kapital. Insofern, ist das schon etwas konsquent, wenn ich von den Steigerungen zur höheren Auszahlung schiele, da ich das Geld verbrauchen will und keinen Zuwachs des Buchwertes benötige.

Grüße

Marc (Mittwoch, 06 September 2023 09:10)

Hallo Alexander,

vielen Dank für diese Website, den Blog und Hut ab vor dem Erreichten.

In deinem Depot schlummern ja nun mittlerweile ca. 140K an Buchgewinnen. Wäre es denkbar, diese Buchgewinne (abzgl. Steuer) zu realisieren und in weitere Dividendentitel zu reinvestieren. Somit würde man doch stille Reserven nutzen und eine höhere Diversifikation erreichen.

Wie seht ihr das?

Viele Grüße

Marc

Richard (Mittwoch, 06 September 2023 11:22)

Erstens ist die Diversifikation mit knapp 50 Titeln aus meiner Sicht völlig ausreichend, zumal Alexander mindestens noch über ein "Familiendepot" (und möglicherweise noch andere Depots?), Rentenansprüche und andere Einnahmequellen verfügt.

Viel wichtiger ist aber die Steuer. Um den Steuerabzug auszugleichen, müsste man in Titel mit höheren Dividenden investieren. Das würde mit großer Wahrscheinlich zu einem geringeren zukünftigen Dividendenwachstum führen, wäre mit einem hohen Aufwand verbunden etc. Der Spruch "Gewinne laufen lassen" hat seine Berechtigung. Außerdem sind die Titel, bei denen die Kursgewinne erzielt wurden, von sehr hoher Qualität. Aus meiner Sicht wäre es absolut unsinnig diese Positionen zu verkleinern

Tjark (Mittwoch, 06 September 2023 11:35)

# 31

Eine solide Diversifizierung mittels Einzelaktien hinzubekommen halte ich generell für schwierig. Das Vehikel ETF ist da deutlich besser geeignet, finde ich. Allerdings ist damit zwangsläufig keine Schnäppchensuche nach vermeintlichen tollen Gelegenheiten möglich und es wäre damit belanglos, ob beispielsweise AT&T nun ein Schnapper ist oder nicht.

Ich selbst habe längere Zeit dafür benötigt um mir einzugestehen, dass meine Schnäppchensuche in der Vergangenheit über alles gesehen ein eher bescheidenes Gesamtergebnis geliefert hatte. Danach war es einfach, derartiges aufzugeben.

Seit dem also überwiegend Prognoseberichte und langweilig aber erfreulich unaufgeregt und immer nah an der Marktrendite.

Grüße

Tjark

Tjark (Mittwoch, 06 September 2023 11:39)

Vertippt in # 36

Gemeint ist in der vorletzten Zeile „prognosefrei“.

Richard (Mittwoch, 06 September 2023 12:48)

Jeder wie er mag. ETFs habe ich auch (neben Einzeltiteln) im Depot.

Die Frage ist, was man mit der Diversifikation erreichen will. Wenn es um Diversifikation geht, ist es für mich am wichtigsten, das Pleiterisiko bzw. das Risiko von Kapitalverlusten sowie das Risiko sinkender Dividendeneinnahmen zu verringern. Ich halte es für äußerst unwahrscheinlich, dass mehr als zwei Unternehmen im Rente-mit-Dividende-Depot pleite gehen (eher gehe ich davon aus, dass alle auch noch in 20 Jahren bestehen werden, aber wer weiß das schon). Selbst wenn der unwahrscheinliche Fall eintreten sollte, dass drei oder vier pleite gehen, könnte das noch einigermaßen ausgeglichen werden. Das Risiko, das die Dividenden der Unternehmen stärker einbrechen oder weniger stark angehoben werden als beim Gesamtmarkt, halte ich auch für ziemlich gering. Das Depot ist gut strukturiert (viele unterschiedliche Sektoren). Man könnte noch Unternehmen aus dem Finanzbereich (CME Group, Black Rock usw.), Rohstoffbereich (Rio Tinto), Chemiebereich (Dow Inc. oder LyondellBasell), Transportbereich (Union Pacific), Konsumgüterbereich (Home Depot), die eine oder andere BDC oder was auch immer hinzufügen. An der Gesamtrendite und am Risiko würde das aber nicht viel ändern.

Bei ETFs würde mich stören, dass man absolut nicht weiß, was demnächst an Dividenden eintrudeln wird. Und natürlich wird dann entgegnet, dass man dann halt Anteile verkaufen kann. Darauf habe ich aber keine Lust ...

Man könnte jetzt noch zig weitere Argumente nennen. Das halte ich aber für recht müßig. Denn es gibt hier kein richtig oder falsch. Jeder soll es so machen, wie er will ...

Tjark (Mittwoch, 06 September 2023 14:34)

# 38

Da sind wir in der persönlichen Zielsetzung der Diversifizierung unterschiedlich unterwegs. Für mich liegt das Hauptziel darin, die Marktrendite abzuholen. Ich bin der Überzeugung, dass es zumindest schwierig ist, auf Dauer mehr als die Marktrendite mit Aktienanlagen zu erwirtschaften. Bei diesem Ansatz ist eben die Diversifikation die einzig zuverlässige Stellschraube.

Mit Marktrendite meine ich die gesamte Entwicklung, bestehend aus Kursentwicklung und Dividendenrendite. Mich interessiert also bei meiner in Aktien liegenden Kapitalanlage der (hoffentliche) Gesamtzuwachs. Häufig ist es so, dass ein Dividendendepot eine eher unterdurchschnittliche Kursperformance aufweist und wenn man Dividenden und Kursentwicklung in Summe betrachtet nicht die Gesamtrendite des Marktes schafft.

Alexander ist da völlig anders unterwegs und wie immer, führen viele Wege nach Rom. Die Diversifikation, so wie ich sie verstehe, spielt bei diesem Ansatz auch eine allenfalls untergeordnete Rolle, das war auch öfter hier zu lesen. Es ist auch gut möglich, dass das Depot für diesen Ansatz gut strukturiert ist, aber gut diversifiziert ist es nach meinem Verständnis nicht, Das scheitert beipielsweise schon daran, dass es fast ausschließlich aus US-Werten besteht.

Ich finde letztlich auch, dass es an Argumenten für meine Ansicht ebenfalls nicht mangelt, auch Anteilsverkäufe von (in meinem Fall thesaurierenden) ETF-Anteilen finde ich ok und steuerlichen Überlegungen würde ich persönlich nie eine ausschlaggebende Bedeutung für mein Handeln bei Gewinnrealisierungen zumessen, wenn ich diese für vernünftig hielte.

Am Ende entscheidet jeder für sich selbst und das ist auch gut so.

LoserLars (Mittwoch, 06 September 2023 14:46)

Wenn man über Diversifizierung redet muss man dann auch bei den ETF schon genau hinschauen, da muss man sich ehrlich machen. Die meisten ETF sind ja nicht equal weighted und daher ist ein iShares STOXX Global Select Dividend 100 UCITS ETF (DE) bestimmt nicht besser diversifiziert (außer vielleicht nach Regionen) und die 10 größten Werte stehen für 22,2% des Gesamtvolumens und nicht für 10% wie es bei equal weighted der Fall wäre. Auch der hochgelobte Vanguard FTSE All-World High Dividend Yield UCITS ETF Distributing umfasst zwar knapp 1800 Werte, die ersten 10 Werte repräsentieren aber auch schon knapp 14% des Gesamtvolumens und die geringer kapitalisierten Werte nur Bruchteile von Prozent. Es ist also auch nicht alles Gold was glänzt. Gerade die Dividenden ETF umfassen meist eine kleinere Anzahl an Werten. Dazu sind ETF intransparenter bezüglich ihres „inneren Wertes“. Es bleiben ja am Ende auch nur die Werte mit einer entsprechenden Marktkapitalisierung für die ETFs, ansonsten würde es ja große Verwerfungen geben. Die Folge sieht man ja durch die Mega-Werte im S&P500/NASDAQ100 wo sich die Marktkapitalisierung in immer astronomischere Höhen schaukelt, befeuert auch durch die Beliebtheit der MSCI World ETFs.

Ein interessanter Artikel hierzu von Stfan Risse:

https://www.onvista.de/news/2023/08-12-msci-world-etf-kaeufer-werden-sich-noch-die-augen-reiben-24-26165195?utm_source=ov&utm_medium=web&utm_campaign=share

LoserLars (Mittwoch, 06 September 2023 14:54)

Alexander hat ja das USA Depot speziell deshalb gewählt, weil dort die Dividendenkultur einen anderen Stellenwert hat als etwa in D oder vielen anderen europäischen Ländern, UK einmal ausgenommen. Diese meist quartalsweise Zahlweise hat mehrere Vorteile gegenüber der Jahreszahlung, mal abgesehen vom Anspruch des kontinuierlichen Zahlungsstroms, leidet auch der Aktienkurs stark unter dem hohen Dividendenanschlag. Im Gegensatz zu den US Aktien erholen sich die Einmalzahler immer nur sehr langsam von den Ex-Div Kursabschlägen wieder. Dazu kommt in D die Konzentration der Zahlungen auf April, Mai.

LoserLars (Mittwoch, 06 September 2023 14:56)

Die Bereitschaft Dividenden zu kürzen ist im europäischen Raum wesentlich stärker ausgeprägt als im angloamerikanischen Raum, weil dort idR. die Altersversorgung nur über private Vorsorge geht.

LoserLars (Mittwoch, 06 September 2023 15:02)

Freilich ist der ETF-Ansatz schmerzfreier aber der Ansatz in Einzelaktien erlaubt ja auch Schnäppchen zu machen, ich kann ja Einzelaktien auch zu verschiedenen Zeiten erwerben. Bei ETFs kann ich immer nur ein komplettes Paket erwerben und der innere Wert ist nicht transparent. Jeder wie er mag aber die Melodie nur ETF ist der richtige Weg, die singe ich nicht mit. Es gibt Unterschiede, um die man wissen muss und entscheiden muss jeder für sich alleine, welchen Weg er einschlägt. Die Frage nach der Liquidität von ETF ist auch zu stellen, allerdings auch bei Aktien mit geringerem Handelsvolumen.

Richard (Mittwoch, 06 September 2023 16:03)

Was den ursprünglichen Kommentar von Marco angeht, finde ich es nach wie vor wenig sinnvoll, Gewinne zu realisieren, auf die dann Steuern anfallen, um ein Dividendenportfolio von 47 auf vielleicht 57 oder 67 Titel zu erweitern. (Neues Kapital in weitere Titel zu stecken, ist etwas anderes) Daraus folgende positive Diversifikationseffekte halte ich für äußerst gering, zumal man immer erst hinterher weiß, welches der beiden Portfolios in welchem Zeitraum eine bessere Performance erzielt hätte, welche Unternehmen gegebenenfalls pleite gegangen sind etc. etc. Wie hier richtig angemerkt wurde, ist es Alexander nicht so wichtig, genau die Marktrendite zu erzielen. Ihm sind planbare, langfristig steigende Ausschüttungen bei angemessener Risikodiversifizierung wichtiger. Das geht mir genauso. Letztlich ist es auch vollkommen Wurst, ob man irgendwann mit 2 Mio. oder mit 2,2 Mio. im Depot den Löffel abgibt. Also mit anderen Worten, ob man genau die Marktrendite erzielt oder etwas schlechter abgeschnitten hat.

Was Schmerzfreiheit oder ruhig schlafen angeht: Mich hat es noch nicht eine schlaflose Nacht gekostet, dass ich die eine oder andere Depotleiche mit mir herumschleppe. Dafür haben sich andere Titel verzehnfacht und einige verdoppelt oder verdreifacht. Aber die Menschen sind halt unterschiedlich. Wenn man nur zukauft und so gut wie nie verkauft, hilft das auch, entspannt zu bleiben

Alexander (Mittwoch, 06 September 2023)

Moin,

Hallo Marc #34 ,

wenn ich mit Gewinn verkaufe, muss ich zum Einen Steuern bezahlen und müsste dann neue Werte finden, die mindestens den gleichen Ertrag bringen, ohne meine Balance (Diversifikation) zu zerstören. Das wird zunehmend schwieriger, da es eben nur eine Coca-Cola und eine Pepsi gibt. Genauso bei Ölwerten etc. Das Ganze läuft dann irgendwann in Richtung traden, was ich eigentlich nicht will.

Zum Thema Diversifikation. Hier muss man zwischen Branchen, Länder und Währungen unterscheiden (gibt sicher mehr). Bei den Branchen habe ich für mich eine rel. gute Difersifikation. Es fehlen Finanzwerte, weil ich die nicht mag. Evtl. könnte ich noch einen Rohstoffwert mit reinnehmen. Ob da so viel ändert? Keine Ahnung. Wenn man ein global agierendes Unternehmen nimmt wie Exxon, PepsiCo, Texas Instruments oder McDonalds, ist der Unternehmenssitz "fast" egal. Lediglich die Unternehmen, die ihr Geschäft in einem Land machen, sind dann eher unter der Länderdiversifikation zu betrachten. Diese halten sich bei mir in Grenzen. Zu der Gefahr von Währungsschwankungen habe ich schon 2015, 2016 und 2017 etwas geschrieben. Da hat sich meine Sichtweise wenig geändert (findet man leicht über Google, Sidebar rechts).

Die USA sind die größte Volkswirtschaft der Welt, wenn es hier Probleme gibt, kann sich auch Europa und Asien dem Ganzen nicht entziehen, Stichwort Globalisierung. Ich habe jedenfalls ein gutes Gefühl bei meinem Depot.

Grüße

Eichhörnchen (Mittwoch, 06 September 2023 19:12)

ETF sind weder Wundermittel noch Teufelszeug. Sie sind halt gut geeignet für etwas faulere Menschen, die sich nicht permanent intensiv mit Wertpapieren auseinandersetzen setzen wollen. Die Ausschüttungen sind schon berechenbar. Bei Coca-Cola garantiert ja auch keiner, dass das Geld zuverlässig fließt (auch wenn das in der Vergangenheit so gewesen sein mag). Der größte Vorteil der Einzelaktiensammlung ist in meinen Augen, dass es mehrfach täglich Dividendenzahlungen gibt (Nils Gajowiy hat ja mehrere hundert Zahltage pro Jahr, wenn ich mich recht erinnere) und den Inhalt der Sammlung selbst bestimmen kann oder muss. Der größte Vorteil der ETF ist, dass ich keine Sorge vor Pleitekandidaten haben muss (wenn man sich nicht um seine Aktiensammlung kümmern will ist das schon ein Problem). Am Ende kommt es doch irgendwie auf das gleiche raus: Entweder man baut sich selbst einen ETF aus zahlreichen Einzelaktien oder man kauft die fertig abgepackte Lösung.

VG

Eichhörnchen

Tjark (Mittwoch, 06 September 2023 19:14)

# 40 ff

Was meine Bemerkungen in # 39 betrifft, habe ich bewusst keine DIv.-ETF angesprochen, denn diese liefern eben keine Marktrendite, da sie nichts anderes als Themen-ETF sind; sie haben eben das Thema Dividenden.

Will ich die Marktrendite haben, so muss ich mich schon eines ETF bedienen, der möglichst nah das komplett an Börsen investierbare Marktvolumen beinhaltet. Weltweit gesehen wäre dies z.B. ein ETF auf den MSCI ACWI oder auf den FTSE All World. Das diese ETF nicht equal weighted sein können, liegt in der Natur der Sache. Der abzubildende Markt ist es ja auch nicht, wie sollte es dann der ETF sein? Wenn ich meine, allein in den USA spielt die Musik, dann eben einen ETF auf den S&P 500 oder etwas ähnliches.

Wenn man der Auffassung ist, besser als der Markt sein zu können, dann ist das doch in Ordnung. Ich jedenfalls will das wirklich niemandem ausreden. Ob das nun durch Stock-Picking, Market-Timing oder durch Verschiebung von Gewichtungen erreicht werden soll, vielleicht klappt es ja.

Auch die Dividendenstrategie ist ganz sicher ok, wenn es in erster Linie auf die Höhe der Ausschüttungen ankommen soll und die Wertentwicklung durch Kurszuwächse nur von untergeordneter Bedeutung ist.

Ich habe für mich vor geraumer Zeit das Thema etwas abgewandelt und es heißt für mich nicht mehr Rente mit Dividende sondern Rente durch Marktrendite. Ich will die (nahezu) komplette Marktrendite für mich einsetzen und das klappt bisher prima. Ich habe nicht eingesehen, warum ich Kurssteigerungen im Depot anhäufen sollte. Schließlich will ich keinen Vermögensaufbau für die nachfolgende Generation betreiben sondern meine Altersbezüge aufbessern. Inzwischen bin ich aber zuversichtlich, dass trotzdem einiges übrig bleiben wird, denn trotz jährlich steigender Entnahmen ist der Depotwert heute höher als zu Beginn der Entnahmephase. Dies ist für mich aber - ähnlich wie bei Alexander - nicht so wichtig.

Was die verschiedentlich diskutierten angeblichen Gefahren durch ETF angeht, so bin ich für meinen Teil schon deshalb vorsichtig, da fast alle dieser Mahner bei genauerer Betrachtung erheblich interessengesteuert sein könnten. Da gibt es eine Menge direkte Beziehungen zur Finanzindustrie, der durch ETF eine Menge Geld entgeht, so beispielsweise durch die Konkurrenz zu aktiv gemanagten Fonds. Ein solcher Fonds oder auch aktiv gemanagte Depots mit Einzelwerten bringen der Finanzindustrie deutlich höhere Gebühreneinnahmen als ein schnöder ETF welcher brav seinem zugrundeliegenden Index folgt.

LoserLars (Mittwoch, 06 September 2023 20:25)

Für den S&P500 gibt es sogar einen sehr großen equal weighted ETF also dass der Index dies per se nicht hergibt ist nicht das Problem.

Das gibt die Suche auf Justetf her:

https://www.justetf.com/de/find-etf.html?query=equal++weight&groupField=none&sortField=fundSize&sortOrder=desc

LoserLars (Mittwoch, 06 September 2023 20:33)

@#47

Ein Depot mit Einzelwerten ist wohl eher billiger als ein ETF Depot.

Außer den Ordergebühren und den Kosten für das Depot (wenn denn überhaupt welche anfallen) gibt es keine. Was ist - auch im Falle von Alexanders Ansatz - aktives Mangement?

Kaufen, ins Depot übertragen geht automatisch und liegen lassen und Dividenden kassieren. Auch keine Steuern oder Abgaben so lange man nichts verkauft, außer die Dividendenbesteuerung, die ist aber bei ETF Ausschüttern (abgesehen von der Teilfreistellung) auch so und bei ETF Thesaurierern zahlt man sogar vorab Steuern.

Tjark (Mittwoch, 06 September 2023 22:13)

# 48

Ein solcher equal weighted ETF bildet gerade wegen dieser Gleichgewichtung nicht den S&P500-Index ab und bietet folglich auch nicht die Marktrendite des Index. Das ist unmöglich. Das ist hoffentlich unstreitig. Das es solche Dinger gibt, habe ich nicht in Abrede gestellt.

# 49

Aktives Management ist häufiges handeln innerhalb eines Depots, um die gestellte Frage zu beantworten. Einen Zusammenhang eines solchen Depots mit einem Depot wie etwa dem von Alexander habe ich nicht hergestellt und an keiner Stelle erwähnt.

Die offenbar als Nachteil empfundene Steuersituation bei Thesaurierern ist bisher eher ein Vorteil, da eben - wie etwa bei Ausschüttern oder Einzelwerten - keine Dividenden versteuert werden.

Ich habe den Eindruck, dass sehr unterschiedlich Blickwinkel auf das Gesamtthema bestehen. Es kann sich erfreulicherweise jeder heraussuchen, was seinen Vorstellungen entspricht. Ich lassse es dabei bewenden.

Richard (Mittwoch, 06 September 2023 22:58)

# 46

So viel zur Berechenbarkeit der Ausschüttungen mancher ETFs (scheint ein Extrembeispiel zu sein; aber ein bisschen haben Ausschüttungen von ETFs immer etwas von einer Wundertüte):

https://www.justetf.com/de/etf-profile.html?isin=FR0010315770&from=search#ausschuettungen

LoserLars (Donnerstag, 07 September 2023 01:18)

#50

Für ETF Thesaurierer muss aber idR. eine Vorabpauschale entrichtet werden.

Diese Vorabpauschale wäre bei Einzelaktien, die keine oder nur geringe Dividenden ausschütten, nicht zu entrichten (Wachstumsaktien wie Amazon, Google, Meta, NVidia).

LoserLars (Donnerstag, 07 September 2023 01:20)

#50

Ansonsten stimme ich dir zu. Es gibt nicht den einen richtigen Weg. Man muss die Unterschiede kennen und das was passt für sich aussuchen.

42sucht21 (Donnerstag, 07 September 2023 03:26)

@LoserLars - ETF teurer

Kommt sehr auf den Einzelfall an. Bei den meisten Divi-orientierten wäre ein genereller ETF wohl günstiger. Abgesehen davon, dass die TER sogar oft negativ ist - Die Teilfreistellung kompensiert einiges.

Beispiel: 24k Divis pA da übernimmt die TFS fast die kompletten Verwaltungsgebühren eines 1 Mio schweren Depots das VG All-World.

Geschmackssache.

Eichhörnchen (Donnerstag, 07 September 2023 05:49)

#51

Das ist der MSCI World wenn ich das richtig gesehen habe. Nimm mal den hier von Ishares, der hat längere Datenreihen (Ausschüttungen seit 2005). Ok, die Finanzkrise und das Coronajahr waren nicht so doll- wie vermutlich in jedem Depot. Aber für einen ETF der gar nicht nicht Ausschüttungskriterien zusammen gesetzt wird? In meinen Augen nicht übel!

https://extraetf.com/de/etf-profile/IE00B0M62Q58?tab=dividends

VG

Eichhörnchen

Derhansderkanns (Donnerstag, 07 September 2023 07:06)

# 54

Kannst du deine Auswirkung der TFS bitte genauer darlegen?

Ich kann deinen Beispiel nicht ganz folgen.

Richard (Donnerstag, 07 September 2023 09:03)

#51

Das sieht zwar nicht ganz so wild aus wie bei dem anderen MSCI World ETF (in dem immerhin 5,56 Mrd. Euro stecken). Die Ausschüttungsrendite schwankt aber auch hier immens (2012 lag sie mal bei 2,69%, 2020 aber nur bei 1,34%, 2021 bei 1,44%, 2022 bei 1,25% und 2023 wird sie laut Prognose bei gerade einmal 1,36% liegen).

Sogar bei Dividenden-ETFs gibt es erhebliche Schwankungen, was die Ausschüttungsrendite angeht: https://extraetf.com/de/etf-profile/IE00B6YX5D40?tab=dividends

Außerdem stört mich, dass ETF-Anbieter willkürlich von ausschüttend auf thesaurierend oder von marktbreiter Abdeckung auf ESG umstellen können, was oft genug vorgekommen ist.

Da stricke ich mir lieber meinen einen eigenen Buy-and-Hold-Till-I'am-Old-ETF. So kann ich gewisse Dinge beeinflussen und profitiere vom Ikea-Effekt, der gerade im Crash sehr hilfreich sein kann. Statt in Panik zu geraten, habe ich mich gefreut, Schnäppchen einsammeln zu können

Ich kann aber auch jeden verstehen, dem das Wissen, ungefähr die Marktrendite zu erzielen, diese Gelassenheit gibt

LoserLars (Donnerstag, 07 September 2023 11:01)

Zum Thema Teilfreistellung muss man auch berücksichtigen, dass diese ja als Kompensation für die fehlende Möglichkeit der Anrechnung von abgeführter Quellensteuer ist. Somit ist der Vorteil nicht so groß wie er zunächst scheint. Bei Aktien kann ich die Quellensteuer weiterhin verrechnen.

Dr. Mabuse (Donnerstag, 07 September 2023 14:19)

Ich praktiziere auch meinen privaten "Buy-and-Hold-Till-I'am-Old-ETF" (witzige Bezeichnung, Richard). Und wenn ich´s mir so recht überlege, habe ich bei diesem Ansatz in den letzten Jahren tatsächlich immer nur dann Positionen verkauft, wenn entweder die Dividende gekürzt oder sogar gestrichten wurde, ein blöder Merger anstand oder eine Position historisch bedingt aus der Zeit vor meiner Dividendenstrategie seitens des investierten Kapitals zu groß war. Am Jahresende kommen bei mir ab und zu noch ein paar steuer-optimierende Verlust-Verkäufe (inkl. Rückkäufe) hinzu, falls das Jahr für´s Finanzamt zu gut lief.

Wenn´s mal abwärts geht, kaufe ich genau wie Richard konsequent nach.

Eichhörnchen (Donnerstag, 07 September 2023 18:55)

#57

Ich kann Menschen gut verstehen, die sich lieber Aktien kaufen. In gewisser Weise interessiert mich das ja auch, sonst würde ich hier nicht mitlesen.

Bei ETF kannst Du besser nach der Ausschüttung in EUR statt nach den % Zahlen schauen. Der prozentuale Wert ist auf den jeweiligen aktuellen Kurs bezogen, daher die wilde Schwankung. Aktieninvestoren rechnen - glaube ich zumindest - wohl mit dem Kaufpreis (Yield on Cost oder so heißt dasdann wohl), da schwankt dann natürlich relativ wenig.

Die absoluten EUR Beträge findest Du bei ExtraETF ganz unten.

Bei dem Lyxor kamen vermutlich Verschmelzungen mit Comstage und Armundi dazu, vermutlich sahen die Daten daher so unplausibel aus.

VG

Eichhörnchen

Linda (Donnerstag, 07 September 2023 20:35)

#58

Gerade bei DividendenETFs zahlt man mehr Steuern auf die Dividenden als wenn man die Aktien direkt hält.

Die Teilfreistellung gleicht den Nachteil nur teilweise aus.

Eichhörnchen (Freitag, 08 September 2023 06:30)

#61

Das man mit Einzelaktien durchaus besser fahren kann als mit ETF findet man hier:

https://www.rente-mit-dividende.de/2021/12/31/monatsübersicht-dezember-2021/

Ich kenne ansonsten keinen, der das mal rechnerisch überprüft hat.

Was sich in 10 oder 20 Jahren als die bessere Lösung erweist kann ich heute nicht prognostizieren. Also pumpe jeder sein Geld in das bevorzugte Anlageprodukt. Das beruhigende ist doch: Egal was gewählt wurde, es wird gut sein!

VG

Eichhörnchen

Pat (Freitag, 08 September 2023 07:07)

#59

Das heißt, müsstest Du die Aktien, die im Plus sind, verkaufen um die Verluste auszugleichen ohne Steuern zu zahlen?

Oder wie machst Du die steueroptimierende Verlust-Verkäufe? Verstehe nicht ganz.

Richy (Freitag, 08 September 2023)

Hallo zusammen

Im August und September habe ich mittlerweile 25 Dividendenzahlungen bzw. Stornierungen (Belastungen) von Omega Health erhalten. Kommt das in dieser Häufigkeit regelmäßig bei REITs vor? Und eine Frage, die sich in dem Zusammenhang aufdrängt: Ist es bei euch schon öfter mal vorgekommen, das zu wenig Dividenden für ein Unternehmen gezahlt wurde, unabhängig von der REIT-Thematik?

Grüße

Kajak (Freitag, 08 September 2023 09:24)

# 61

Mir ist nicht bekannt, dass auf Dividendenerträge aus ETT höhere Steuern zu zahlen sind als bei Dividendenerträgen aus direkt gehaltenen Aktien, falls der Beitrag so gemeint sein sollte.

Bekannt ist mir aber, dass es bei den zahlreichen ETF mit Domizil in Irland deutliche Vorteile bei der US-Quellensteuer gibt, da hier das im Vergleich zu Deutschland günstigere irische Doppelbesteuerungsabkommen mit den USA zur Anwendung kommt.

Einzelheiten sind im Internet leicht zu finden.

caddy (Freitag, 08 September 2023 09:53)

#64 ist Normal. Meistens bekommt man durch die Neubewertung ein paar wenige Kröten mehr als es vorher waren,. Ich ignoriere diese Korrekturen.

Dr. Mabuse (Freitag, 08 September 2023 10:26)

#63: Nein, der Ablauf umgekehrt, sonst ergibt das wirklich keinen Sinn. Zunächst muss man also erst mal Gewinne gemacht haben, bevor man Verluste realisiert und somit eine Steuergutschrift erhält.

Das heißt: Nur wenn ich im Laufe des fast abgelaufenen Jahres in Summe Aktien mit Gewinn verkauft habe (aufgrund blöder Merger, usw. - siehe oben), verkaufe ich am Jahresende eine oder mehrere Verlustpositionen, deren Verluste in Summe nahezu die unterjährigen Gewinne aus Aktienverkäufen aufwiegen. Daraufhin gibt´s die Steuergutschrift. Und wenn man an die verkauften Verlustpositionen weiterhin glaubt, dann kann man dort zeitnah wieder einsteigen. Unterm Strich hat man auf diese Weise eine Verbilligung bei den zurückgekauften Verlustpositionen erreicht und rechnerisch gegenüber dem Finanzamt bzgl. Gewinne aus Aktienverkäufen ein Nullsummenspiel veranstaltet.

Man muss dann noch aufpassen, dass sowohl die Gewinne als auch die Verluste in den gleichen Verlusttopf (normalerweise ist das der Aktienverlusttopf) gerechnet werden. Und außerdem sollte man den Rückkauf nicht zeitgleich auf dem gleichen Handelsplatz tätigen, sonst besteht die Gefahr, dass man damit unfreiwillig einen Wash-Sale fabriziert. Das mögen die Leute von der Börsenaufsicht nämlich gar nicht...

Kajak (Freitag, 08 September 2023 16:53)

Habe gerade im Forum gelesen, dass Ddorfer weiß, dass ich für Dividenden, die ich von ETF bekomme, mehr Steuern gezahlt habe, als wenn ich sie über Einzelaktien erhalte.

Jetzt ist es aber so, dass ich überhaupt keine ETF habe.

Wenn ich aber trotzdem Dividenden von ETF erhalten habe, zahle ich gerne Steuern darauf, keine Frage. Ich kann sie bislang nur nicht finden, vielleicht wird aber (hoffentlich im Forum) von kompetenter Seite noch verraten, wo ich sie finden werde.

Linda (Samstag, 09 September 2023 09:32)

# 65

Ein ETF , der in Deutschland ansässig ist, zahlt 30% Quellensteuer auf die Dividenden.

Ein ETF, der in Irland ansässig ist, zahlt dank Doppelbesteuerungsabkommen 15% Quellensteuer auf die Dividenden.

Wenn der ETF jetzt Ausschüttungen macht zahlt man Kapitalertragssteuern auf 70% der jeweiligen Ausschüttungssumme.

Beispiel: Deutscher ETF: 100€ Dividende -30€ Quellensteuer.

Ausschüttung: 70€ - 12,25€ Kapitalertragssteuern (25% auf 49€)

Bleiben nach Steuern: 57,75€

Beispiel ETF aus Irland: 100€ Dividende - 15% Quellensteuer

Ausschüttung 85€- 14,875€ Kapitalertragssteuern (25% auf 59,50)

Bleiben nach Steuern:: 70,125€

Beispiel Aktie: 100€ Dividende - 25% Quellen und Kapitalertragssteuer, da die 15% Quellensteuer voll auf die Kapitalertragssteuer angerechnet wird.

Bleiben nach Steuern 75€

Einfachheithalber habe ich Soli und Kirchensteuer weg gelassen.

Diese würde die Steuern aber noch mehr zu Ungunsten der ETFs verschieben, da diese Steuern nur auf die Kapitalertragssteuern anfallen.

Kurz:

Steuern auf Dividenden auf Aktien 25%

Steuern auf Dividenden ETF Irland: 29,875%

Steuern auf Dividenden ETF Deutschland 42,25%

Zuzüglich Soli und eventueller Kirchensteuern.

Alexander (Samstag, 09 September 2023 10:21)

Bissl aufgeräumt...

Kajak (Samstag, 09 September 2023 10:47)

# 69

Ich vermisse bei der Berechnung für ETF die Teilfreistellung, die auch für Dividendenerträge aus ausschüttenden ETF gilt. Somit würden bei dem gewählten Beispiel nur 70€ der Besteuerung unterliegen, bei Einzelwerten aber 100€.

Linda (Samstag, 09 September 2023 11:08)

# 69

Lies meinen Beitrag bitte nochmal. Da wirst du die 70% schon noch finden.

Kajak (Samstag, 09 September 2023 11:26)

Danke, ich hatte nicht sorgfältig genug gelesen.

Helmut (Samstag, 09 September 2023 13:28)

Noch eine Ergänzung zu dem Steuergemüse: Synthetische ETF auf US-Aktien unterliegen mit ihrem Dividendenanteil gar keinem US-Quellensteuer-Abzug, profitieren aber trotzdem von der Teilfreistellung.

valge (Samstag, 09 September 2023 14:18)

# 69 Linda

gute Darstellung, prima,

viele Grüße,

valge

Eichhörnchen (Sonntag, 10 September 2023 05:58)

Bevor hier ein unnötiger Streit ausbricht, was das Finanzamt wie berechnet:

Es lohnt sich nicht, die Besteuerung von ETF oder Aktien als Basis für seine Entscheidung heran zu ziehen. Die augenblickliche Situation ist doch ohnehin nur eine Momentaufnahme. Was in 5 Jahren sein wird weiß keiner. Bei einer Investition über 20, 30 oder 40 Jahre hat das keinen Nutzen.

VG

Eichhörnchen

Alexander (Sonntag, 10 September 2023 14:18)

... und wieder etwas zensiert ...

Kajak (Montag, 11 September 2023 14:35)

Nachdem in letzten Tagen immer mal wieder ETF in der Diskussion standen habe ich, nach entsprechender Überlegung am Wochenende, heute morgen meine Aktien, d.h. insgesamt 31 Positionen, verkauft und gerade die Erlöse in insgesamt drei ETF gepackt.

Behalten habe ich nur relativ kleine Positionen von zwei Einzelwerten.

Das Depot sieht jetzt sehr aufgeräumt aus.

Monaco (Montag, 11 September 2023 15:52)

@Kajak

Welche drei ETFs hast du dir gekauft?

Kajak (Montag, 11 September 2023 18:50)

# Monaco

Vanguard Developed World

Vanguard EM

iShares MSCI Small Caps

Ratz (Montag, 11 September 2023 18:57)

Kajak, wolltest du mit dem Developed und dem zusätzlichen EM den Emerging Part bewusst höher gewichten ? Im Developed sind ja auch die EM mit drin...

Welche Verteilung hast du in den drei ETFs gewählt ?

Neugierige Grüße vom Ratz

DoppelD (Montag, 11 September 2023 20:14)

Hey Ratz!

Im Developed World ist gar kein EM enthalten.

Ratz (Montag, 11 September 2023 20:43)

Oje, recht hast du ! Dann ziehe ich meine Frage natürlich zurück. Danke für die Korrektur.

Kajak (Dienstag, 12 September 2023 08:28)

# 81

Zweite Frage: ca. 65/25/10.

Ratz (Dienstag, 12 September 2023 09:48)

Danke Kajak. Wie gesagt, war nur aus reiner Neugier gefragt, da gibt es aus meiner Sicht kein Richtig oder Falsch. Mein Alters-ETF-Topf habe ich 70 (World), 15 (Small Caps) und 15 (Europe600) aufgesetzt, einfach weil ich es so haben möchte :-)

Dr. Mabuse (Dienstag, 12 September 2023 12:02)

Also ich finde ich es schon ziemlich krass, von jetzt auf gleich einfach mal so alle 31 Einzelwerte auf einen Schlag zu verticken und sofort wieder zu investieren. Das ist ziemlich konsequent. Hattest Du den Plan schon die ganze Zeit in der Tasche, oder kam Dir der Gedanke jetzt ad hoc übers Wochenende?

Hubbi (Dienstag, 12 September 2023 20:17)

Hallo zusammen,

bin begeisterter Leser dieses Blocks und freue mich auf neue Invest-Ideen. Gestern habe ich mir folgenden ETF gekauft:

A141JT Allianz GIF European Dividend

Es gibt eine monatliche Ausschüttung mit einer Jahresrendite von 8-9 %.

Nach einem Blick in die Zusammensetzung scheinen hier nur Aktien von europäischen Schwergewichten wie Nestlé, Roche oder Allianz enthalten zu sein.

Wie kann es zu so einer hohen monatlichen Ausschüttung kommen?Hat hier jemand eine Idee oder Erfahrungswert? Danke für weitere Infos!

Linda (Dienstag, 12 September 2023 22:15)

#87. Ohne den Fonds genauer zu kennen:

Das ist kein ETF sondern ein gemanagter Fonds mit jährlichen Kosten von 1,83%.

Zudem ist der Kurs die letzten 5 Jahre um 26% gefallen.

Die Ausschüttungen fallen ebenfalls.

Mir scheint, dass der Fonds einfach mehr ausschüttet als Dividenden einzunehmen, um eine hohe Ausschuettungsrendite zu haben.

Dazu muss der Fonds allerdings jedes Jahr Aktien verkaufen, um sich eine so hohe Ausschuettung leisten zu können.

Das Kapitel wird so nach und nach aufgebraucht denke ich.

Monaco (Dienstag, 12 September 2023 23:32)

Ich habe bisher auch nicht so viel darüber gefunden. Außer, dass es, wie Linda bereits sagte, kein ETF ist. Zu den 1,85% kommt der Ausgabeaufschlag von 5% hinzu. Mir zu happig um mich weiter damit zu beschäftigen.

Micha (Mittwoch, 13 September 2023 08:26)

Interessant, wie „Hubbi“ verlinkt ist.

Hubbi (Mittwoch, 13 September 2023 09:00)

# 88 vielen Dank, dass könnte die Erklärung sein.

# 89 habe bei der Comd. nur den halben Ausgabeaufschlag bezahlt

# 90 dann hast Du auch ein Bild von mir :-)

Kajak (Mittwoch, 13 September 2023)

# 86

Ich hatte schon länger überlegt. Einige Beiträge im Blog hatten mir den Gedanken näher gebracht, die Argumente fand ich überzeugend. Die letzte Diskussion hier, ob nun AT&T oder Verizon die bessere Lösung für eine Investition in der Telekommunikationsbranche sind und welches Management eher gute oder eher schlechte Entscheidungen trifft war dann nur noch der Auslöser. Ich für meinen Teil habe dann beschlossen, dass ich keine Lust mehr auf so etwas habe und anders die Zeit investieren will.

Bis zur Verbrauchsphase in ein paar Jahren lasse ich die ETF mal machen. Lediglich die gewählte Verteilung werde ich im Auge behalten

Dann habe ich das auch In einem Rutsch erledigt und es war aus dem Kopf.

Oliver (Mittwoch, 13 September 2023 13:30)

#92 und andere: gibt es irgendwas beim ETF Kauf wie (laufende Kosten, Fondsvolumen,

Fondsalter, Wertentwicklung, Tracking-Qualität, Handelskosten oder Steuerstatus/ Teilfreistellung) was ihr besonders berücksichtigt, bzw. Wert darauf legt.

Thomas (Mittwoch, 13 September 2023 14:31)

#93

mal ehrlich, wir sind hier doch alle nur Geldgeil

also entscheidet nur die Rendite!

Richard (Mittwoch, 13 September 2023 18:15)

ETFs sind schön und gut. Aber ganz ehrlich, es bieten sich immer so gewaltige Chancen bei Einzelaktien. Nehmen wir Carl Zeiss Meditec: Niemand weiß, wie weit die Aktie noch fallen wird. Die Chance, dass die Aktie mittelfristig wieder neue Höchststände erreichen wird, würde ich aber bei mindestens 95% ansiedeln, es sei denn es passiert irgendetwas ganz Unvorhergesehenes. Und was AT&T und Verizon angeht: Wieso nicht einfach beide ins Depot legen? Da macht man bei den aktuellen Niveaus auch nichts falsch mit.

Thomas (Mittwoch, 13 September 2023 18:40)

# 95

du kannst dir doch auch einen ETF suchen, wo die genannten Aktiendrin sind und hast dadurch den Kursgewinn und gleichzeitig das Risiko minimiert. Also fast die goldene Kuh.

Richard (Mittwoch, 13 September 2023 20:29)

Genau, am besten einen MSCI World …

Thomas (Mittwoch, 13 September 2023 21:06)

Der MSCI World ist doch ganz gut. Der hat immerhin ca. 10 Prozent in diesem Jahr. Allerdings ist da Carl Zeiss Meditec nicht enthalten, aber dafür viele bereits hoch bewertete Tec-Aktien. Eine weitere Möglichkeit wäre der MSCI All Countries World Index. Anders als der MSCI World beinhaltet der Fonds rund 3.000 börsengehandelte Firmen aus 47 Ländern und nicht nur Industrienationen.

Oder einfach den normalen MSCI World und die bekannten Tec-Aktien leerverkaufen, dann hast Du die draußen .

Oliver (Donnerstag, 14 September 2023 08:00)

#95

"Und was AT&T und Verizon angeht: Wieso nicht einfach beide ins Depot legen? Da macht man bei den aktuellen Niveaus auch nichts falsch mit."

Das konnte man bei 3M auch sagen, nachdem sich die Aktie von Anfang 2018 bis März 2020 halbiert hat und es ging dennoch weiter runter, so dass wir jetzt auf dem Stand von 2007 sind.

Wenn Du auf Chance setzt ok, aber ich stehe eher auf dem Standpunkt nicht ins fallende Messer greifen, sondern lieber auf den fahrenden Zug aufspringen. D. h ein gewisser Aufwärtstrend sollte schon erkennbar sein und auch ein paar untermauernde Nachrichten.

Richard (Donnerstag, 14 September 2023 08:36)

Ich kaufe in Tranchen. Bei 3M bin ich aktuell 11% im Minus, den Boden findet man so oder so nicht. Ob man nun in einer noch anhaltenden Abwärtsbewegung oder in einer Aufwärtsbewegung kauft ist völlig irrelevant, da wir die Zukunft alle nicht kennen und für mich alleine die Bewertung und das Chancen-Risiko-Verhältnis entscheidend sind. Maßgeblich ist für mich alleine, wo die Aktie in 20 Jahren stehen könnte

Kajak (Donnerstag, 14 September 2023 10:42)

# 93 Oliver

Ich habe Folgendes bei der Aktien-ETF-Auswahl berücksichtigt (auch in dieser Reihenfolge):

Welcher Index soll abgebildet werden?

Replizierender (dann Domizil Irland) oder synthetischer (dann Domizil egal) ETF?

Ausschütter oder Thesaurierer?

ETF-Volumen größer als 100 Mio. €.

Kleine TD zum Ziel-Index.

Man kann sicher auch noch mehr berücksichtigen wenn man mag, ich mag es nicht.

Tommy (Donnerstag, 14 September 2023 11:13)

# 95

Echt jetzt, Chance auf mittelfristig (?) neue Höchststände von Carl Zeiss Meditec bei mindestens 95%? Wie hast du das denn ermittelt?

Es sei denn, es passiert etwas ganz Unvorhergesehenes? Sowas passiert an der Börse ständig. Daher liegt auch die überwiegende Zahl aller Experten-Prognosen auf zukünftige Börsenentwicklungen krachend daneben.

Thema AT&T/Verizon: Klar kann man beide ins Depot legen. Vielleicht aber doch besser Comcast, Iridium Comm. oder gar T-Mobile US. Oder alle fünf?

Vorstehendes ist nicht böse gemeint, drängt sich für mich aber wirklich auf.

Richar (Donnerstag, 14 September 2023 11:52)

#102

Schauen wir es uns in 5 Jahren noch mal an

Tommy (Donnerstag, 14 September 2023 13:36)

#103

Nein Danke, mir wird jetzt schon schlecht dabei.

Tommy (Donnerstag, 14 September 2023 14:00)

# 104 ist nicht von mir!

Oliver (Donnerstag, 14 September 2023 14:24)

#101

Danke Kajak

Richard (Donnerstag, 14 September 2023 14:51)

# 104

Hahaha! Hat da jemand bereits traumatische Erfahrungen mit Aktien gesammelt? Es ist doch nur Geld.

Und wer es sich nicht zutraut, gute Aktien auszuwählen, kann ja immer noch auf ETFs setzen ...

caddy (Freitag, 15 September 2023 11:56)

A1T8GD , SPDR S&P Global Dividend Aristocrats UCITS ETF

Eine Frage zu diesem Fond. Man sieht das das Fondvolumen im Vergleich zum DowJones oder S&P500 (ja hinkt etwas da der ETF Worldwide agiert) gerade im letzten Jahr eher kleiner wird.

Wäre das auch ein Beispiel für einen ETF der sein Vermögen aufzehrt um Ausschüttungen zu gewährleisten ? Ich bin hier investiert und wollte es auf lange Sicht auch bleiben, bin jetzt aber unsicher.

Linda (Freitag, 15 September 2023 13:06)

#111 Der Kurs des ETFs steigt ja auf lange Sicht, da wird nur die Dividende ausgeschüttet.

Das Fondsvolumen fällt, wenn mehr Geld vom Fonds abgezogen als angelegt wird.

Kurzfristig spielt das erstmal keine Rolle, langfristig könnte das ein Problem werden, wenn der Fonds zu klein wird und dann eingestellt werden könnte.

Richard (Freitag, 15 September 2023 13:14)

#111

Der Unterschied zum Vanguard FTSE All-World UCITS ETF (IE00B3RBWM25) ist in der Tat eklatant. Der von dir genannte ETF ist seit 2013 im Minus, während sich der All-World in der Zeit mehr als verdoppelt hat. Schwer zu sagen, warum das globale Aristokratenkonzept in der Form, wie es der ETF umsetzt, in den letzten zehn Jahren so schlecht abgeschnitten hat (hat etwas von einer Blackbox), vielleicht sieht es in den nächsten zehn oder zwanzig Jahren anders aus. Weiß man nicht.

In den USA hat das Aristokratenkonzept funktioniert. Der IE00B6YX5D40 hat sich in etwa wie der normale S&P 500 entwickelt.

Ich würde das investierte Geld liegen lassen, neues Geld aber eher in den marktbreiten ETF stecken.

Alexander (Freitag, 15 September 2023 15:12)

#108 - #110 auf Wunsch gelöscht

Christian (Freitag, 15 September 2023 18:06)

Gibt es zur Carl Zeiss Meditec Aktie irgendwo eine gute Analyse o.Ä.? Ich weiß nur, dass die aktuell einstellen, wie die Wilden (hauptsächlich Ingenieure). Das schlägt aktuell sicherlich auf die Profitabilität, kann sich aber mittelfristig durchaus lohnenswert entwickeln.

Richard (Freitag, 15 September 2023 22:07)

# 112

Man findet das Wesentlich auf der Investor Relations Website (https://www.zeiss.de/meditec-ag/presse-und-aktuelles/pressemitteilungen/2023/quartalskommunikation-geschaeftsjahr-3-2022-23.html):

Kurz gesagt: Gutes Umsatzwachstum, aber rückläufiges EBIT und schwache EBIT-Marge im bisherigen Jahresverlauf

Wesentliche Gründe für das schwache operative Ergebnis: Weiterhin Lieferkettenprobleme, ungünstiger Produktmix, lange Lieferzeiten und strategische Investitionen in Forschung und Entwicklung sowie Vertrieb und Marketing

Solche Rückschläge finde ich bei Qualitätsunternehmen wie Carl Zeiss immer extrem spannend. Es ist weltweit führend in der optischen und optoelektronischen Industrie. Da immer mehr Menschen immer häufiger auf irgendwelche Bildschirme starren, wird dem Unternehmen die Arbeit nicht ausgehen. Problem ist momentan eher, dass man den hohen Auftragsbestand aufgrund von Lieferkettenproblemen nicht so schnell abarbeiten kann, wie man gerne möchte. Außerdem muss man viel investieren und die inflationsbedingten Preisanpassungen werden sich erst mit Verzögerung auswirken

caddy (Freitag, 15 September 2023 22:26)

Danke schön für Eure Meinung. Dann werde ich die Sparrate auf den IE00B3RBWM25 ändern und diesen damit aufstocken.

Pan (Samstag, 16 September 2023 23:05)

Ihr seid euch wahrscheinlich im Klaren darüber, dass reine Divi-Strategien auf lange Zeiträume gesehen evtl. Performance- Nachteile gegenüber Thesaurierern oder Wachstumstiteln haben und habt euch bewusst Divi-Titel zur Motivation ausgesucht.

Zur Titelauswahl würde ich empfehlen zB auch auf die Dave Fish CCC Liste zurück zu greifen (Sucht mal nach der Challengers, Contenders, Champions Liste). Er ist leider schon verstorben aber die Liste wird von anderen DG-Investoren weiter gepflegt. Ich würde mir daraus mehrere US Aktien kaufen und vielleicht 2-3 aus Deutschland von Unternehmen die ihr kennst. Bezüglich der Titelauswahl könnt ihr auch mal nach der "Chowder rule" zB bei Seeking Alpha schauen (bessere Tipps als hier). Insgesamt würd ich nicht zu lange zögern und suchen sondern einfach loslegen, wenn ihr einen günstigen Broker habt.

Christian (Sonntag, 17 September 2023 07:49)

Danke, Richard!

Dass diese Herausforderungen die EBIT-Marge kurzfristig drücken ist nachvollziehbar. Auf lange Sicht sollte die Marge, die im Übrigen immer noch sehr gut ist, aufgrund der Investitionen wieder ansteigen. Verstehe nur noch nicht ganz, weshalb bereits eine Dividende ausgeschüttet wird, erscheint mir einen Ticken zu früh...

Christian (Sonntag, 17 September 2023 08:52)

#115

Bin ich blind oder werden da nur Dividendentitel und keine Wachstumstitel in den Listen angezeigt?

Alexander (Sonntag, 17 September 2023 09:48)

Die Liste von Dave Fish habe ich in der Sidebar verlinkt "Excel Tabelle US Aktien", daher braucht man nicht extra suchen.

Christian, du bist nicht blind :), die Tabelle ist bewusst auf Dividendentitel ausgelegt.

#115 Pan

Das mit den lange Zeiträumen ist so ne Sache. Steht man kurz vor der Rente bzw. hat noch eine Lebenserwartung von 15-20 Jahren, relativiert sich das etwas.

Brocki (Sonntag, 17 September 2023 12:27)

Die Performance an der Börse besteht immer aus Kursentwicklung und Dividende. Ich kann nicht nachvollziehen, inwiefern die Länge von Zeiträumen des Engagements an der Börse eine Begründung liefert auf einen Teil der Performance (z.B.Kursentwicklung) zu verzichten.

Für mich stellt es sich so dar, dass das hierfür angesparte Aktienvermögen plus die gesamten Ertragsmöglichkeiten der Börse die Zusatzeinnahmen in der Verbrauchsphase liefern sollen.

Richard (Sonntag, 17 September 2023 16:49)

#119

Das kommt auf die Strategie an. Wenn einem ein möglichst hoher, stabiler und sicherer Cashflow in der Entnahmephase wichtig ist, investiert am kurz vor Beginn der Entnahmephase möglicherweise eher in Aktien mit höherer Dividende als in Aktien mit geringerer Dividende, die dafür ein höheres Wachstum versprechen.

Brocki (Sonntag, 17 September 2023 17:08)

Das sehe ich nicht so. Warum für den angesprochenen Cashflow nicht auch Kursgewinne nutzen? Der eigentliche Unterschied liegt vermutlich darin, dass Anteilsverkäufe zwangsläufig mit Werteverzehr des Depots gleichgesetzt. Diesen Automatismus gibt es aber so nicht. Da droht eine Denkfalle.

Linda (Sonntag, 17 September 2023 17:53)

Ich denke du denkst da zu linear. Wenn es Mal eine Dekade zu einem schwachen Aktienmarkt kommt, was es in der Vergangenheit schon öfter Mal gab, dann nutzen dir die theoretischen Kursgewinne nichts, da (du wirst das Bild bestimmt kennen) der Hund dem Herrchen einfach Mal 10 Jahre hinterher läuft.

Wenn du dann auf den Verkauf von Anteilen angewiesen bist nützt die theoretische Entwicklung nichts, dann musst du halt auch zu niedrigen Kursen verkaufen.

Die Dividenden sind dazu doch relativ sicher planbar.

In der Coronakrise liefen die Dividenden weiter. Hättest du da Geld gebraucht und Anteile verkaufen müssen, hättest du zu Tiefst Preisen verkaufen müssen.

Bei Corona war das natürlich nur kurzfristig. Lass das Mal paar Jahre so gehen.

Brocki (Sonntag, 17 September 2023 20:00)

# 122

Ich denke, da sind wir unterschiedlich unterwegs.

Zum einen schon grundsätzlich, da ich mir keinen großartigen Kopf darüber machen will, was denn so alles passieren könnte. Da wären den Vorstellungen in jede Richtung aber auch gar keine Grenzen gesetzt. Ich rede übrigens auch von tatsächlich realisierbaren Kursgewinnen, die teilweise in den Verbrauch einfließen, nicht von theoretischen. Warum sollte ich (und wie lange eigentlich?) realisierbare Chancen auslassen, weil - und das ist gewiss theoretisch - möglicherweise zukünftig Verkäufe zu niedrigen Kursen drohen könnten? Und selbst wenn derartige Verkäufe anstehen sollten, wäre das wirklich so tragisch? Ich habe zu Corona-Zeiten Anteile verkauft, auch zu niedrigeren Kursen als vor der Vor-Corona-Zeit. Aber doch nicht zu Tiefstpreisen. Dem läge ja tendenziell und fälschlicherweise die Annahme zugrunde, ich hätte teuer in relativer Nähe der Vor-Corona-Kurse gekauft und dann im gleicher Anzahl zu Corona-Zeiten verkauft. Die aufgelaufenen Reserven der realen Entwicklungen von den jeweiligen tatsächlichen Kaufdaten blieben bei dieser Annahme völlig außen vor.

Und damit wäre ich auch beim zweiten Unterschied unserer Sichtweisen, wie ich vermute. Ich habe kein vordringliches Interesse daran, den Depotwert erhalten, bestenfalls noch steigern zu wollen, obwohl ich bei meiner Entnahmepraxis tatsächlich bisher keine Wertabnahme im Depot habe, eher im Gegenteil. Alexander spricht in # 118 von einer verbiebenden Lebenserwartung von 10 bis 15 Jahren. Dem ist zuzustimmen, zumindest in meinem Alter. Es wird reichen bis dahin, da bin ich sehr zuversichtlich.

Die Zuversicht, dass Dividenden eine relativ planbare Größe sind, finde ich im Grunde genauso viel oder wenig mutig, wie meine Grundeinstellung zur künftigen tendenziell positiven Wertentwicklung der Aktienbörsen. Vielleicht unterscheiden wir uns in dieser Einstellung nicht, tragen dem nur auf verschiedene Weise Rechnung.

42sucht21 (Sonntag, 17 September 2023 21:15)

#115 PAN oder Panklon

Kommt mir bekannt vor. Das liegt daran, dass

der Beitrag 1:1 wörtlich kopiert mein Beitrag ist vom Donnerstag, 11 Mai 2023 16:38 in Alexanders Monatsübersicht April 2023. Damals wusste ich noch nicht, dass sich hier 1 Egomanentroll rumtreibt, der Alexanders Website und das Forum stark in seiner Qualität für alle anderen mindert. Schade, dass er Alexanders Arbeit und seinen Blog nicht dankbar aufnimmt und unterstützen möchte.

Meinen Beitrag vom Mai finde ich aber noch immer richtig und nehme es als kompliment, dass er zumindest bei einem positiv hängen geblieben ist. Danke. Es lohnt aber auch meinen ganzen Kommentar vom Mai zu lesen und nicht nur diesen hier kopierten Teil.

Alles Gute Allen und gute Investitionen.

Richard (Sonntag, 17 September 2023 22:33)

Bei „der Finanzwesir rockt“ soll es demnächst ein (Streit-) Gespräch zum Thema Entnahme- versus Dividendenstrategie geben, wobei Luis Pazos für die Dividendenstrategie „antritt“. Könnte ganz unterhaltsam werden.

Möglicherweise auch bei El Dinero, weiß sich nicht mehr ganz genau. Jedenfalls hat der Finanzrocker es vor kurzem angekündigt

Thilo 38 (Montag, 18 September 2023 08:46)

Die Diskussion, was besser ist in der Verbrauchsphase Dividenden oder Aktienverkäufe bringt nicht viel, da keiner eine Glaskugel hat. Jeder hat hier andere Ansichten, die er gut untermauern kann Am besten jeder fährt so, wie er mit seiner Strategie ruhig schlafen kann. Gäbe es DIE Strategie, dann würde es längst mehr Dividenden- oder Aktienrentner geben.

Pan (Montag, 18 September 2023 08:52)

Ich sehe das etwas anders. Die Dividendenstrategie hat schon einen Vorteil.

Anteilsverkäufe z.B. in der Finanzkrise eliminieren Depotwert

Ich spreche 3 wichtige Dinge an: 1) Sequence-of-returns risk langfristig, 2. verringertes Einkommen kurzfristig, 3. Mindset-Schwierigkeiten.

Das liest man ja öfter - ich halte es persönlich aber eher für theoretisches Problem denn ein praktisches.

Niemand muss ausgerechnet am Abend des 9. März 2020 (Coronacrash) sein Jahreseinkommen ETF-Anteile verkaufen (siehe Liquididätsreserve oben). Dann staffelt man halt oder verschiebt Konsum.

Natürlich ist das Argument ja auch identisch mit der Dividendenstrategie - Nicht re-investierte Dividenden wirken genau wie Anteilsverkäufe.

Deshalb fährt man gerade in Krisenzeiten besser mit der Dividendenstrategie.

Goldjunge (Montag, 18 September 2023 12:58)

#127: Könntest Du "Nicht re-investierte Dividenden wirken genau wie Anteilsverkäufe" bitte näher erklären? Meinst Du damit den Wertverlust einer Aktie am Ex-Tag?

Pan (Montag, 18 September 2023 13:07)

#128

Genau. Vielleicht nicht 100% gleich, aber im Großen und Ganzen schon.

21sucht42 (Montag, 18 September 2023 13:20)

Danke großartiger Pan!

Eichhörnchen (Montag, 18 September 2023 19:11)

Zu #108

Stört Dich die Grösse des Fonds oder die Kursentwicklung? Die Grösse finde ich völlig ok. Da wird ja meist die Regel mindestens 50 besser 100 Millionen zitiert. Der SPDR Global Dividend Aristocrats nimmt beide Grenzen locker. Dass der Kurs deutlich schlechter ist als beim S&P 500 wird daran liegen, dass der Index völlig anders konstruiert ist. Im SPDR Global… fehlen die FANG Aktien, Nvidia und Microsoft komplett. Und die haben ja kräftig zum Kurswachstum beigetragen. Dann hast Du 17% Immobilien (im S&P 500 sind das 2,7%). Die schütten zwar ordentlich aus, waren jedoch -soweit ich da überhaupt im Bilde bin - keine Kursraketen. Daher muss der Kurs schlechter sein. Beim S&P 500 hingegen stört viele „Einkommensinvestoren“ die geringe Ausschüttungsquote von ~1,5 %.

VG

Eichhörnchen

fen (Montag, 18 September 2023 20:05)

#125 Richard. Danke für deinen Hinweis zum Podcast! Ist beim "der Finanzwesir rockt" verfügbar (bei mir seit heute). Mit Luis Pazos (ausschüttungsorientiert) und Georg Wieniger (Entnahmestrategie) als Vertreter der jeweiligen Schwerpunkte. Neben Albert und Daniel.

Pan (Montag, 18 September 2023 20:51)

Die Podcasts sind echt zeitlos. Man kann sie immer wieder hören.

Ich habe Heute nochmal den ersten Podcast mit Daniel aus 2016 angehört. Kommt einem vor wie eine Zeitreise! So wenige Jahre aber so ein riesengroßer, erfolgreicher Unterschied. Da sieht man wieder was stur & stetig relativ einfach möglich ist bzw für viele möglich wäre.

Moaxtl (Dienstag, 19 September 2023 07:20)

Wie immer eine Unterhaltsame Diskussion, danke allen dafür.

Ich persönliche habe Entschieden zweigleisig zu fahren.

Monatlich wird eine fixe Summe in ausschüttende ETFs gespart. Der ETF Anteil am Gesamtdepot beträgt aktuell etwa 25%, wobei diese zur Zeit noch etwa 50/50 in thesaurierend und ausschüttend aufgeteilt sind. Durch die mtl. Sparrate wird der Thesaurierende Anteil prozentual Monat für Monat geringer.

Die anderen 75% des Depot sind in einzelne Unternehmen investiert.

Für mich habe ich hier derzeit eine gute Mischung aus einem kleinen Teil Wachstumsunternehmen (z.B. Amazon) Dividendenwerte (z.B. McDonalds) und Dividendenwachstumswerte (wie HomeDepot, Visa) aufgebaut.

Derzeit besteht das Portfolio aus 20 Einzelwerten, Tendenz für die nächsten Jahre eher steigend.

Wer es noch nicht gelesen haben sollte -> Souverän investieren in Indexfonds und ETFs von Gerd Kommer.

Von der Logik her kann man dem Buch bzw. Herrn Kommer in fast keinem Punkt widersprechen.