Sparquote und Cash

Diesen Monat habe ich 4.000 € gespart, die Dividendeneinnahmen lagen bei 992 € netto.

Die Investitionen beliefen sich auf 11.384 €. Für weitere Käufe stehen mir 20.000 € zur Ver-fügung.

Dividenden

Ich erhielt Dividendenzahlungen mit einer Summe von 992,00 €.

Im Vergleich zum Oktober 2020 (842,45 €) ist das eine Steigerung um 149,55 € oder 17,75 %.

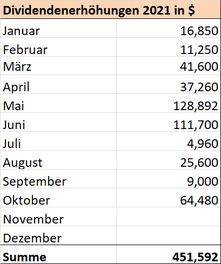

Die Dividendeneinnahmen 2021 liegen bei 9.381,21 €.

Die Zahlungen kamen von:

Aktienkäufe

Ich habe diesen Monat 5 Käufe durchgeführt und die Investitionssumme liegt bei 386.991,69 €.

Auf Sicht von 12 Monaten erhöhen sich meine Dividendeneinnahmen um 331,20 $ oder ca. 210 € netto.

Aktienverkäufe

Diesen Monat habe ich keine Aktien verkauft.

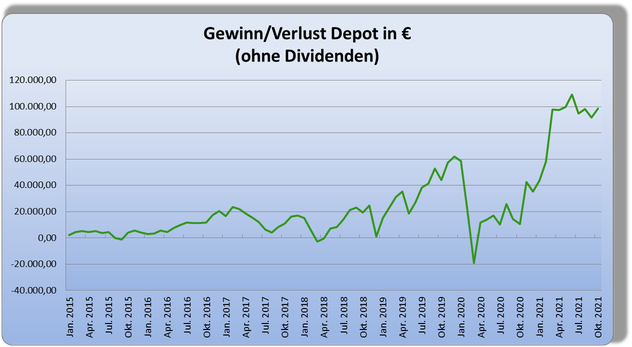

Depotentwicklung

Die Depotentwicklung ist für mich nicht sonderlich wichtig, zumal sie durch die ständigen Zukäufe und evtl. Verkäufe noch verfälscht wird. Weiterhin kommt es darauf an, wann ich in mein Depot schaue und welcher Börsenplatz von OnVista zur Kursversorgung herangezogen wird. Man kann aber dennoch eine allgemeine Entwicklung ablesen und letztendlich kommt es auf ein paar Euro nicht an.

Sonstige Einnahmen brutto

Keine.

Planung nächstes Monat

Ich plane 4 Nachkäufe und die Dividendeneinnahmen sollten bei ca. 1.000 € liegen.

Was war sonst noch?

Die aufmerksamen Leser werden vielleicht eine Diskrepanz zwischen den Daten beim Depotstand und meiner Übersicht festgestellt haben. Ich lade den Depotstand als CSV-Datei runter und füge die Daten in eine Excel-Vorlage, um diese optisch entsprechend darzustellen. Die Kaufdaten incl. Gebühren erfasse ich in einer eigenen Excel-Tabelle, eben so, wie der tatsächliche Geldfluss stattfindet. Bei den REITs z. B. bekommt man regelmäßig Stornierungen und Gutschriften, da am Jahresende die Mitteilung rausgeht, was tatsächlich Gewinnausschüttung und was Rückerstattung vom Eigenkapital ist. Bei einer Rückerstattung wird von der Bank das investierte Kapital reduziert ausgewiesen, was durchaus korrekt ist. Onvista berücksichtigt nicht die Kaufgebühren von Aktien, sondern weist den tatsächlichen Kaufpreis aus. Das wird zwar bei einem Verkauf steuerlich berücksichtigt, verstehe ich aber nicht ganz, da für mich Gebühren zur Investition gehören. Vergleicht man Daniel Archers Midland, so steht bei mir als Kaufwert rd. 10.000 € in der Übersicht und bei der Bank 13.000 €. Hier ist mir ein Fehler unterlaufen, der ausgesprochen ärgerlich ist.

Was ist passiert?

Bei Onvista hat man die Möglichkeit eine sogenannte Quickorder aufzugeben. Es wird nicht eine Ordermaske wie sonst üblich genutzt, sondern man kann aus der Depotübersicht direkt die Aktie auswählen. Es werden lediglich die Anzahl der Aktien und der Börsenplatz eingegeben, dann muss innerhalb von 3-4 Sekunden die Orderaufgabe bestätigt werden, ansonsten verfällt die Order und sie ist neu einzugeben. Ziemlich praktisch, wenn man eine bestimmte Aktie nachkaufen möchte. Der Nachteil ist, dass bei einer Fehleingabe keine Korrektur mehr möglich ist und die Order sofort ausgeführt wird. Und hier nahm das Übel nun seinen Lauf.

Ich hatte vor, mir 60 Aktien von Daniel Archers Midland zu kaufen und hätte damit 250 Aktien bei einer Investition von rd. 10.000 € im Depot. Irgendwie war ich abgelenkt und ich gab 250 statt 60 in das Feld ein und bestätigte flux. Tja, da kam die Meldung, dass die Order ausgeführt worden war und meinem Konto 13.000 € belastet werden. Nun hatte ich statt 250 Aktien 440 Anteile im Depot. Ohne nachzudenken, verkaufte ich sofort wieder 190 Aktien, um nur die ersehnten 60 Aktien zu behalten. Ich ärgerte mich etwas, da ich bei einem Verkauf die Gebühr und den Spread in den Sand gesetzt habe. Später dämmerte mir, dass das FiFo-Prinzip bei einem Verkauf gilt. First in – First out. Autsch, ich war mit ADM deutlich über 2.500 € im Plus, ich musste also auch noch Steuer zahlen, da ich keine Verlustvorträge mehr habe. Bei rd. 3.000 € Gewinn für die zuerst gekauften Aktien waren das immerhin rd. 800 € Steuer. Eine teure Unaufmerksamkeit! Wäre ich mit dieser Position im Minus gewesen, hätte ich mir zumindest den Buchverlust im Steuertopf gesichert. Ändern kann ich es nicht mehr und es nützt auch nichts, sich deswegen zu ärgern.

Ich musste mir überlegen, wie ich das alles für meine persönliche Übersicht in Excel darstelle. Kaufmännisch korrekt wäre es, den Kauf und Teilverkauf mit Steuer etc. ordentlich zu buchen, mit dem Ergebnis, dass ich statt 250 Aktien letztlich doch nur 190 im Depot hätte und statt 7k nun 10k investiert hätte. Psychologisch ganz schlecht. Weiterhin hätte ich den Gewinn von 2k an anderer Stelle aufführen müssen, wozu ich auch keine Lust hatte. Letztlich habe ich mich ganz unkorrekt entschieden, den ursprünglichen Kaufpreis der 190 Aktien zu belassen und die 60 neuen Aktien mit ihrem Kaufpreis hinzuzurechnen, mit dem Ergebnis, dass ich 250 Aktien und 10k Investition habe, wie es geplant war. Dafür hat sich lediglich am Cashbestand etwas geändert. Psychologisch tragbar und in 10 Jahren fragt da niemand mehr nach. Deswegen steht bei der Bank 13.000 € und in meiner Übersicht 10.000 €. Manchmal muss man sich selber belügen, wenn es die Psyche verlangt. Trotz der ärgerlichen Umstände fühle ich mich mit dieser Sichtweise wohl und bleibe im Plan.

Ich werde künftig wieder besser aufpassen und mich weniger von der Routine leiten lassen.

Alf (Sonntag, 31 Oktober 2021 14:57)

oh manno, das tut mir leid. So etwas habe ich mir nun wirklich nicht vorstellen können, bei den Zahlenbetrachtungen.

Naja, wie Du ja schreibst, nun ist es geschehen. Also Mund abwischen und weiter machen.

Wünsche Dir einen schönen Novemberstart.

LG Alf

AlKi (Sonntag, 31 Oktober 2021 16:06)

Kleiner Funfact: GOOD hat die Dividende seit Oktober von 0,12515 $ auf 0,125275$ erhöht. Das sind 0,9 $ Mehrdividende im Jahr.

Patrick (Sonntag, 31 Oktober 2021 16:18)

Hallo Alexander,

Puh. Das ist echt ärgerlich. So schnell kann es passieren. Ich vermute, dass solche kleinen Unachtsamkeiten jede/r schon Mal mitgemacht hat. Das einfachste Beispiel dafür ist bestimmt Merck & Co und Merck KG.

Da es dich sicherlich finanziell nicht in den Ruin getrieben hätte, wäre ein halten der gesamten Adam-Aktien keinen Option? Ich weiß, dass du eine gewisse Zielgröße pro Position anstrebst, aber ich denke bei Archer Daniels hätte man mit 440 Aktien langfristig keinen Fehler gemacht.

Kopf hoch, dein Depot ist dennoch richtig Klasse.

Gruß aus Oldenburg, Patrick.

Roberto (Sonntag, 31 Oktober 2021 17:37)

Hallo Alexander,

das ist echt krass, was Dir da passiert ist. Als ob es nicht schon schwer genug ist, im aktuellen Hype kluge Anlageentscheidungen zu treffen, muss man auch noch diesen Steuerwahnsinn im Hinterkopf haben und vor jedem Verkauf um 3 Ecken denken. Es wäre wünschenswert, dass sich die FDP in der Ampel mit ihren Vorstellungen zur Wiedereinführung der Spekulationsfrist (ab 3 Jahre Haltedauer) durchsetzt. Dann hättest Du statt 800 Euro bei Archer-Daniels-Midland überhaupt keine Steuern gezahlt. Von mir aus können sie die Spekulationsfrist auch auf 10 Jahre ausweiten. Alles was dem langfristigen Vermögensaufbau und der Altersvorsorge dient und der kurzfristigen Zockerei einen Riegel vorschiebt kann ich nur gutheißen. 2 Beispiele aus meiner eigenen Erfahrung zum Thema Steuerwahnsinn: Beim Spin-Off Siemens / Siemens Energy 2020 im Verhältnis 2:1 wurden am Tag der Abspaltung 33 Prozent des Anschaffungswertes von Siemens auf Siemens Energy übertragen. Plötzlich hatte ich Siemens Energy mit einem Anschaffungswert von 70 Euro und einem Börsenkurs von 22 Euro im Depot. Beim Verkauf von Siemens Energy habe ich also einen riesigen Aktienverlusttopf, während beim Verkauf von Siemens jetzt exorbitante Gewinne und Steuern anfallen würden. Wer sich so etwas ausdenkt kann nicht bei Sinnen sein. Beispiel 2 ist Alibaba, welche ich eigentlich für die Ewigkeit gekauft hatte. Da China sich verweigert, die Bilanzen seiner in New York gelisteten Unternehmen nochmals extern entsprechend den SEC-Richtlinien in den USA prüfen zu lassen besteht die Gefahr des Delistings für das Jahr 2023. Die gehaltenen ADRs von Alibaba wären dann nicht mehr handelbar und wertlos. Deshalb habe ich mich schon eine ganze Weile mit dem Gedanken beschäftigt, die ADRs zeitnah zu verkaufen und die Original-Aktie in Hongkong (Zweitlisting) neu zu erwerben. Das konnte ich jetzt realisieren, da der Aktienkurs auf mein Einstiegsniveau bei 150 Euro zurückgekommen ist. Würde der Kurs noch auf dem Hoch bei 280 Euro notieren hätte ich die Anteile bis 2023 zwangsliquidieren müssen und der Kursgewinn wäre mit 36 Euro versteuert worden. Ich hätte also dann beim Neukauf über die Börse in Hongkong 14 Prozent weniger Anteile erhalten als ich ursprünglich im Depot hatte. Es wird Zeit, dass dieser Steuerwahnsinn ein Ende findet und der langfristig orientierte Anleger wieder belohnt wird, so wie dies vor 2009 schon einmal Bestand hatte. Auch die Regelung, dass bei einem Teilverkauf die zuerst erworbenen Anteile veräußert werden entbehrt jeder Logik.

Gruß Roberto

Udo (Sonntag, 31 Oktober 2021 18:06)

Hallo Alex, das ist natürlich ärgerlich. Insbesondere die 800 Euro Steuern schmerzen natürlich. Den Fehler könntest du aber doch rein theoretisch wieder ausbügeln, wenn du z.B. Altria oder BAT verkaufst. Dann müssten dir die Steuern wieder gutgeschrieben werden. Anschließend kaufst du die Werte wieder zurück. Dann müssten eigentlich nur die Gebühren „verloren“ sein, oder liege ich da falsch?

Lutz (Sonntag, 31 Oktober 2021 18:19)

Hallo Alexander, der Fehlgriff tut mir wirklich sehr leid. Wie hätte ich mich geärgert... Es spricht aber für Dich und Deinen Blog, dass Du dieses so offen und ehrlich kommuniziert. RESPEKT! Das schaffen nicht viele. Beste Grüße Lutz

Gerry (Sonntag, 31 Oktober 2021 19:13)

Hallo Alexander;

da wurden durch einen dummen Fehler also fast die Dividenden eines ganzen Monats verbraten!

Da würde ich es genauso machen wie Udo (#5) schon geschrieben hat, und mir mit einem Sell/ Re-buy von B.A.T. das Geld wiederholen. Dann haben die Verluste bei BAT wenigstens noch was positives beigetragen.

Die Wiedereinführung der Spekulationsfrist wäre eigentlich allerlängst überfällig, aber ich ahne schon, dass das dem alten Sparbuch-Schlumpf Olaf ein Dorn im Auge ist.

-R- (Sonntag, 31 Oktober 2021 19:53)

Hallo Alexander,

ich würde da auch wie von Udo beschrieben vorgehen. Mir ist letztes Jahr auch ein steuerlicher Fehler unterlaufen. Ich hatte einen Goldminenaktien-ETF auf zyklischen Hoch mit hohen Gewinn verkauft, dabei aber nicht bedacht, dass dies steuerlich ein separater Verusttopf ist und keine Verrechnung mit dem ausreichend gefüllten Aktien-Verlusttopf erfolgt. Danach hatte ich die einzige ETF-Position mit nennenswerteren Minus verkauft und wieder zurückgekauft. Die nach ein paar Tagen automatisch erfolgte steuerliche Gutschrift hat das dann zumindest abgemildert.

Grüße.

-R-

mrtott.blogspot.com (Montag, 01 November 2021 09:27)

Hallo Alexander,

zu nächst einmal Glückwunsch zu deinen Dividenden. Die Vierstelligkeit wurde zwar knapp verfehlt, dafür hast du aber ein breit diversifiziertes Portfolio mit gut wachsenden Einnahmen.

Dein versehentlicher Kauf kann leider immer mal passieren, aber deine Reaktion darauf war dann wohl doch etwas übereilt. Ich hätte an deiner Stelle wohl die "zu viel" gekauften Aktien gehalten, da das Unternehmen grundsätzlich solide ist und zu deiner Strategie passt. Natürlich hättest du deine Regel verletzt, aber durch weitere Investitionen in der Zukunft hättest du hier Anpassungen vornehmen können.

Toll finde ich, dass du ganz offen alles darstellst und deine Gedanken teilst.

Meinen Vorrednern kann ich mich nur anschließen - die Wiedereinführung der Spekulationsfrist (Kryptowährung hat die ja noch) ist echt überfällig. Zudem möchte ich ergänzen, dass der Sparer-Pauschbetrag (801 / 1602 €) ganz dringend signifikant erhöht werden muss!

Dir weiterhin viel Erfolg beim Investieren

&

viele Grüße,

MrTott (Chris)

Ddorfer (Montag, 01 November 2021 10:31)

Mahlzeit Alex,

das Schitt halt mal happens ist eben so. Ein Hoch auf deine Ehrlichkeit!!

Ansonsten: Bleib gesund - den Rest schaffst schon allen ;-)

Beste Grüße

Chris (Montag, 01 November 2021 11:26)

Hallo Alexander,

ärgerlich, das ist absolut nachvollziehbar. Allerdings wird dir glaube ich so etwas nicht wieder passieren. Der Lerneffekt ist somit vorhanden, auch wenn dieser, wie meist, schmerzhaft ist und auch noch Geld kostet.

Jetzt zu der positiven Seite. Dein Depot wird bald die 500 TEUR erreichen, das ist eine beeindruckende Höhe und dazu kommt noch der regelmäßige Cashflow, welcher Monat für Monat relativ gleichbleibend ist. Halte eher an diesen positiven Punkten fest ;-)

Viele Grüße

Chris

Alexander (Montag, 01 November 2021 14:32)

Moin zusammen,

wegen dem steuerlichen Verlust mache ich mir keine Gedanken, das heisst ich schlafe deswegen nicht schlecht.

Einige Aktien mit Verlust zu verkaufen und zurückzukaufen, habe ich mir auch schon überlegt. Ich habe dieses Jahr etwa 11.000 € Steuer bezahlt. Leider wird bei Onvista nicht ausgewiesen, was Dividenden und was aus dem Verkauf von Aktien kommt. Aber überschlägig kann ich das selber. Bei 9.400 € Nettodividenden sind das grob 12.750 € brutto (ohne Freibetrag), demnach fallen etwa 3.350 € Steuer auf die Dividendenerträge und 8.050 € auf Aktienverkäufe. Ich müsste also rund 8.000 € Verluste realisieren und würde ca. 2.100 € Steuer gutgeschrieben bekommen. Die bezahlte Steuer wird leider nicht ins nächste Jahr übernommen, daher wäre hätte das durchaus einen gewissen Charm. Einzig meine Depotübersicht würde darunter "leiden", schlecht für die Psychologie^^ Aber was zählt mein Ego an der Börse? Eher nichts :)

#Patrick (3)

440 Daniel Archers Aktien würden 20k binden, das wäre mir doch etwas zu viel. Langfristig vielleicht nicht schlecht, aber wer weiß das schon?

#Roberto (4)

Es gab sogar schon die Überlegung, wieder eine Spekulationsfrist einzuführen, ähnlich wie bei Immobilien. Bin ich voll bei dir. Ob das 3, 5 oder 10 Jahre sind. Kann ich damit leben. Man wird auch durch die Inflation bestraft. Hätten wir z. B. 10% pro Jahr, dann muss man irgendwann Gewinne versteuern, obwohl die Kaufkraft vom Erlös niedriger als zum Kaufzeitpunkt ist. Eigentlich ermuntert die jetzige Regelung mehr zu handeln als langfristig anzulegen.

#Udo (5)

Ich meine, du liegst richtig. Ich könnte das mit einem kleinen Verkauf testen. Ich hatte die Situation schon lange nicht mehr. Die nachfolgenden Kommentare bestätigen das ja.

Danke allen und viele Grüße

Alexander

PS: Ich verkaufe mal eine Position mit Verlust :) Die 15 € Gebühren halte ich aus^^

Daniel (Montag, 01 November 2021 18:51)

Hallo Alexander,

kurze Frage zur Höhe der Oktober Dividenden. Ganz oben steht 2 mal 922Euro und in der Einzelaufzählung als Summe 992. Grob überschlagen sollte es der höhere Betrag sein, oder ist in der Tabelle ein Fehler?

Ansonsten presch ich mal voraus. Nachdem ich letzten Monat deine Aussage gelesen hatte: "Es werden noch einige Monate unter 1.000 € folgen..." wollte ich eigentlich gleich darauf einen Kommentar/ Glückwunsch hinterlassen. Da ich jetzt seit ein paar Jahren mitlese ist mir mit der Zeit doch aufgefallen, dass du ganz leicht zu Untertreibungen neigst! :) Und das jedes Jahr aufs Neue :)

Also herzlichen Glückwunsch im Voraus!!!!!!!!

Meine Voraussage: das war der letze Monat unter 1000 Euro. Du hast nach deinen Verkäufen jetzt erfolgreich 40.000 in 4 Monaten reingebuttert. Der Dollar hat sich über die letzten Wochen auch in die richtige Richtung entwickelt und ist stärker geworden. Bei jetzt 1,15 bis 1,16 ist er rund 4% stärker geworden. Bei 1000 Euro Dividende macht das schon an die 40 Euro mehr aus, oder nich? Also ich merks bei meinen letzten Eingängen schon. Auch wenn meine Beträge kleiner sind als deine. Und nachdem Aug und Sep bei dir über 1000 lagen, gibts für mich keinen Grund anzunehmen, dass Nov und Dez weniger haben sollten. Januar ist ein neues Jahr und ein neuer Freibetrag. Glaube Lindner sagte vor kurzem dass der Freibetrag von 801 auf 1000 hochgehen soll. Wenns schon ab nächsten Jahr gilt, haste im Jan auch noch mal 50Euro gespart. Es läuft also alles auf über 1000 hinaus. Hast du daran irgendeinen Zweifel? Also Glückwunsch nochmal. Dein ursprünglichen Ziel ist erreicht. Und bei 1000 im Monat wärs mein persönliches auch. Mal gucken wie langs bei mir noch dauert. :) Weiterhin Glück auf!

Markus (Dienstag, 02 November 2021 09:44)

Wo es gerade auch um SpinOffs geht. Der IBM-Spinoff erfolgt morgen nach Börsenschluss. Wie geht man damit wohl am besten um? Halten, vorher verkaufen und nach dem Spinoff zurückkaufen, verkaufen und erstmal die neue Dividendenpolitik beider Unternehmen beobachten?

Ich bin völlig unschlüssig....

Delura (Jürgen) (Dienstag, 02 November 2021 11:21)

Hallo Alexander,

Glückwunsch zu Deinen Prima Divi Einnahmen ! Ich hatte im Oktober 885€ netto, Du hast mich mal wieder knapp geschlagen...aber es sei Dir gegönnt ! Und zu Deinem Versehen, so was ähnliches ist mir mal 2014 bei der Fussball Weltmeisterschaft nach dem 7:1 Wahnsiegssieg unserer Truppe gegen Brasilien passiert.

Ich hatte 30 Südzucker Aktien im Depot und wollte die verkaufen und nach Ausführung der Aktion hatte ich dann 60 Südzucker..... Na ja, ich konnte es verschmerzen - Weltmeister geworden sind wir dann ja trotzdem. Aber ich war so (high on emotions) das ich statt verkauft- gekauft hatte....

#14 Markus - Ich halte meine IBM, hab schon eine kleine Rückstellung gebildet für die wahrscheinlich zu zahlende Kyndryl (KAP)Steuer und dann schaue ich mal. Ich habe bislang (relativ) gute Erfahrungen mit Spin-Offs gemacht. Normalerweise gibt es bei den Dingern meistens einen kurzfristigen Drawdown, aber nach Zeitraum X geht es in die andere Richtung (also) aufwärts. Ich persönlich würde einen fiktiven Zielkurs für Kyndryl auswählen und dann zum Zeitpunkt Y wieder verkaufen. Just my two cents...

Glück Auf an alle Investoren !

Alexander (Dienstag, 02 November 2021 16:54)

Hallo Daniel,

Excel hat recht, waren 992 € und nicht 922 € Dividende. Ich habe es gleich ausgebessert. Beim Schreiben und nochmaligen durchlesen kann einem sowas durch die Lappen gehen. Danke für den Hinweis.

Stimmt, ich bin manchmal etwas übervorsichtig, hat aber den Vorteil, dass ich regelmäßig positiv überrascht werde :) Die 1.000 € sollten jetzt regelmäßig kommen, solange der Dollar mitspielt. Es kann nur sein, dass eine Dividendenzahlung ins nächste Monat rutscht, aber im Quartalsschnitt sind die 1k "sicher".

Hallo Markus,

also der Zug IBM ist abgefahren, die relevanten Daten (Mehrzahl von Datum) sind bereits Geschichte. Ich habe für mich entschieden, ich schau mir das in Ruhe an und entscheide im Laufe des nächsten Jahres.

Hallo Jürgen,

danke dir, dass du es mir gönnst (lach).

Wenn man 500 mal kauft, kann schon mal ein Fauxpas passieren. Damit muss man leben.

@all

Gestern meine Altria verkauft, über 500 € Steuer gut gemacht und heute zurückgekauft. Werde ich noch mit anderen Aktien machen. Warum die Steuer herschenken?

Details nächsten Monatsbericht.

fen (Mittwoch, 03 November 2021 07:25)

Hallo Alexander,

Wieder ein tolles Ergebnis und Glückwunsch auch von mir an dich!!

Zudem für mich als Leser auch wieder interessant bzw. "lehrreich" - Danke für deine Offenheit! (dein "Archer-Dilemma")

Vielleicht hat es am Ende sogar etwas Gutes, mit der Entdeckung des aktiven Instruments und der zwischenzeitlichen Realisierung von (steuermindernden) Verlusten? ;-)

Wenn auch total naheliegend, war es mir bisher auch noch nicht so bewusst. Daher sehr interessant!

Bei IBM bin ich übrigens am Ende auch dabei geblieben. Werde dort die Entwicklung aber auch weiter beobachten und ggf. aktiv.

Grüße und allen weiterhin gutes Gelingen & viel Erfolg!

DividendenSparer (Mittwoch, 03 November 2021 09:00)

Hallo Alexander,

mal wieder ein beeindruckender Monatsbericht von dir. Was ich besonders bemerkenswert finde, ist die Steigerung von knapp 18%, die du bei diesem relativ großen Depot immer noch hinlegen kannst. Hut ab!

Viele Grüße

Mike

Alexander (Mittwoch, 03 November 2021 17:15)

Hallo fen,

wegen ein paar Euro hätte ich es mir nicht überlegt, Buchverluste in reale Verluste zu verwandeln. Hat auch viel mit Psychologie zu tun. Aber da bin ich jetzt über meinen Schatten gesprungen und mache etwas Window-Dressing zum Jahresende ;)

Hallo Mike,

das wird künftig weniger werden, da ich weniger spare (es stehen einige Ausgaben am Haus an und ich will mal wieder in den Urlaub) und es mir nicht mehr so wichtig ist, ob ich das Depot in 24 Monaten oder 36 Monaten fertig habe.

Grüße

Alexander

PS: Heute BAT verkauft und morgen hole ich sie wieder heim.

MarcoZ (Donnerstag, 04 November 2021 07:03)

Hey Alex,

läuft wie immer würd ich sagen, so unnötige Aktionen mit der Steuer sind schon immer Wahnsinn gell...

Dass uns Kleinanlegern aber es auch so schwer wie nur möglich gemacht wird ist schon unfassbar, Steine im Weg wo man nur hinschaut.

Ob es die Spekfrist ist, die NUR und komplett auf uns abzielt oder der Freibetrag oder die Steuersache die kompliziert ist das es nur so pfeift. Da wird man angehalten sich als Bürger privat um seine Finanzen zu kümmern und dann nur sowas. Einfach unfähige und uninteressierte Politiker an jeder Ecke, man könnte wirklich meinen man soll ja abhängig vom Staat bleiben und es soll einem so schwer wie möglich gemacht werden!

Der Freibetrag ist ja wirklich nur interessant für Kleinanleger und ob 801 oder null wäre auch schon egal, der müsse mal auf 8000-9000€ steigen, das der Bürger auch wirklich mal was davon hat!

gruß marco

Alexander (Donnerstag, 04 November 2021 17:24)

Hallo Marco,

dem ist nichts hinzuzufügen.

Grüße

PS: BAT zurückgekauft und 780 € Steuergutschrift erhalten ;)

Udo (Donnerstag, 04 November 2021 21:19)

Sehr gut Alex. Freut mich, dass es geklappt hat.

VG

Dividende-um-Dividende (Freitag, 05 November 2021 16:15)

Hallo Alexander,

Glückwunsch zu dem -wieder einmal- starken Ergebnis! Insbesondere auch was deine Gesamt Dividenden-Einnahmen für das Jahr 2021 angeht. Fünfstellig netto ist schon ein Betrag, der viel Flexibilität und Freiheit mit sich bringt. Das ist jedenfalls mein nächstes Zwischenziel :-). Dieses Jahr rechne ich mit ca. 8.000 € an Dividenden Einnahmen, womit das Ziel in immer greifbarere Nähe rückt...

Bei deinen Käufen gefallen mir Archer-Daniels Midland und Texas Instruments am besten. TXN habe ich auch mit einer kleinen Position im Portfolio, allerdings ist der Kurs auch ziemlich in die Höhe geschossen, so dass ich mich im Chipsektor bei Nachkäufen für Broadcom entschieden habe (aber auch nicht mehr wirklich günstig).

Bei Archer Daniels Midland finde ich die Entwicklung spannend, dass das Unternehmen in den Zukunftsmarkt "Clean Jet Fuel" einsteigt... leider (noch) nicht im Portfolio...

Was machst du eigentlich wenn dein Portfolio "fertig" ist? Hörst du dann auf zu investieren? - Ich habe mir darüber auch schon mal Gedanken gemacht, kann mir aber nicht vorstellen, das Investieren aufzuhören, es macht einfach zu viel Spaß :-). Einen Teil der Erträge werde ich später sicher für die "schönen" Dinge im Leben verwenden, aber bis dahin ist noch Zeit und die Erträge dann hoffentlich so hoch, dass auch Raum für Re-Investitionen bleibt...

Wünsche Dir weiter viel Erfolg !

Viele Grüße,

Susanne

Alexander (Freitag, 05 November 2021 16:44)

Hallo Udo,

danke :)

Hallo Susanne,

wenn ich fertig bin, dann höre ich tatsächlich auf zu investieren. Ich habe keine Kinder und sollte am Ende des Lebens noch Geld über sein, dann bekommt der Staat ziemlich viel vom Erbe. Also gebe ich die Erträge lieber aus und leiste mir Annehmlichkeiten wie Urlaube, Wellness etc. Wenn alles klappt, höre ich in 5 Jahren mit dem Arbeiten auf und brauche dann die Dividenden, um meinen Lebensstandard zu halten. Ich rechne etwa mit 40% vom jetzigen Netto-Einkommen als Rente und nebenbei will ich nicht arbeiten. Da wird die Luft zum Investieren etwas dünn. Wenn meine Kapitalanlagen meine Fix- und Lebenshaltungskosten decken, habe ich mehr erreicht, als ich mir vor 10 oder 20 Jahren erhofft hatte. Meine Rente ist dann quasi mein freies Taschengeld. Da macht es keinen Sinn, weiter zu investieren. Lieber fahre ich 10 mal in den Urlaub, als nochmals 100k zu investieren und 300 € im Monat zusätzliche Erträge zu haben.

Viele Grüße

Alexander

Michel (Samstag, 06 November 2021 20:46)

Bzgl. Aktien mit Verlust verkaufen und dann kurz drauf wieder einkaufen:

Wie seht Ihr das Thema Gestaltungsmissbrauch in Hinblick auf die Kapitalertragsteuer?

Es gibt ja wohl Gerichtsurteile, die die Anlegerrechte stärken, aber man liest auch immer wieder, man möge zwischen Verkauf und erneutem Kauf eine Schamfrist einhalten. Da ist dann von einem halben Jahr die Rede...

Ddorfer (Samstag, 06 November 2021 22:15)

Ja Mahlzeit,

also mit Verlusten kenne ich mich aus ;-)

Hab da noch nie nichts von 6 Monaten gelesen?! Wenn du das immer wiede rliest... magst mir da wohl sagen, wo du das gelesen hast??

Beste Grüße

Alexander (Sonntag, 07 November 2021 10:43)

Hallo Michel,

ich sehe da keine Probleme. Es gab da mal vor 2009, als es noch die einjährige Spekulationsfrist gab, verschiedene Diskussionen. Hier haben viele Aktien verkauft und Verluste realisiert, wogegen sie die Gewinne steuerfrei nach einem Jahr mitnahmen. Jetzt läuft es für das Finanzamt neutral raus. Sollten die zurückgekauften Aktien irgendwann mit Gewinn verkauft werden, zahlt man die Steuer wieder. Außerdem ist das Finanzamt gnadenlos. Der Gewinntopf wird am Jahresende auf Null gesetzt und die steuerfreien Gewinne aus 2009 hat man irgendwann auf 100k beschränkt. Das ist auch nicht in Ordnung. Ich habe ja 1 Tag Schamfrist eingehalten^^

Im Übrigen bekommt das Finanzamt das gar nicht mit, da die Banken die Steuern bei einem Verkauf/Kauf dem Finanzamt pauschal und nicht personenbezogen mitteilen. Mit der pauschalen Besteuerung brauchen die Meisten keine Steuererklärung machen, somit ist das nicht kontrollierbar und würde nur einzelne Anleger, die eine Steuererklärung abgeben, treffen (Thema Steuergerechtigkeit). Wäre auch schwierig, da es Daytrader gibt. Die handeln ein Finanzprodukt mehrmals am Tag, da wäre Daytrading defacto illegal.

Grüße Alexander

Tim (Sonntag, 07 November 2021 21:07)

Hallo Alexander,

herzlichen Glückwunsch zu deinen stetig wachsenden monatlichen Dividendenerträgen. Es ist echt beeindruckend, wie du in den letzten Jahren ein solches Nebeneinkommen durch Dividenden aufbauen konntest. Ich würde mich freuen, wenn irgendwann noch einmal ein Update zu deinem Blogartikel vom 18. Oktober 2020 (MSCI World ETF vs. Dividendendepot) erscheinen würde. Ich vermute, dass dieses Update viele Mitleser ebenfalls interessieren würde.

Viele Grüße

Tim

Alexander (Dienstag, 09 November 2021 16:46)

Hallo Tim,

ich schau mal, dass ich das hinkriege. Ich habe die alte Excel-Tabelle noch, da sollte der Aufwand in Grenzen bleiben.

Grüße Alexander

PS: Gleich mal Steuer auf den Spin Off von IBM abgedrückt^^

Atze64 (Mittwoch, 10 November 2021 10:05)

Hallo,

Danke für den Tipp mit der Kompensation von Verlust und Gewinn. Ich habe das auch gerade praktiziert und meine Steuern zurück bekommen. Leider Consorsbank und satt Gebühren bezahlt. Ich bin das Ganze jedoch nicht durchdacht angegangen, sonst hätte ich eine kleine Position mit viel Verlust gewählt anstatt eine große Position mit dem gleich Verlust. Finger waren wieder schneller als Hirn.

Werden REIT's beim Verkauf den Aktien gleich gestellt? Ich meine in Sachen Verlust/Gewinn-Kompensation??

Grüße

Dietmar

Alexander (Mittwoch, 10 November 2021 17:44)

Hallo Dietmar,

bei REITs kommt es auf das Herkunftsland an. In deutsche REITs gelten als (meistens) Aktien, also ja.

US-REITs werden oft mit Fonds gleichgesetzt und hier erfolgt dann möglicherweise die Verrechnung mit den Kapitalgewinnen aus Dividenden. Seltsam? Ja, verstehe ich auch nicht. Da herrscht große Uneinigkeit. Notfalls muss man das über die Steuererklärung machen. Beim BFH sind noch Klagen gegen dieses Vorgehen offen. Ich habe daher meinen SDIV erstmal behalten und warte ab. Ich bin da eher etwas vorsichtiger.

Grüße

Alexander

-R- (Mittwoch, 10 November 2021 18:23)

Hallo zusammen,

die steuerliche Behandlung von ausländischen Reits erscheint mir durchaus vorteilhaft. Ausländische Reits werden (wie Fonds/ETF) dem Allgemeinen Verlusttopf zugeordnet. Ich habe diese Woche einen US Reit verkauft, um die 2021 gezahlten Steuern auf Dividenden zu reduzieren. In Form einer automatischen Steuergutschrift aus Verlustverrechnung wurden mir so quasi Steuern auf Dividenden wieder gutgeschrieben. Der Vorteil beim Allgemeinen Verlusttopf ist zudem, dass Verluste grundsätzlich auch mit Aktiengewinnen aus dem Aktientopf verrechnet werden können. Andersrum geht dies dagegen nicht, normale Aktienverluste können nicht mit Dividenden verrechnet werden.

Grüße.

-R-

berny (Mittwoch, 10 November 2021 20:16)

Nabend :)

@-R-

Gilt das für alle deutschen Broker, die auch die Steuerverrechnung automatisch mit übernehmen, gleich?

@Alexander

Was ist SDIV?

-R- (Mittwoch, 10 November 2021 21:56)

Ich bin kein Steuerexperte. Aber nach meinem Verständnis sind die allgemeinen Regeln für die Verlustverrechnung innerhalb eines Topfes bzw. zwischen den Töpfen nicht vom Institut abhängig, sondern ergeben sich so aus der deutschen Steuergesetzgebung. Ob jedoch wirklich alle ausländischen Reits immer gleich klassifiziert werden bzw. ob alle deutschen Broker Reits gleich klassifizieren, weiß ich nicht. Ich hatte es mir so vorher angelesen (Klassifizierung analog Fonds, Allgemeiner Verlusttopf) und bei Consorsbank hat es in diesem Fall auch problemlos funktioniert.

Alexander (Donnerstag, 11 November 2021 16:47)

Hallo zusammen,

die Broker sollten das problemlos machen, die Regeln sind eigentlich bekannt, aber wie -R- schreibt, blicken das manche nicht immer und dann geht der Ärger an. Den Leuten das zu erklären ist nicht immer einfach. Ich hatte schon mal eine Mail bekommen, sie seien keine Steuerberater und ich müsste mir anderweitig Hilfe suchen. Hallo? Die haben was falsch gemacht und haben meine Mail nicht verstanden. Daher bin ich vorsichtig.

@berny

SDIV ist das Börsenkürzel von meinem Fonds: Global X SuperDividend ETF

Grüße

Alexander

Anton (Freitag, 12 November 2021 09:39)

@Roberto #4

Bzgl. Alibaba Tausch ADRs gegen „normale“ Aktie - würde der Kurs deutlich über deine Einstiegsniveau steigen, hast du mit den Steuern recht. Dies führt zu weniger Anteilen.

Wenn du einen Tausch vorhast, ware es nicht noch besser gewesen, mit Verlusten zu verkaufen? Du hättest die gleiche Anzahl an Anteilen und würdest noch deinen Verlusttopf füttern, was wieder dir bei potentiellen steuerfreien Gewinnmitnahmen behilflich wäre.

Michael (Freitag, 12 November 2021 11:24)

Servus Alexander,

2 Fragen hätte ich an dich:

1. Zu Pepsi und Coca-Cola - hier bist du ja schon mit 10k deinen Investplan erreicht; jedoch, wenn du diese Werte noch nicht im Depot hättest, würdest du nochmals investieren ( ja, einzeln, beide ? )

2. SDIV Ich weiß jetzt nicht in welchem Beitrag ( wann ) du über diesen Kauf berichtet hast, nach welchen Kriterien hast du damals in diesen Wert investiert, bzw. ist es im Moment für dich klar, dass du daran festhältst ?

lg

Michael

lg

Michael

Anton (Freitag, 12 November 2021 12:54)

@ Johnson & Johnson

J&J teil sich in zwei Unternehmen auf:

https://www.finanzen.net/nachricht/aktien/abspaltung-j-j-aktie-springt-vorboerslich-an-johnson-johnson-teilt-sich-in-zwei-unternehmen-auf-10739304

torsten (Freitag, 12 November 2021 15:46)

welchen sinn macht es denn wenn du einen verlust realisierst und die gleiche aktie 1 tag später wieder zurückkaufst? du kannst doch diese verluste nur mit gewinnen aus aktienverkäufen gegenrechnen. die steuern auf die dividenden musst du doch weiterhin in gleicher höhe zahlen, oder?

Alexander (Freitag, 12 November 2021 15:57)

Hallo Michael,

ich würde in Coca-Cola und Pepsi investieren, wenn ich sie nicht hätte. Allerdings würde ich auf die aktuelle Bewertung etwas achten. Momentan ist alles ziemlich teuer, daher müsste ich überlegen, ob ich "jetzt" kaufen würde.

Den SDIV hatte ich 2019 wegen der Rendite gekauft, leider wurde die Dividende einige Monate später um 30% gekürzt. Aktuell halte ich daran fest, wenn die Dividenden und der Kurs meinen Einstand abdecken, überlege ich, ob ich ihn verkaufe. Dann hätte ich durch die Steuererstattung durch den Kursverlust unterm Strich einen Gewinn eingefahren. Allerdings dauert das noch ein paar Jahre (ca. 5 Jahre), solange nehme ich die 420 € jedes Jahr mit.

Im April 2019 habe ich dazu einen Beitrag geschrieben:

https://www.rente-mit-dividende.de/2019/04/13/walmart-raus-global-x-superdividend-etf-rein/

Hallo Anton,

die nächste Baustelle. Da muss ich mir überlegen, ob ich nicht vorher verkaufe, wenn das mit der Steuer immer noch nicht funktioniert. Da wird ein Unternehmen geteilt und in Deutschland wird dann Steuer fällig. Also das alte Lied. Mal schauen wie es mit AT&T und Realty Income läuft. Jedenfalls schwant mir da Übles. Vielleicht bin ich auch zu pessimistisch.

Grüße

Alexander

Alexander (Freitag, 12 November 2021 16:02)

Hallo Torsten,

steht doch oben in den Kommentaren alles drinnen ;)

Ich habe Gewinne aus dem Verkauf von Microsoft und Target, die am Jahresende verfallen. So habe ich zumindest rd. 1.300 € Steuer erstattet bekommen.

Grüße

torsten (Freitag, 12 November 2021 16:08)

stimmt, du hattest ja msft verkauft. danke für die schnelle antwort ;-)

Anton (Freitag, 12 November 2021 23:22)

Hallo Alexander,

@ Unternehmen aufteilen

Ich bin selbst gespannt. Habe AT&T im Depot. Bisher habe nur eine Aufteilung „mitgenommen“. Es war ein US REIT und alles verlief steuerneutral. Mein Depot ist bei der ING DiBa. Bei J&J haben wir laut Ansage ca. 1,5 bis 2 J. Zeit.

Grüße,

Anton

berny (Samstag, 13 November 2021 01:34)

Bei Realty Income müssten die Stichtage nun spätestens mit den 11.11. alle durch sein. Bisher sehe ich im Depot aber noch keine Auswirkungen.

Die Aufspaltung bei J&J soll geplant steuerfrei verlaufen. Bloß, was das für mich als Aktionär in Deutschland bedeuten wird... keine Ahnung.

Alexander (Samstag, 13 November 2021 11:51)

Bei Realty sehe ich auch noch nichts, wird wohl noch ein paar Tage dauern.

Anton (Samstag, 13 November 2021 16:26)

@ Johnson & Johnson

Eine hilfreiche Analyse vom Aktienfinder, wie ich finde:

https://www.youtube.com/watch?v=XQr6SCo99sQ

Roberto (Sonntag, 14 November 2021 14:36)

Bei sämtlichen Spin-Offs von US-Unternehmen, welche ich seit 2009 erlebt habe, hat der Fiskus die Hände aufgehalten: Hewlett Packard/ Hewlett Packard Enterprise, Ebay/ PayPal, Google/ Alphabet, Pfizer/ Viatris, Merck/ Organon und zuletzt IBM/ Kyndryl. Und das hat rein gar nichts mit dem Broker zu tun. Unabhängig davon was US-Firmen in Sachen Steuerfreiheit über die Medien verbreiten gilt diese Info nur für US-Anleger und mitnichten für Investoren in Deutschland. Das zeigt die Erfahrung aus der Vergangenheit und bei AT & T/ Warner Media sowie bei Johnson & Johnson wird das nicht anders sein. Solange die längst überfällige Wiedereinführung der Spekulationsfrist für langfristig orientierte Anleger nicht kommt werde ich persönlich bei allen künftigen US-Spin-Offs vorab verkaufen und danach die Anteile zurückkaufen. Vorausgesetzt ich habe bei den nach 2009 erworbenen Aktien keine exorbitanten Kursgewinne auf der Position. Dann würde sich ein Verkauf natürlich nicht rechnen.

@ Anton #36

Alibaba mit Verlust zu verkaufen hätte für mich keinen Sinn ergeben, da das Wort "Verkaufen" in meinem Wortschatz eigentlich nicht vorkommt und ich dann bis zum Jahresende eine weitere Position mit Gewinn hätte verkaufen und zurückkaufen müssen, um den Verlusttopf auszugleichen. Denn zum Jahreswechsel verfällt der Verlusttopf, es sei denn, man macht das über die Einkommensteuererklärung geltend, was ich nicht tue. Ich verkaufe nur im Extremfall wenn ich dazu gezwungen bin, zum Beispiel ein drohendes Delisting wie bei Alibaba oder drohende Steuern bei Spin-Offs, welche erst einmal keinen Mehrwert beim Aktienkurs bringen, aber vom Fiskus als "Geschenke" eingestuft und entgegen jeder Logik auch dementsprechend besteuert werden.

Anton (Sonntag, 14 November 2021 15:22)

@ Roberto

1. Der Verlusttopf verfällt nicht. Man kann dies einfach recherchieren. Dazu aus eigener Erfahrung: ich habe einen Betrag im Verlusttopf Aktien seit Jahren und musste nichts in einer Steuererklärung angeben, um ihn aufrechtzuerhalten.

2. Verkauf Alibaba. Ich meine: Du verkaufst Deine Alibaba ADRs mit Verlust und kaufst sofort normale Alibaba Aktien zum selben Kurs (diese notieren ebenfalls tief). Abgesehen von Ordergebühren hast Du die gleiche Menge an Aktien (oder sogar eine deutlich höhere als wenn Du die ADRs mit Gewinn verkaufen würdest - Stichwort Steuern) und zusätzlich einen realisierten Verlust im Verlusttopf. Dieser käme entsprechend zur Geltung bei der Realisierung von Gewinnen.

Pat (Montag, 15 November 2021 07:11)

Ich habe die neue Aktien Kyndryl durch IBM Spin Off bekommen und sie sind trotzdem die Abgeltungssteuer abgeführt worden.

Meine Frage ist, wenn ich die komplette Kyndryl-Aktien verkaufen möchte, wird sie dann im Verlusttopf angerechnet? Natürlich ist der Freibetrag aufgebraucht.

Wie Roberto schon richtig geschrieben hat, ist nur für die US-Anleger die Steuerfreiheit bei Spin Off, aber hier in Deutschland nicht.

Dividendensammler (Dienstag, 16 November 2021 15:58)

Weiß jemand wann man die Orion Aktie von realty income ins Depot gebucht bekommt?

Alexander (Dienstag, 16 November 2021 16:42)

Wird wohl ein paar Tage dauern, ich vermute, dass sie bis zum Wochenende eingebucht werden.

torsten (Dienstag, 16 November 2021)

hab die orion office reit aktie nun seit heute im depot. eingebucht zu 47,07625 USD

Dividendensammler (Dienstag, 16 November 2021 17:10)

@ Torsten: das wäre ja ein Verlust an der Börse wird die Orion Aktie um die 22€ gehandelt was ich gesehen habe. Zudem verstehe ich den Kurs sowie nicht, hätte der nicht genau so hoch sein müssen wie der aktuelle Kurs von realty.

torsten (Dienstag, 16 November 2021 17:19)

ich hab keine ahnung. ja aktuell wird sie um 22 gehandelt. ich warte mal auf die meinungen hier und werde dann wahrscheinlich verkaufen

Pat (Dienstag, 16 November 2021 19:59)

Ich habe die neue Aktien Kyndryl durch IBM Spin Off bekommen und sie sind trotzdem die Abgeltungssteuer abgeführt worden.

Meine Frage ist, wenn ich die komplette Kyndryl-Aktien verkaufen möchte, wird sie dann im Verlusttopf angerechnet, ohne die Steuern zu zahlen? Natürlich ist der Freibetrag aufgebraucht. Das wäre auch mit Orion Fall.

Alf (Dienstag, 16 November 2021 20:07)

ich habe Orion Office heute steuerfrei eingebucht bekommen

berny (Dienstag, 16 November 2021 21:52)

bei TR und onvista ist Orion bei mir ebenso gelistet, Allerdings ohne Anschaffungsdaten. TR kennt die Aktie nicht einmal, nur die ISIN. Bei onvista ist sie zurzeit nur über die NYSE handelbar. Das wird teuer bei den paar Aktien, die ich habe (9,6). Den Bruchteil werde ich wahrscheinlich gar nicht los.

Gerry (Dienstag, 16 November 2021 23:34)

Kaum hat Realty Income den Spin-off durchgeführt, legt man schon bei der Dividende zu:

am 15. Dezember gibt es diesmal sogar einen vollen Cent mehr: 0,246 $

Klaus (Mittwoch, 17 November 2021 07:42)

Ich halte IBM Aktien bei Trade Republic und bei der ING Diba. Bei TR wurden Kyndryl eingebucht und der Gesamtwert der eingebuchten Aktien versteuert. Da der Kurs gefallen ist, würde sich der Verlusttopf bei einem Verkauf erhöhen, Steuern wären nicht fällig (Die Position ist mit XX% im Minus angegeben). Bei der ING wurde nichts abgezogen, dafür ist die Position mit 100% im Plus. Hier wären beim Verkauf Steuern fällig, aber eben erst beim Verkauf.

Ich überlege nun, ob ich Aktien vor einem Spin-Off zur ING übertragen lasse.

Oder übersehe ich hier was ?

Andreas (Mittwoch, 17 November 2021 09:29)

Hallo Alexander,

ich lese hier schon einige Jahre mit und habe bisher viele Tip’s und Anregungen mitnehmen können.

Beeindruckend finde ich deine stetig steigenden Erträge und wie zielstrebig du dein Ziel verfolgst, Respekt und Gratulation dazu.

Ich habe nun noch eine Verständnisfrage zu den Verrechnungstöpfen:

Auf meinen Verkaufsabrechnungen der ING sieht es so aus als würden in den Verrechnungstopf Aktien (VA) nur die Veräußerungsverluste vollständig kumuliert werden.

Veräußerungsgewinne werden zwar abgezogen, sobald der Topf aber den Wert 0 Euro erreicht hat werden weitere Veräußerungsgewinne in den VA nicht kumuliert.

Wenn ich dann später Veräußerungsverluste habe, wie werden die dann mit den nicht kumulierten Veräußerungsgewinnen verrechnet?

Habe ich da noch einen Denkfehler oder gibt es noch einen Topf im Hintergrund wo diese Veräußerungsgewinne für eine spätere Verrechnung festgehalten werden?

BG Andreas

Alexander (Mittwoch, 17 November 2021 16:34)

Hallo Klaus,

ob sich ein Übertrag lohnt, glaube ich eher weniger. Irgendwann berichtigen die Banken die ganze Sache das es "passt", d. h. aber nicht, dass das logisch wäre.

Hallo Andreas,

vielen Dank für dein Lob.

Wenn du weitere Aktien mit Gewinnen verkaufst, wird die Steuer bei der Gesamtübersicht der einbehaltenen Steuer aufgeführt. Intern müssen die Banken allerdings zwei Töpfe haben, da die Steuern aus Kursgewinnen und aus Dividenden unterschiedlich verrechnet werden (Verkauf Aktien oder Fonds z. B.). Am Jahresende werden deine Steuern (Gewinne) auf null gesetzt und nur der Verlusttopf übertragen. Bis zum Jahresende ist also nichts verloren, man sieht es nur nicht. Könnte man vermutlich etwas klarer darstellen.

Grüße Alexander

Andreas (Mittwoch, 17 November 2021 20:15)

Hallo Alexander

danke für die zügige Antwort.

Ich finde auf meiner ING-Verkaufsabrechnung keine Position unter der die bisher bezahlten Steuern auf Veräußerungsgewinne kumuliert aufgeführt werden. Wo kann ich die aktuelle Gesamtübersicht der einbehaltenen Steuer (auf Aktien-Gewinne) denn sehen?

Gruß Andreas

Roberto (Donnerstag, 18 November 2021 00:55)

Hallo Alexander,

da Du ja Microsoft und Target verkauft hast und aktuell unter den angepeilten 50 Positionen liegst hier mal 4 US-Firmen, welche aktuell noch moderat bewertet sind und durch kerngesunde Bilanzen ins Auge stechen: Amgen, Bristol-Myers Squibb, Snap-on und Skyworks Solutions. Besonders Snap-on (Industrie) und Skyworks Solutions (Internet der Dinge) wachsen, steigern beständig die Margen und sind so gut wie schuldenfrei. Schau Dir mal die Eigenkapitalquoten an! Beide sind seit 2015 seitwärts gelaufen und haben damit die vorherige Überbewertung abgebaut. 2021 wurden neue Hochs erreicht, welche aktuell nochmals konsolidiert werden. Beide steigerten 2021 die Dividende zweistellig: Snap-on = 15,4 %, Skyworks Solutions = 12,0 % und haben eine hervorragende Dividendenhistorie. Besonders Snap-on müsste in Dein Beuteschema passen: Industriewert und Profiteur des US-Infrastrukturprogramms. Ich bin bei beiden Unternehmen schon lange dabei und habe im Corona-Crash und der aktuellen Korrektur nochmals aufgestockt. Ich bin mir bewusst, dass Du Dich mit Pharmawerten schwer tust, wollte aber am Rand zumindest 2 unterbewertete Firmen genannt haben: Amgen (Biotechnologie) und Bristol-Myers Squibb (Pharma). Vielleicht findest Du hier ja eine Alternative zu den ausgemusterten Werten.

Gruß Roberto

Alf (Donnerstag, 18 November 2021 09:35)

meine Orion Office wurden jetzt doch noch nachversteuert

torsten (Donnerstag, 18 November 2021 13:17)

@alf und die anderen: meine orion wurden auch nachversteuert. sind "nur" 40 euro aber kann man irgendwas machen, um die zurückzubekommen? wenn ja, was?

Alexander (Donnerstag, 18 November 2021 16:39)

Hallo Andreas,

auf der Abrechnung steht da nichts im Detail, nur die gesamte einbehaltene Kapitalertragssteuer und der Soli. Die Gewinne aus Aktienverkäufe werden nicht getrennt von den Steuern auf Dividenden ausgewiesen. Intern muss die Bank da zwei Töpfe haben, sonst könnten die die Verluste nicht verrechnen (mit den Steuern aus Dividenden geht das nicht). Eigentlich sind bei jeder Abrechnung unten die Steuern aufgeführt.

@all

Orion Steuern gezahlt, aber keine Aktien im Depot^^

Grüße Alexander

Alexander (Donnerstag, 18 November 2021 16:42)

Hallo Roberto,

zu schnell auf Senden geklickt^^

Danke für die Unternehmen, werde ich mir mal anschauen und auf die Watchliste nehmen. Gegen Pharma habe gar nichts, ich bin nur bei reinen Finanzwerten skeptisch. Ich fülle jetzt erst mal die restlichen Unternehmen auf, bevor ich neue kaufe. Mal schauen, wie viel ich dann noch investieren werde.

Grüße

Alex (Freitag, 19 November 2021 14:55)

Guten Tag Alexander,

mich würde mal interessieren wann von deiner Seite ein Update zu deinem generellen Plan kommt? Bei den Reitern "Statistiken" und "Der Plan" bist du ja bereits mehrere Jahre vornedran. Überlegst du hier nicht deine Pläne entsprechend anzupassen?

LG und schönes Wochenende

Alex

Alexander (Freitag, 19 November 2021 15:42)

Hallo Alex,

an meinem generellen Plan ändert sich nichts und ich werde daher auch keine Anpassung vornehmen. Das Ziel, 500k in das US-Depot zu investieren ist fix.

Grüße

Alexander

firsthuman (Samstag, 20 November 2021 23:00)

Ein Spin-off sollte nach dem Urteil nun keine Steuern mehr verursachen:

https://www.bundesfinanzhof.de/de/entscheidung/entscheidungen-online/detail/STRE202110193/

torsten (Sonntag, 21 November 2021 12:01)

smartbroker hat steuern für den spin off von Realty income berechnet, die consorsbank hat hat dies nicht getan. mutterkonzern von beiden brokern ist die BNP Paribas. Ich habe nun dank @firsthuman eine email an smartbroker mit der bitte um erstattung der steuern geschrieben und hoffe mal dass es klappt

wer ist denn noch betroffen und wird aktiv?

Dividendensammler (Sonntag, 21 November 2021 12:43)

Comdirect hat auch steuern abgezogen ich warte noch ein paar Tage ob evtl eine Korrektur kommt sonst schreib ich auch eine Mail wobei ich wenig Hoffnung habe

Linda (Sonntag, 21 November 2021 22:11)

Zu Orion Office.

Realty Income hat die Abspaltung von Orion Office als Aktiendividende gekennzeichnet und nicht als SpinOff.

Daher müssten die Orion-Anteile korrekterweise eigentlich versteuert werden.

Bei einen SpinOff, also einer Aufteilung eines bestehenden Unternehmens, dürften dagegen keine Steuern abgezogen werden.

Leider scheinen bei den Brokern bzw Banken nicht besonders fähige Leute zu arbeiten, da es oft falsch veranlagt wird.

Alexander (Montag, 22 November 2021 16:45)

Hallo Andreas #62,

ich habe bei der ING wegen der bezahlten Steuer auch nichts gefunden, ich dachte, dass das genauso wie bei Onvista aufgeführt wird. Auch auf der Webseite selber habe ich nichts gefunden. Seltsam, da es durchaus wichtig sein kann. Angerufen habe jetzt nicht, würde ich aber mal probieren, wenn ich es wissen wollte. Sry für meine falsche Einschätzung.

Grüße Alexander

Gerry (Montag, 22 November 2021 18:01)

@Dividendensammler #72:

Comdirect hab bei mir auch Steuern abgezogen;

diese Abrechnung wurde jetzt storniert.

Ratz (Montag, 22 November 2021 18:30)

Bei mir sind die 10 Orions mit Null Euro Kaufpreis aufgeführt. Der jeweilige Kurs läuft aber immer als 100% Kursentwicklung, unabhängig von den Kursveränderungen. Ich denke also, sobald ich die Aktien verkaufe fallen die "Dividenden/Kursgewinn-Steuern" auf den dann erzielten Verkaufskurs an.

Bin aber kein Fachmann und spekuliere hier nur ein wenig.

Ratz (Montag, 22 November 2021 18:48)

Hatte ich vergessen zu erwähnen...ich hab mein Depot bei der ING

Atze64 (Dienstag, 23 November 2021 08:20)

Consorsbank: Orion wurden am Freitag zugebucht. Einstandswert 0,00. Steuern wurden bis heute keine erhoben.

Cap (Donnerstag, 25 November 2021 16:37)

Hallo Alexander,

ich bin seit langer Zeit stiller Mitleser und finde deinen Blog motivierend und interessant! Daumen hoch dafür!

Eine Frage habe ich wegen AHT. Den Stinker habe ich auch noch in meinem Depot und du hattest diese ja im Sommer losgeschlagen und meintest, die Verluste werden mit den Steuern auf Dividenden verrechnet. Betrifft das nur die Steuern des laufenden Jahres?

Sonst hättest du ja noch bis Jahresende warten können und hättest noch mehr erstattet bekommen.

Gruß Cap

Alexander (Donnerstag, 25 November 2021 17:43)

Hallo Cap,

ja, da werden nur die Steuern des laufenden Jahres berücksichtigt. Ob man die "übrigen" Verluste wie bei Aktien ins nächste Jahr mitnehmen kann, weiß ich nicht. Diesen Fall hatte ich noch nicht. Laut meiner Abrechnung vom Verkauf habe ich die vollen Verluste angerechnet bekommen und die volle Steuer erstattet bekommen. Insofern hätte weiteres Warten nichts gebracht. Ich meine, das hatte ich im Vorfeld berücksichtigt.

Viele Grüße

Alexander

Karl (Donnerstag, 02 Dezember 2021 18:04)

Hallo,

ich wollte das leidige Thema Orion nochmal aufgreifen. Nachdem ich mich heute entschlossen habe, meine eingebuchten Stücke zu verkaufen, gab es folgendes Problem: während dem Verkaufdialog bei Consorsbank kam die Meldung "Ihre Order konnte nicht angelegt werden. Der Verkauf an der gewählten Börse ist erst nach einer kostenpflichtigen Bestandsumlegung möglich. Bitte wenden Sie sich dazu an Ihr persönliches Betreuungsteam"

Hat es eigentlich hier im Forum schon jemand geschafft seinen Bestand an Orion zu verkaufen? Über welchen Broker lief das? Bei mir sind die Stücke in Deutschland eingelagert, ein Verkauf ist momentan aber nur an Börse New York (NYSE) möglich.

Über Tipps & Infos würde ich mich freuen.

Viele Grüße

Karl

Gerry (Donnerstag, 02 Dezember 2021 19:04)

Geht bei der Comdirect auch nicht.

Einfach noch ein bißchen warten bis sie in Deutschland gehandelt werden!