Nach dem Verkauf von Select Income REIT suchte ich eine Ersatzunternehmen und es sollte wieder ein REIT sein. Letztlich hatte ich drei REITs zur Auswahl, die ich für interessant halte. Digital Realty Trust (DLR) - ein Betreiber von Datencentern, Independence Realty Trust (IRT) mit mehr als 15.000 Wohnungen im Bestand und EPR Properties (EPR).

Ich entschied mich letztlich für EPR, da ich diese bereits im Autodepot habe und bisher gute Erfahrungen machen konnte.

Ich investierte rd. 3.000 €, da ich den gleichen Betrag wie in SIR und die anderen REITs haben wollte. Der Verkauf von SIR brachte rd. 2.500 € und ich legte noch 500 € frisches Kapital dazu. Ich konnte damit 50 Aktien erwerben.

EPR zahlt 4,32 $ Dividende im Jahr und bei meinem Kauf beläuft sich die Rendite auf 6,4 %. Auf das Monat gerechnet, erhöht sich mein Einkommen um rd. 11,50 € netto, wobei in diesem Fall die Zahlungen tatsächlich monatlich kommen.

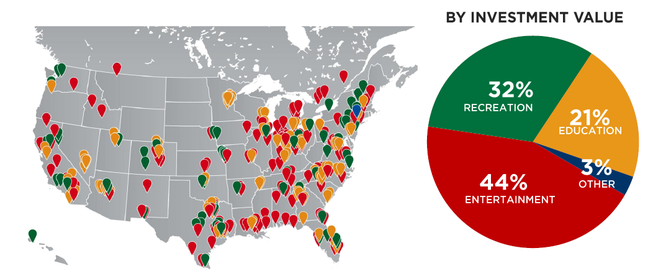

EPR ist ein amerikanischer REIT mit drei Geschäftsfeldern. Diese teilen sich in Entertainment (Unterhaltung), Recreation (Freizeit und Erholung) und Education (Erziehung und Ausbildung).

EPR wurde 1997 gegründet und hält rd. 400 Immobilien in 43 Staaten und Kanada. Das Portfolio besteht aus Megaplex Kinos, Golfplätzen, Ski-Gebieten, Bowling-Centern, Freizeitparks, Kindergärten, Schulen usw. Die Immobilien sind an über 250 verschiedene Mieter vermietet. Investiert wurden bisher rd. 6,7 Mrd. Dollar, wobei die Verschuldung mit 3 Mrd. Doller als moderat bezeichnet werden kann. Das jährliche Dividendenwachstum lag die letzten Jahre bei durchschnittlich 7 %, was für einen REIT beachtlich ist. Der REIT ist sehr vielfältig aufgestellt und die HP ist sehr gut aufgebaut. Hier findet man alle wesentlichen Informationen einfach und übersichtlich.

Stand 10/2018

Lutz (Samstag, 20 Oktober 2018 13:33)

Hallo Alexander, an welcher Börse hast Du denn gekauft? In D habe ich die Aktie an keiner Börse gefunden. Grüße Lutz

Uwe (Samstag, 20 Oktober 2018 13:41)

in USA kaufen

Ingo von Mission-Cashflow.de (Samstag, 20 Oktober 2018 13:57)

EPR hatte ich auch gerade erst im Watchlist-Artikel diesen Monat und in den Kommentaren gibt es dazu ein paar interessante Anmerkungen, was die Anfälligkeit in Krisenzeiten bei einem solch spezialisierten REIT angeht.

Auf lange Sicht wirst du damit gut fahren. Ich find EPR auch interessant und mir gefällt, dass es ein Monatszahler ist, hab mich aber diesen Monat für W. P. Carey (WPC) entschieden :) ...

CU Ingo.

Stefan (Samstag, 20 Oktober 2018 15:58)

Hallo Alexander,

ich habe diese auch schon mal angeschaut,

wenn ich diese bei One Vista kaufe ist der Geldkurs bei 40$ und der Briefkurs bei 70$

warum sind das 30 $ Unterschied ?

Würde ja bedeuten wenn ich diese wieder verkaufe erhalte ich nur die 40$.

Oder sehe ich das falsch

Viele Grüße

Stefan

Christoph (Samstag, 20 Oktober 2018 21:23)

Alex

Epr klingt sehr interessant

Welche ist die richtige ?

A1J78V oder

A1J8B9?

Ingo von Mission-Cashflow.de (Sonntag, 21 Oktober 2018 01:27)

Die Aktien sind die A1J78V. Das andere ist irgendwelches Preferred Gedöns. Da gibt es noch weitere von EPR Properties, aber die laufen dann auch unter dem Kürzel EPR.PF und nicht EPR.

CU Ingo.

Alexander (Sonntag, 21 Oktober 2018 10:11)

Hallo Lutz,

EPR kann ich nur direkt in den USA kaufen, wie Uwe geschrieben hat.

Hallo Ingo,

habe ich bei dir gelesen. In schlechten Zeiten werden die Amerikaner wohl an Freizeitaktivitäten ebenfalls sparen, aber die Verschuldung ist moderat und die Finanzkrise hat EPR ganz gut gemeistert. W. P. Carey hat mir erst diese Woche 36 € überwiesen :). Da werde ich noch etwas aufstocken müssen.

Hallo Stefan,

so einen Spread gibt es normalerweise nicht. Das ist entweder ein Anzeigefehler oder der Datenlieferant hat Mist gebaut. Normalerweise liegt der Spread bei ein paar Cent. Das kann bei extrem marktengen Werten auch mal bis 10 % ausmachen, aber solche Aktien habe ich nicht. Ich habe es inzwischen aufgegeben mir wegen 20 Cent pro Aktie Gedanken zu machen, wenn ich sie haben will, dann kaufe ich einfach.

Hallo Christoph,

Ingo hat das ja richtig beantwortet (Danke Ingo).

Viele Grüße an alle

Alexander

Billy (Sonntag, 21 Oktober 2018 15:14)

Select Income REIT bringt 10.40 %. Den hast du verkauft. EPR beläuft sich die Rendite auf 6,4 %. Hm.

Alexander (Sonntag, 21 Oktober 2018 15:37)

Select Income REIT zahlt 2,04 $ im Jahr Dividende, die neuen Aktien OPI liegen bei 0,50 $ bis 0,60 $ im Jahr. Hm.

Ralf (Mittwoch, 24 Oktober 2018 20:47)

Moin Alexander,

ich sag nur Mutig.

Die Rendite ist verlockend, das ist klar und muss zugeben, ich hatte ende letzten Jahres auch mal mit dem Gedanken gespielt eine kleine Position aufzumachen.

Habe mich jedoch dagegen entschieden, da sich die andeutende Zinsänderung mit 150%iger Sicherheit recht negativ auf EPR auswirken dürfte, da die Verschuldungsquote doch recht hoch ist. Meine mich erinnern zu koennen, dass die irgenwo weit über 50% des Immobilienportfolios liegt. Vom Chart her scheint mir der Wert ziemlich heiß gelaufen zu sein. Ich mag mich ja täuschen ....aber wie gesagt, mir warś zu heiß. Für dich wünsche ich natürlich, dass dein Invest den gewünschten Erfolg bringt :-)

VG Ralf

Martin H. (Donnerstag, 25 Oktober 2018 08:38)

Hallo Alexander,

SIR halte ich derzeit noch und warte ab. Der Wert ist bis jetzt in meinem Depot sehr stabil und die Ausschüttungen sind recht üppig. Bei EPR bin ich hinsichtlich des Geschäftsmodells etwas skeptisch, da die Verbraucher in schlechten Zeiten bei Freizeit und Weiterbildung sich schnell einschränken und dann die Gewinne signifikant zurück gehen können.

Als Depot-Beimischung habe ich gute Erfahrungen mit zwei Mortgage Reits gemacht:

1. Starwood Properties Trust Reit (8,7%)

2. BLACKSTONE MORTGAGE TRUST REIT CLA (7,2%)

Auch diese beiden Unternehmen sind m.E. gut diversifiziert und bis jetzt hinsichtlich des Aktienkurses in dieser turbulenten Zeit sehr stabil.

Dies ist natürlich eine Momentaufnahme und meine persönliche Meinung.

Bei meiner Anlage-Strategie nehme ich Unternehmen ins Depot, die mir Ausschüttungen von mindestens 200 €/a (brutto) bringen. Die Investitionen in Hochdividendentitel sind daher insgesamt überschaubar.

Deine Seite finde ich übrigens sehr gut und hat mich bei vielen Investitionen schon inspiriert.

Viele Grüße und weiter so

Martin H.

Alexander (Donnerstag, 25 Oktober 2018 18:54)

Hallo Ralf,

dem Mutigen gehört die Welt^^

Ich denke Zinsänderungen dürften sich auf alle REITs negativ auswirken. Zum Einen sind diese eher wie festverzinsliche Wertpapiere (brutal ausgedrückt) und zum Anderen müssen dies irgendwann ihre Schulden refinanzieren, was dann an den Erträgen nagt. Wobei ich die Verschuldungsquote von 50 % eher als gering einstufe. Die ganzen Wohnungskäufer, die sich so rumtummeln, haben teilweise 100 % Finanzierungen. Das halte ich für gefährlicher. Der 1-Jahreschart schaut wirklich so aus, als wäre die Aktie heiß gelaufen. Im 5-Jahreschart sieht es eher wie eine Erholung aus.

Danke, ich hoffe auch, dass meine Erwartungen erfüllt werden.

Hallo Martin,

erst einmal vielen Dank für dein Lob. Ich freue mich immer, wenn ein Leser etwas mitnehmen kann und wenn er meine Fehler vermeidet. Ich kann die Amerikaner nicht einschätzen, wie vergnügungsfreudig die in schlechteren Zeiten sind. Aber das trifft auf viele Branchen zu, die nicht gerade die Grundbedürfnisse befriedigen. Momentan läuft die US-Wirtschaft gut. Ich hoffe, dass das noch etwas so bleibt. Dafür lasse ich die Finger von Mortage REITs, weil ich die gar nicht einschätzen kann.

Ich wünsche dir, dass alles glatt läuft.

Viele Grüße

Alexander

Markus (Sonntag, 28 Oktober 2018 16:29)

@Martin: Ich habe mich letzten Monat von 3 Mortage REITs getrennt. ARR, AGNC und NLY.

Da die Zinsen in den USA wieder steigen und diese Firmen ihre kurzfristigen Kredite mit langfristigen Krediten finanzieren, wird das m.E. nicht mehr so lange ohne Kürzungen der Dividenden über die Bühne gehen.

Ich habe die drei Werte jetzt mehrere Jahre gehabt und einige Kürzungen erlebt. Einher geht auch ein sinken des Kurses - das macht auf Dauer keinen Spaß - da sind mir die REITs lieber, die auch echte Immobilienwerte besitzen.

Die drei Werte habe ich zu Beginn meiner Ertragsstrategie Ende 2012 wg. der Rendite gekauft - ich buche das unter Lehrgeld. Letztlich bin ich in Summe mit den über die Jahre erhaltenen Ausschüttungen noch mit einem Plus rausgekommen. Aber für mich sollte es lieber stressfreier und langfristig entspannter laufen.

Da fallen für mich die mREITs raus.

Stattdessen umgeschichtet in SKT, BRX, ARCC, IRM, MAIN, WPC und VTR.

~ Markus

Horst (Sonntag, 28 Oktober 2018 19:50)

Blöde Frage, aber könnte man nicht einfach einen ETF nehmen, z.B.:

SPDR S&P US Dividend Aristocrats UCITS ETF

https://www.extra-funds.de/etf-tools/etf-profil/?ISIN=IE00B6YX5D40

oder andere Frage könnte man den einmal mit dem Depot vergleichn ?

Gruß

Horst

Alexander (Montag, 29 Oktober 2018 20:12)

Hallo Markus,

interessante Erfahrungen.

Hallo Horst,

klar kann man einen ETF nehmen, aber einen Blog mit 1-3 ETF wäre doch langweilig ;)

ETFs tauschen nach den eigen Vorgaben Aktien aus oder sind auf bestimmte Branchen etc. eingeschränkt. Ich verfolge einen etwas anderen Ansatz und deshalb ist es auch schwierig mein Depot mit einem ETF zu vergleichen. Die Frage ist auch, nach welchen Kriterien? Performance - da schneide ich ziemlich schlecht ab. Stabilität - schaut schon besser aus. Erträge - ziemlich gut, wobei der Zinseszins noch 3-4 Jahre braucht, bis er spürbar wird.

Ich müsste mein Depot nach den gleichen Buchungskriterien führen, wie es ein ETF macht. Dann wäre ein Vergleich möglich, da ich aber ständig nachkaufe, ist das fast unmöglich.

Viele Grüße

Alexander

Monaco (Montag, 29 Oktober 2018 21:08)

Servus Alexander,

wie schätzt Du die aktuelle Situation bei IBM ein?

Vom momentanen Preis könntest Du ja Deinen Schnitt ordentlich senken - hast Du da was vor oder wartest Du lieber noch ab?

Ich habe eine kleine Position nachgekauft, werde aber erstmal nichts weiter investieren.

Gruß

Christian

Alexander (Dienstag, 30 Oktober 2018 20:47)

Hallo Christian,

IBM treibt mir etwas die Sorgenfalten auf die Stirn. Unabhängig davon, dass der Chart fast wie ein Stein fällt. Mir machen eher die langfristigen Zahlen etwas Sorgen. Die Ausschüttungsquote liegt schon bei fast 100 % laut Yahoo und bei dividend.com 45 % (was stimmt denn nun?), die EK-Quote ist eher niedrig und die EK-Rendite sinkt kontinuierlich. Ich hatte große Hoffnung auf Watson (künstliche Intelligenz) gesetzt, aber da kriegt man auch nichts zu hören. Ob der Kauf von Red Hat mit 33 Mrd. eher eine Verzweiflungstat ist, als ein sinnvolles Investment, weiß ich auch nicht so recht. Nicht das wir uns da eine zweite GE ins Depot gelegt haben.

Ich verkaufe IBM vorerst nicht, habe aber keine Lust aktuell aufzustocken. Sie stehen aber unter scharfer Beobachtung. Ich frage mich nur, ob ich IBM die nächsten 20 Jahre behalten will.

Viele Grüße

Alexander

Monaco (Dienstag, 30 Oktober 2018 21:30)

Danke Alex für Deine Einschätzung.

Nichts genaues weiß man nicht, sozusagen. Ich lasse meine Position, wie gesagt, auch erstmal liegen und warte ab. Allzu hoch bin ich (zum Glück) eh noch nicht investiert.

Irgendwie glaube ich weiterhin an den Erfolg von IBM, aber das haben bei GE vermutlich auch viele gesagt.

Was ich so gar nicht nachvollziehen kann, ist der heftige Aufschlag auf den Kauf von Red Hat. Kann ich absolut nicht nachvollziehen, bin aber auch kein Manager/BWLer.

Ansonsten bin ich auch gespannt, ob die das gut durchdacht haben.

VG

Christian

Tugumak (Mittwoch, 31 Oktober 2018 14:11)

Hallo Alexander,

die Payout-Ratios stimmen beide, je nachdem welches EPS du nimmst.

Das 2017er EPS kommt auf 100 % Ausschüttung. Aber die 2017er Zahlen (6,24 Dollar) sind mMn immer mit Vorsicht bei den Amerikanern zu genießen, da sie doch erheblich von der Trumpschen Steuerreform verzerrt sind.

Dividend.com nimmt anscheinend die geschätzten 2018er EPS von IBM (z.Z. 13,81 Dollar) und kommt somit auf die 45 % Ausschüttungsquote.

Wieder andere nehmen den Cashflow, weil ja aus dem die Dividende bezahlt wird.

Da sucht sich also jeder aus, was er will.

Die EK-Quote ist relativ niedrig. Aber von ihren ca. 45 Mrd Dollar Schulden haben sie ca. 15 Mrd. Dollar "eigene" Schulden, die z.Z. fast vollkommen von ihrem Cash-Bestand gedeckt sind. Zu den restlichen 30 Mrd. Dollar sollte man wissen, dass die zur Zwischenfinanzierung von Rechenzentren dienen. Sind also eher "fremde" Schulden.

Einziges Manko sind die sinkenden Umsatzzahlen und die sinkende Rendite. Und dass sich die Transformation so lange hinzieht. Ich denke und hoffe, dass sie da eine Lösung finden.

IBM besteht ja nicht nur aus Watson.

Da gehören

- die Großrechenzentren dazu,

- die Cloud (Achtung! nicht mit den Public-Clouds von Amazon und Microsoft verwechseln, da IBM mehr Private - und HybridClouds bereit stellt),

- Quantencomputer (z.B. bei der australischen Regierung im Einsatz)

- natürlich die Topposition im Bereich Blockchain (siehe im Logistikbereich mit Maersk, Walmart usw. die als Riesen in ihrem Bereich jetzt die Lieferanten "zwingen", auch die Blockchain einzusetzen)

usw.

Ich behalte meine IBM und warte ab. Sie sind kurz vor dem Dividenden-Aristokraten-Status mit 23 Jahren Dividendensteigerung. Und die Dividenden sind durch den Zukauf auch nicht gefährdet - geplant ist ja, die Aktienrückkäufe für ein paar Jahre auszusetzen.

Gruß

Tugumak

Alexander (Donnerstag, 01 November 2018 11:18)

Hallo Tugumak,

du hast vollkommen recht. Ich habe da etwas zu kurz gedacht und vorschnell geschrieben, einfach aus dem Bauch heraus. IBM hat viele Großkunden, die wechseln nicht einfach zu einem anderen Anbieter. Ärgerlich ist auch, dass ich immer betone, dass der Gewinn eine bilanzielle Zahl ist und damit die Ausschüttungsquote bezogen auf das EPS wenig aussagt. Ich habe mir im Aktienfinder das Verhältnis Free Cashflow zur Dividende angeschaut. Da ist noch viel Luft nach oben für Dividendensteigerungen. Die 30 Mrd. Schulden sind im Verhältnis zum Cashflow auch überschaubar.

Ich danke dir für den "Tritt in den H...", der mich wieder etwas klarer denken ließ. :)

5,4 % Dividendenrendite sind auch nicht gerade zu verachten. Ein Nachkauf könnte sich also doch lohnen.

Viele Grüße

Alexander

Pedras (Donnerstag, 01 November 2018 16:56)

Wie seht ihr GE ? Behalten, nachkaufen oder verkaufen??

Tugumak (Freitag, 02 November 2018 08:01)

Hallo Alex,

ich denke, die Aktien, die man schon hat, zu halten, ist okay.

Ob man nachkauft steht auf einem anderen Blatt. Da sollte sich jeder selbst Gedanken dazu machen, weil der Markt IBM derzeit sehr negativ sieht. Diese Bewertung kann sich einige Zeit hinziehen - vielleicht länger als mancher bereit ist, auszuhalten.

Richtet man seine Ausrichtung auf die Dividende, dann ist es für mich klar. Für andere evtl. doch nicht so...

Gruß Tugumak

Alexander (Freitag, 02 November 2018 13:28)

Hallo Tugumak,

wenn IBM die nächsten 10 Jahre seitwärts läuft, ist mir das egal. Ich schau mir die Zahlen demnächst etwas genauer an. Ich danke dir nochmals für deine Kommentare, irgendwie war ich etwas neben der Spur. Deshalb lohnt sich der Blog auch für mich, weil die Leser oft wertvolle Beiträge schreiben.

Gruß Alexander

Martin H (Sonntag, 06 Januar 2019 15:15)

Hallo Alexander,

hier noch ein Nachtrag zur Position von Select Income Reit (SIR).

Ich habe am 5.6.18 180 Stk. SIR-Anteile für 18,49 $ gekauft (insgesamt: 3.329 $)

Durch die Fusion mit SIR und GOV habe ich eine einmalige Zuteilung von 90,451 ILTP Anteile bekommen (1.535 $). Durch die Fusion entstand eine neue Gesellschaft: Office Properties Income (OPI). Hier habe ich für 1 SIR-Aktie einen Anteil von 1,04 OPI Aktien erhalten. Insgesamt wurden mir 187,2 (4.947 $) in meinem Depot gutgeschrieben. Die ILPT werden als einmalige Ausschüttung mit 15% Steuer, Soli und Kirchensteuer beaufschlagt.

Beide Gesellschaften zahlen quartalsweise gute Dividenden. Bis jetzt habe ich noch keinen Haken an der Fusion gefunden. Habe ich vielleicht irgendwo etwas nicht berücksichtigt? Für einen Kommentar wäre ich sehr dankbar.

Viele Grüße

Martin H

Alexander (Montag, 07 Januar 2019 17:51)

Hallo Martin,

ich verfolge das alles natürlich nicht mehr. SIR hatte bisher 2,04 $ Dividende bezahlt und OPI geht auf 0,50 bis 0,60 $ runter. Die 180 SIR haben also 367 $ gebracht. OPI bringt jetzt 187 x 0,60 = 112 $ und ILPT 90 x 1,32 $ = 119 $ , in der Summe 231 $. Das ist weniger als die bisherigen 367 $. Ich hoffe ich habe richtig recherchiert.

Viele Grüße

Alexander

Heinz Beineke (Donnerstag, 02 April 2020 20:29)

Der Aktienkurs von ERP ist zur zeit nicht empfehlbar. von 68,-€ auf 19,50 €

Philipp (Freitag, 10 April 2020 09:12)

Ich finden den Preis von EPR im Moment sogar sehr empfehlbar, die Frage ist nur, wie die Prognose des Unternehmens in der aktuellen Krise ist. Ich denke, dass sie durchkommen werden, aber natürlich Umsatz, Gewinn, Dividenden erstmal gekürzt wird. Lt. Aktienfinder ist das Unternehmen derzeit 3fach (!) unterbewertet. Überlege, jetzt einzusteigen, mit dem Bewusstsein eines recht hohes Risikos..

Alexander (Freitag, 10 April 2020 11:37)

Hallo Philipp,

ich überlege ebenfalls nochmals aufzustocken. Selbst bei einer Halbierung der Dividende hat man noch eine knapp zweistellige Rendite. Das größte Risiko ist ein Totalverlust, was ich aber nicht denke. Bei einer kleinen Position ist das zwar ärgerlich, aber verschmerzbar.

Viele Grüße

Alexander

Alexander (Donnerstag, 23 April 2020 10:10)

Thread wegen andauernden Spam geschlossen. Bitte nutzt auch das Forum.